新光US-REITオープン(通称:ゼウス投信)は人気の投資信託です。

ゼウスといえば、ギリシャ神話の最高神であり仰々しい名前の投資信託となっています。

ゼウス投信は高い分配利回りが評判をよび人気の投資信託となっています。

しかし、本当に魅力的な投資信託といえるのでしょうか?

本日はゼウス投信がそもそもどのような投資信託であるかという点を紐解いた上でゼウスが抱える問題点についてわかりやすくお伝えしていきたいと思います。

ゼウス投信はどんな投資信託

まずゼウス投信はどのような投資信託かを見ていきましょう。

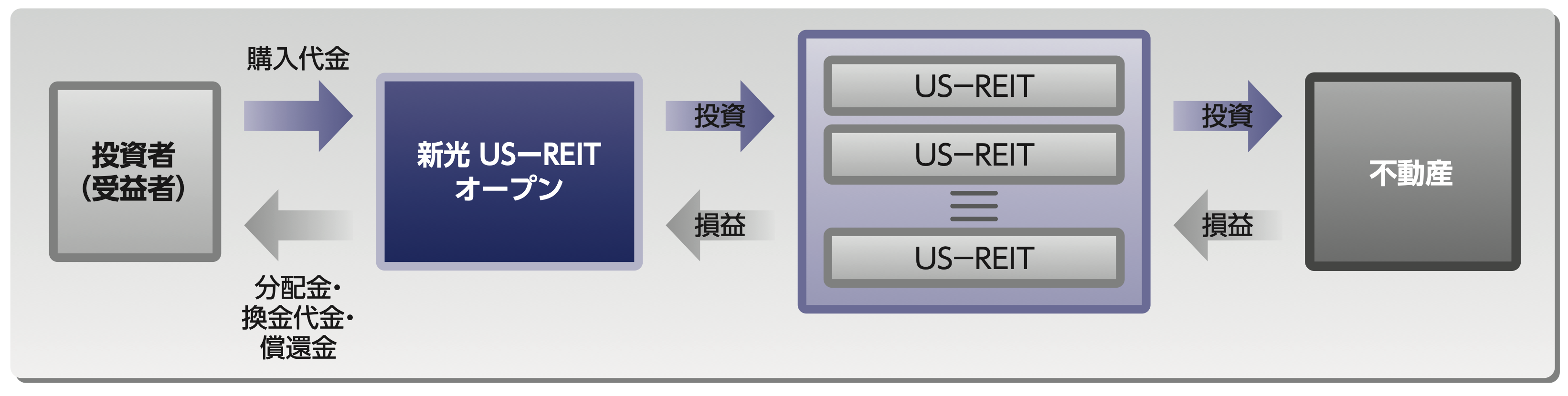

ゼウス投信は米国REITに投資をする投資信託

投資信託は投資対象を選択します。ゼウス投信は米国のREITに分散投資をする投資信託です。

そもそもREITとはどのような商品なのか分からない方も多いと思います。REITは不動産投資信託の英語名であるReal Estate Investment Trustの頭文字です。

REITは投資家から資金を集めて様々な不動産を所有して運営する投資信託です。

投資家には賃貸料収入や売買益から管理費等の経費を差し引いた利益を分配します。

REITでは利益の90%以上を投資家に分配することで免税となるので分配利回りが高くなるという特徴があります。

REITのメリットは以下です。

- 少額から投資が可能

- 自分で購入すると大口の不動産に分散投資が可能

- プロにより物件選定と管理を行ってもらえる

- 通常流動性が低い不動産なのに高い換金性がある

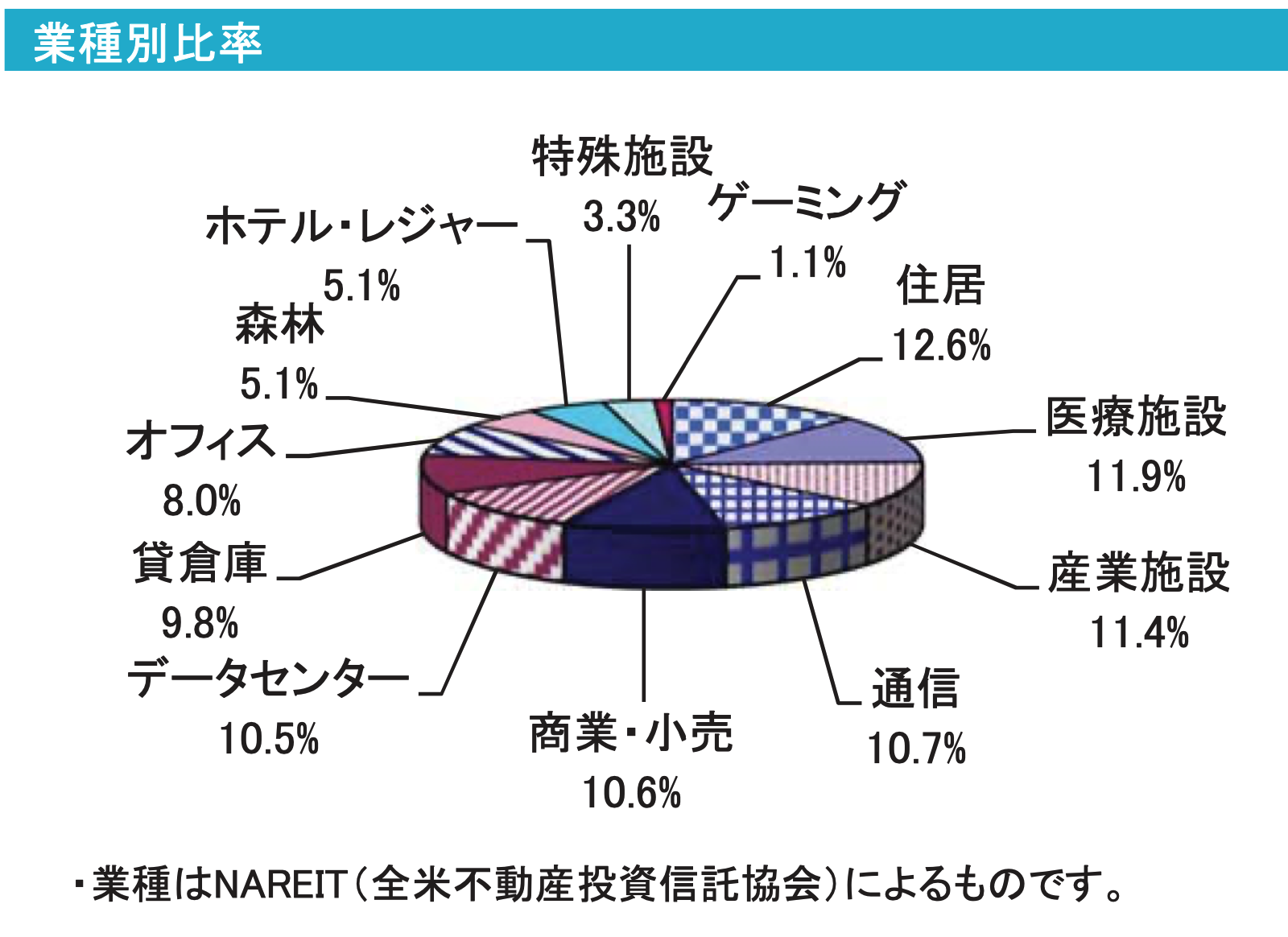

ゼウス投信の業種別比率

以下は2024年4月末時点でのゼウス投信の業種別構成比率です。

| 2024年4月末 | 2023年8月末 | 2023年2月 | |

| 住居 | 12.6% | 12.8% | 20.7% |

| インフラストラクチャー 通信基地局鉄塔やエネルギー関連 |

10.7% | 15.3% | 13.6% |

| 産業施設 | 11.4% | 16.7% | 17.2% |

| 商業・小売 | 10.6% | 14.2% | 13.1% |

| データセンター | 10.5% | 7.0% | 6.5% |

| 医療施設 | 11.9% | 11.8% | 9.4% |

| ホテルレジャー | 5.1% | 2.3% | 3.3% |

| 貸倉庫 | 9.8% | 4.7% | 5.4% |

| オフィス | 8.0% | 4.3% | 3.5% |

住居やインフラストラクチャーは景気に左右されにくい銘柄群となっています。

商業・小売やホテルレジャーなどの景気に敏感な業種の組入比率が少なくなっています。

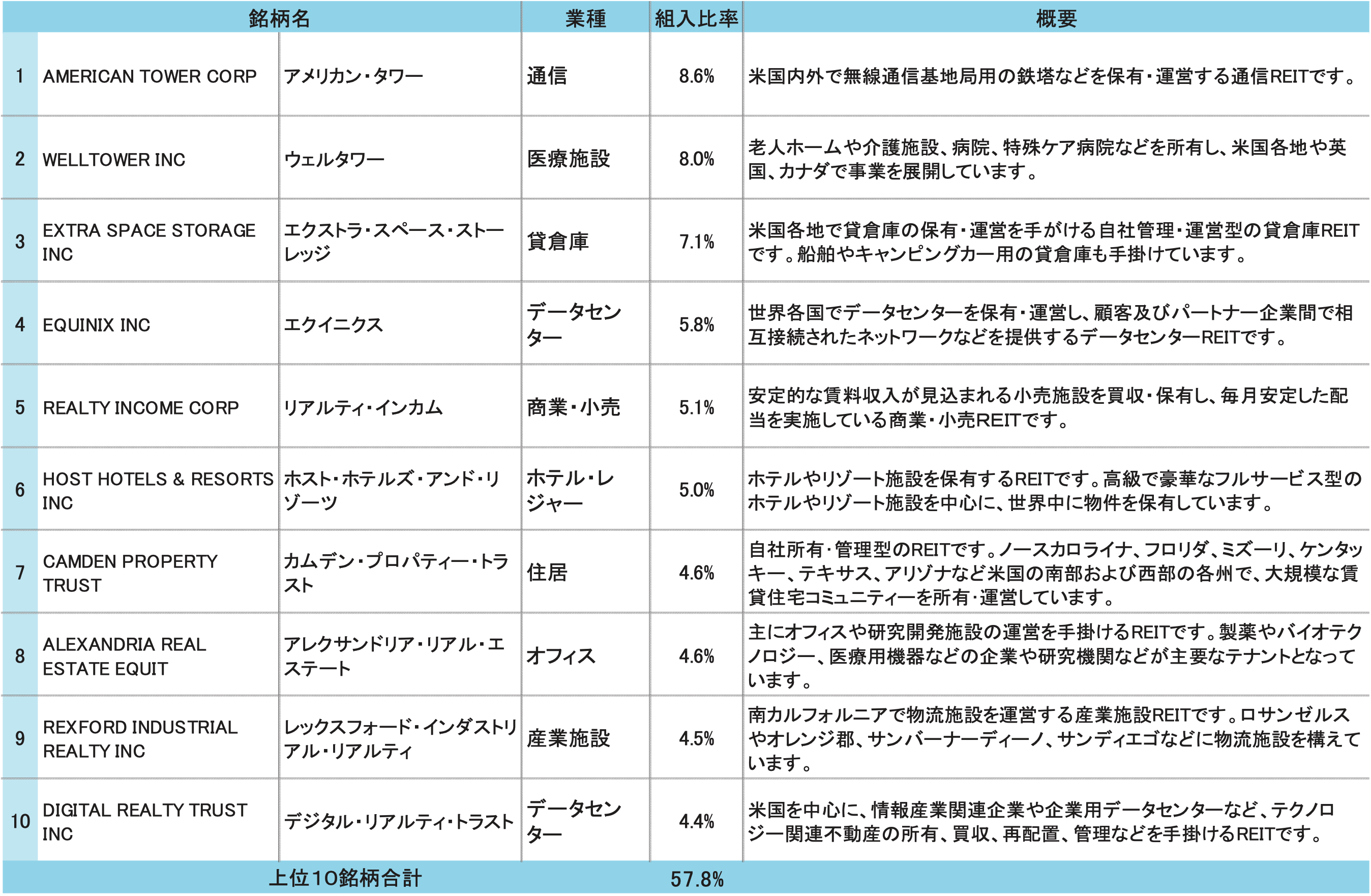

ゼウス投信の構成上位銘柄

2024年4月末時点での税薄投信の構成上位銘柄は以下の通りとなっています。

ちなみに以下は2023年2末時点のゼウス投信の構成上位銘柄です。値動きにより順位は変わっていませんが、顔ぶれはあまり構成は変わっていませんね。

| 銘柄名 | 業種 | 構成比率 |

| エクイニクス | データセンター | 7.5% |

| プロロジス | 産業施設 | 7.4% |

| アメリカンタワー | インフラ | 7.2% |

| クラウン・キャッスル | インフラ | 4.6% |

| アバロンベイ | 住居 | 4.5% |

| UDR | 住居 | 4.5% |

| ウェルタワー | 医療施設 | 4.5% |

| インビテーション | 住居 | 4.3% |

| サイモン・プロパティー | 商業 | 4.0% |

| デューク | 産業施設 | 3.5% |

| 上位10銘柄合計 | 51.9% | |

高い購入手数料と信託手数料

投資信託には購入時に購入手数料が発生し、毎年信託手数料がかかってきます。

ゼウス投信の購入手数料は3.3%で、信託手数料は年率1.683%となります。この水準は投資信託の中でも非常に高い部類となります。

1年目には5%もの手数料が発生してしまうのです。これだけの手数料分を取り返してリターンをあげるのはなかなか難しいです。

高すぎる分配利回り

ゼウス投信といえば高すぎる分配利回りで有名です。現在、ゼウス投信の月間分配金は25円となります。つまり年間分配金は300円ということになりますね。

2024年5月現在の基準価格約1700円をベースにした分配利回りは18%ということになります。

確かにリートは高分配利回りですが、ゼウス投信が投資しているREITから得られる分配金は3.4%です。

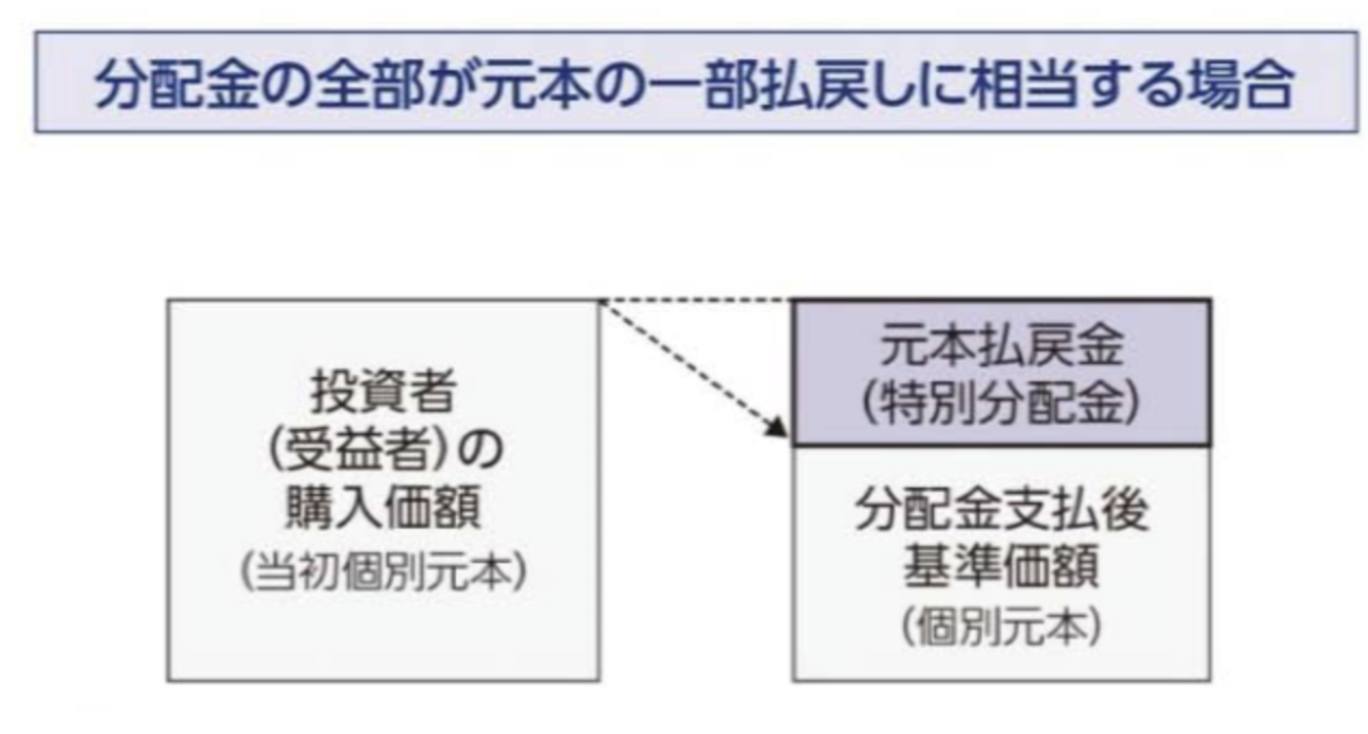

投資対象から3.4%しか分配金を受け取っていないにも関わらず、18%の分配金を支払っていることになるのです。

つまり、差の14.6%分に対しては元本から分配金を支払っている特別分配金ということになります。

投資家はゼウス投信から高い分配金をもらっていると勘違いしている方も多いと思います。

しかし、実際は自分が預け入れた投資元本から分配金が支払われているのです。

特別分配金を受け取っているということは、投信に高い手数料を支払いながら、ただお金を引き出しているという行為と同じになります。

リートのように賃料収入を目的にして長期保有するような形態だと高いリターンを叩き出すことはできません。

不動産投資で高いリターンをえるために早いスパンでの売買を回すことが必要になってきますね。

ちなみに筆者が投資しているMLパートナーズは、収益不動産を仕入れてバリューアップしてから売却することで高いリターンを叩き出しています。

以下で詳しくお伝えしていますので興味のある方はご覧いただければと思います。

ゼウス投信の成績・利回りは?

では重要なゼウス投信の成績について多面的に見ていきましょう。

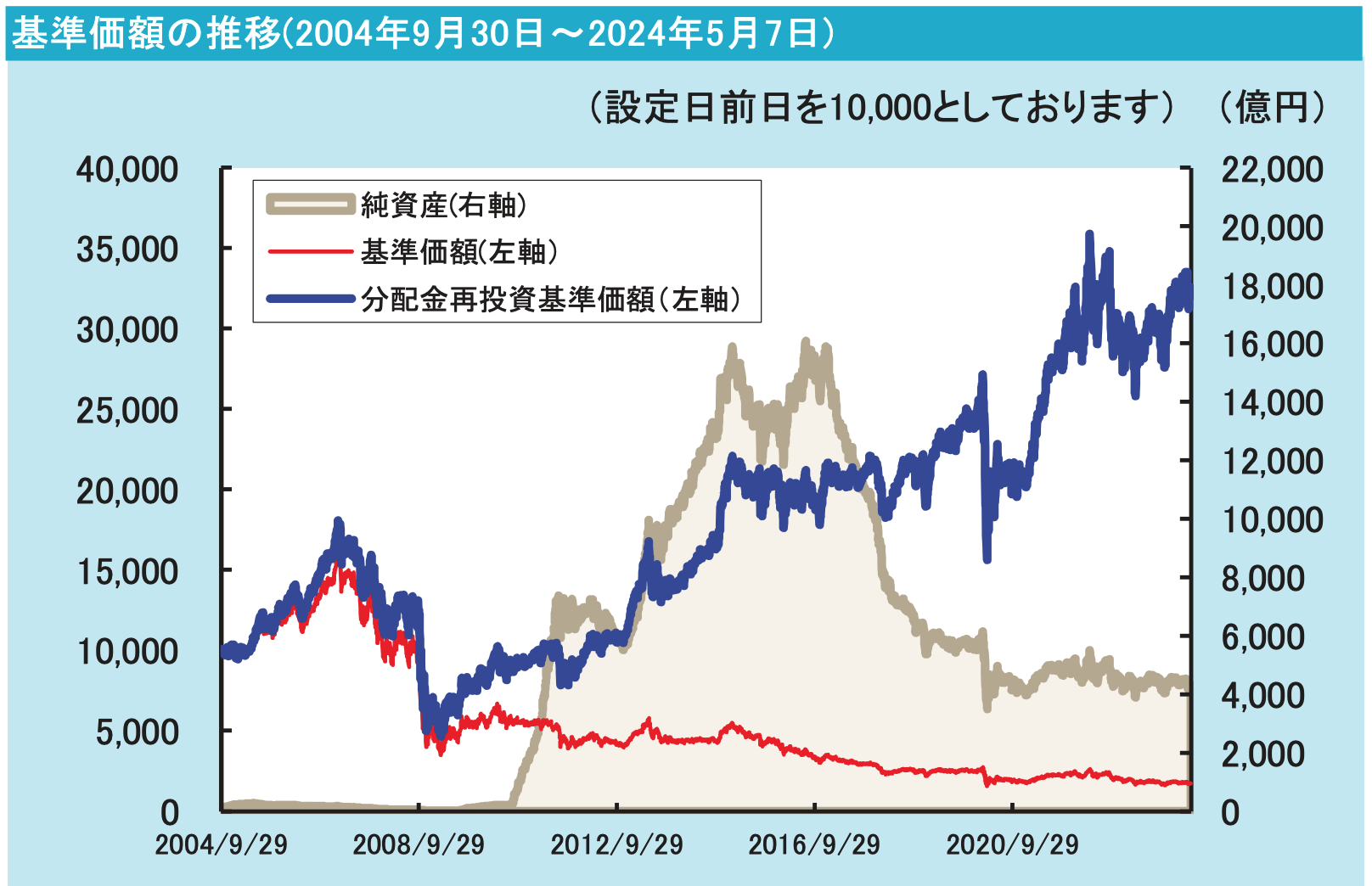

ゼウス投信単体の成績

以下はゼウス投信の成績です。分配金を税引前に再投資した基準価格は青色となります。

分配金を再投資し続けていれば2004年時点から考えると現時点で約3倍となっています。

16年間で2倍というと凄そうに思いますが、年率4%-4.5%の水準となり平均点以下の成績となっています。

また、あくまで青色は税引前の配当金再投資したベースでのチャートです。実際には配当金を拠出した時点で20.315%の税金が差し引かれます。

つまり青色のチャート通りの成績を叩き出すことはできないのです。

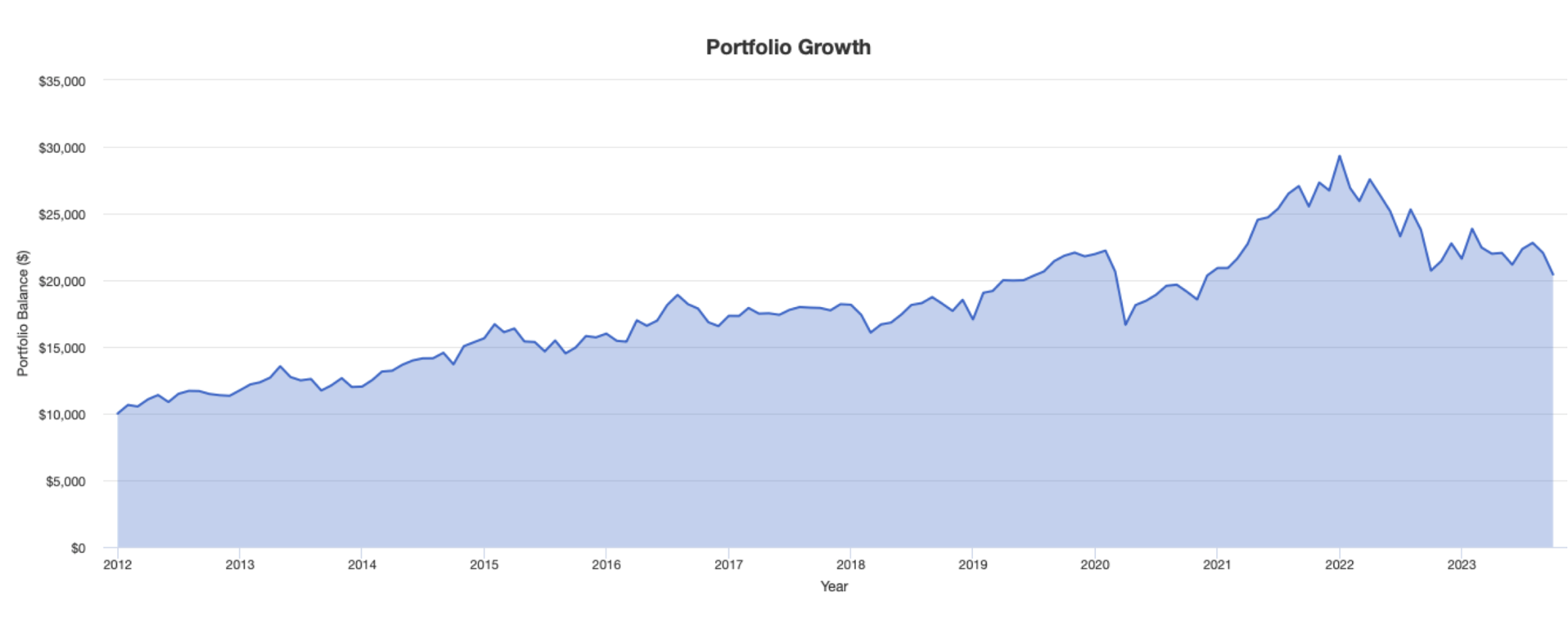

ゼウス投信は米国リートや米国株の成績に劣後

同じ期間の米国REITと米国株のチャートは以下です。米国REITはゼウス投信の設定以来の期間で4.2倍となり、米国株は5.2倍となっています。

ゼウス投信が税引前分配金を再投資したベースでも3倍にしかなっていないことを考えると大きな差ですね。

ゼウス投信はアクティブ型投信ですが、平均的な成績を叩き出すことすら出来ていないのです。

ゼウス投信の今後の見通しとは?

ゼウス投信はREITなので不動産の市場動向が非常に重要になってきます。

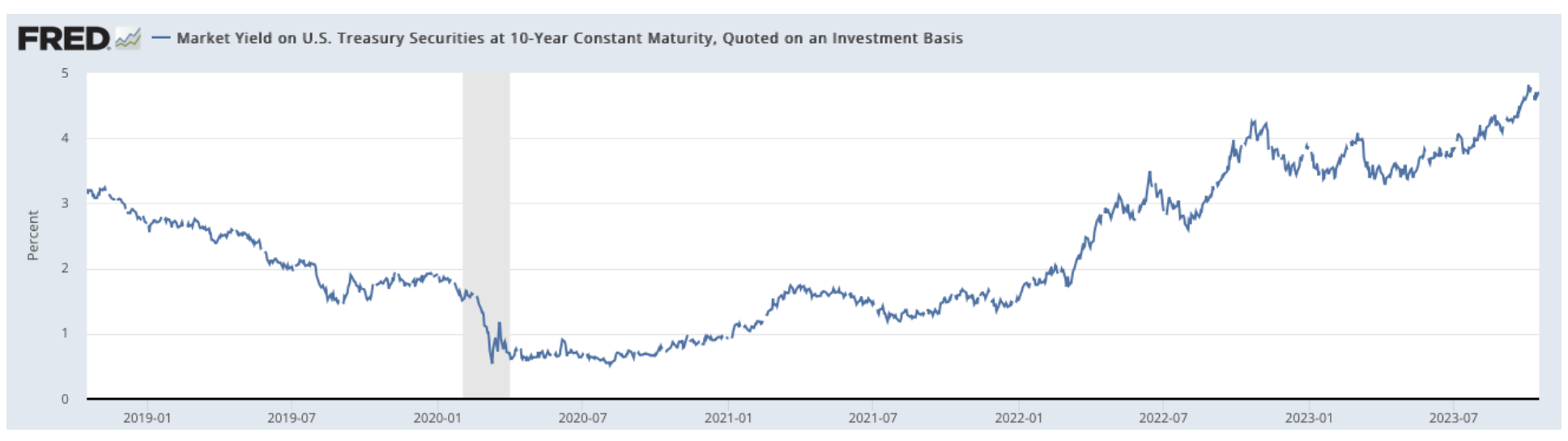

不動産を購入する際には基本的にローンを組みます。つまり、ローンの金利が下落すると借り入れを行う需要が高くなります。

一方でローンの金利が上昇すると借り入れ需要がしぼみ不動産価格は下落していきます。

現在2023年時点の米国の30年債金利の推移は以下の通りとなっています。遂に5%に到達する勢いですね。

2021年末から発生したインフレを抑え込むために米国の中央銀行であるFRBは果敢に金融引き締めを行い21世紀では最速のペースで金利を引き上げています。

上記はあくまで国債の金利なので、住宅ローンの金利はさらに高い値となります。

家を買うために金利を5%以上で組むのは相当難易度が高いですよね。そのためREIT指数も以下のとおり2022年から軟調な推移をたどっています。

まとめ

ゼウス投信は米国リートに投資する投資信託です。

ゼウス投信は投資先から得られる分配金が3.4%であるにも関わらず、15%という過剰な分配金を拠出しています。

結果的に高い手数料を払って投資元本から分配金を引き出すという結果になっています。

また、肝心な成績も米国REIT指数や米国株指数に劣後する成績となっています。投資するべきではない投資信託といえるでしょう。

長期的な大きな資産を築きたいという方は、以下で筆者が投資をしているファンドを含めて紹介していますので参考にしていただければと思います。