長年の経験を持つ投資家として、市場の変動性を理解し、資産の安定的な成長を求める方々には、リスクの回避が不可欠です。

多くの専門家は、この観点から安全性を重視した投資信託の選定を推奨しています。

筆者も先日、高い暴落耐性を持つ投資信託の一つ「投資のソムリエ」を紹介しましたね。残念ながら結果は芳しくないものでした。

→ ひどい下落理由は?!損切りすべき?評判の「投資のソムリエ」を徹底評価!

今日は、その流れを受けて、安定した防御力で知られる「ダブルブレインシリーズ」にフォーカスを当て、ブル型やマイルド型との比較を交えて詳細に解説していきます。

ダブルブレインはヘッジファンドのマングループによって運用されています。

実際に筆者もヘッジファンド投資で資産を構築しており、さまざまなファンドを検証した結果を以下でまとめていますので参考にしていただければと思います。

投資信託「ダブルブレイン」とは?

ダブルブレインはどの資産に投資するファンド?

緻密な投資戦略において、資産クラスの選択は極めて重要です。

ダブルブレインが採用する投資対象は、以下の資産クラスを幅広く取り扱います。

ダブルブレインの投資対象

- 株式

- 債券

- 商品

更に、これらの資産へのアプローチとして、現物だけでなく、先物やオプション、為替予約といったデリバティブを巧みに用いることで、多角的な運用を展開しています。かなり本格派な印象を受けますね。

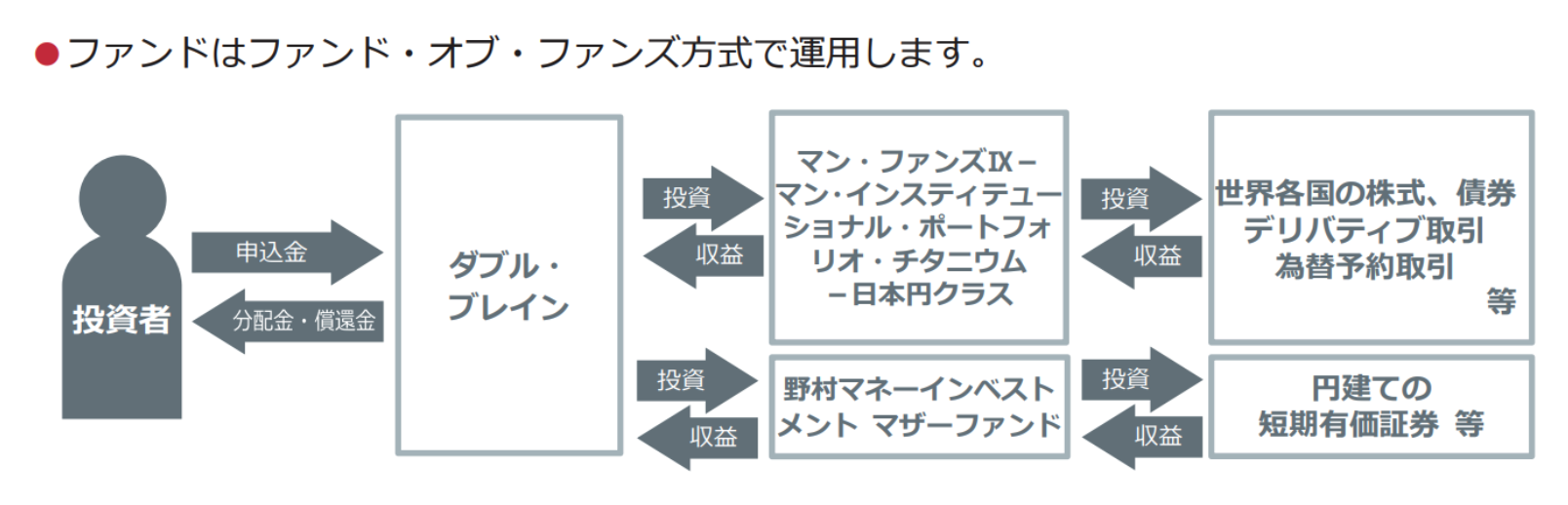

ファンズオブファンズ形式での運用

実際の運用面では、ダブルブレインは野村アセットマネジメントの傘下でありながら、英国を拠点とする「マングループ」が主要な運用を担当します。

マングループ

マングループは、18世紀後半の砂糖取引商社としての起源を持ち、現在は世界をリードするヘッジファンドの一つとしてその名を轟かせています。

AIを駆使した運用やロングショート戦略、先物市場でのシステマティックトレードなど、多岐にわたる先進的な戦略を展開しています。

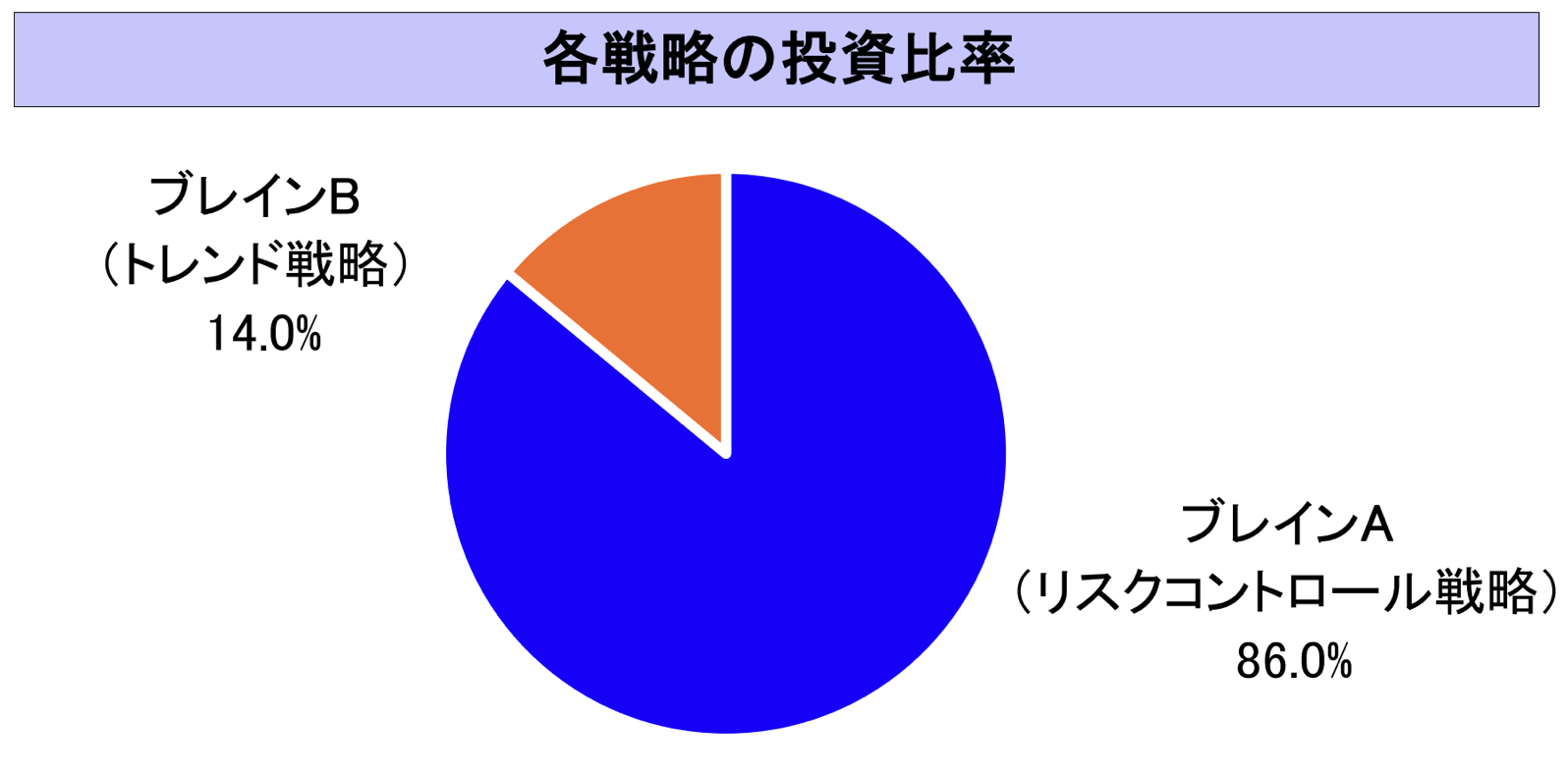

「マン・ファンズIX-マン・インスティテューショナル・ポートフォリオ・チタニウム-日本円クラス」は、二つの主要な戦略、すなわち市場動向に追随する戦略(トレンド戦略)と投資対象の下落リスクを抑制する戦略(リスクコントロール戦略)に基づいて運用されています。

この二つの戦略の組み合わせが、ダブルブレインの名前の由来となっています。組入比率はリスクコントロール戦略は86%、トレンド戦略は14%となっています。

リスクコントロール戦略(投資比率86%)

リスクコントロール戦略では、各資産に対するロングのポジションを策定し、持続的な収益確保を前提とした運用を展開します。

この戦略の実施に際しては、投資対象のボラティリティを厳密に評価し、全体のポートフォリオリスクが設定された範囲内に確実に維持されるような適切な調整を施します。

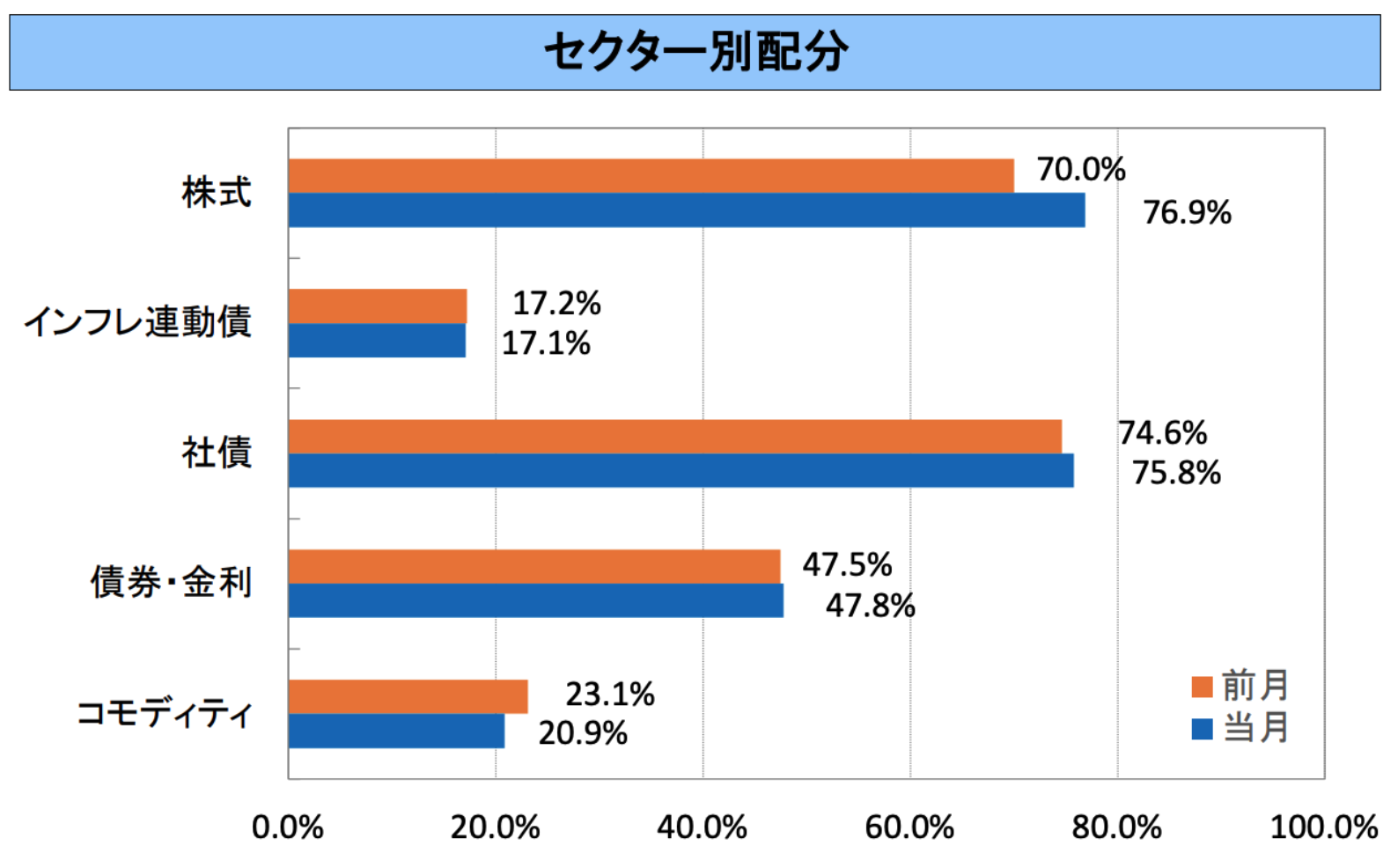

リスクコントロール戦略の資産配分

| 2024年2月末 ネットポジション |

|

| 株式 | 76.9% |

| インフレ連動際 | 17.1% |

| 社債 | 75.8% |

| 債券 | 47.8% |

| コモディティ | 20.9% |

さらに、資産の潜在的な下落リスクを最小化するために、高度な定量モデルを採用し、リスク管理を徹底しています。

トレンド戦略(投資比率14%)

トレンド戦略では、各資産クラスに対するポジションの組成、すなわちショートやロングの取り組みを通じて、市場の変動、上昇・下降の動向を緻密に捉えることを目指します。

この戦略の背後には、精緻な定量モデルが採用されており毎日の価格動向やその他のマーケットデータを基にした分析が行われます。

さらに、24時間体制のトレーディングシステムを活用して、投資対象の相関性、流動性、そしてボラティリティを絶えずモニタリングし、ポジションの最適化を迅速かつ系統的に実施します。

簡単に言えばデータドリブンな投資を行うということですね。

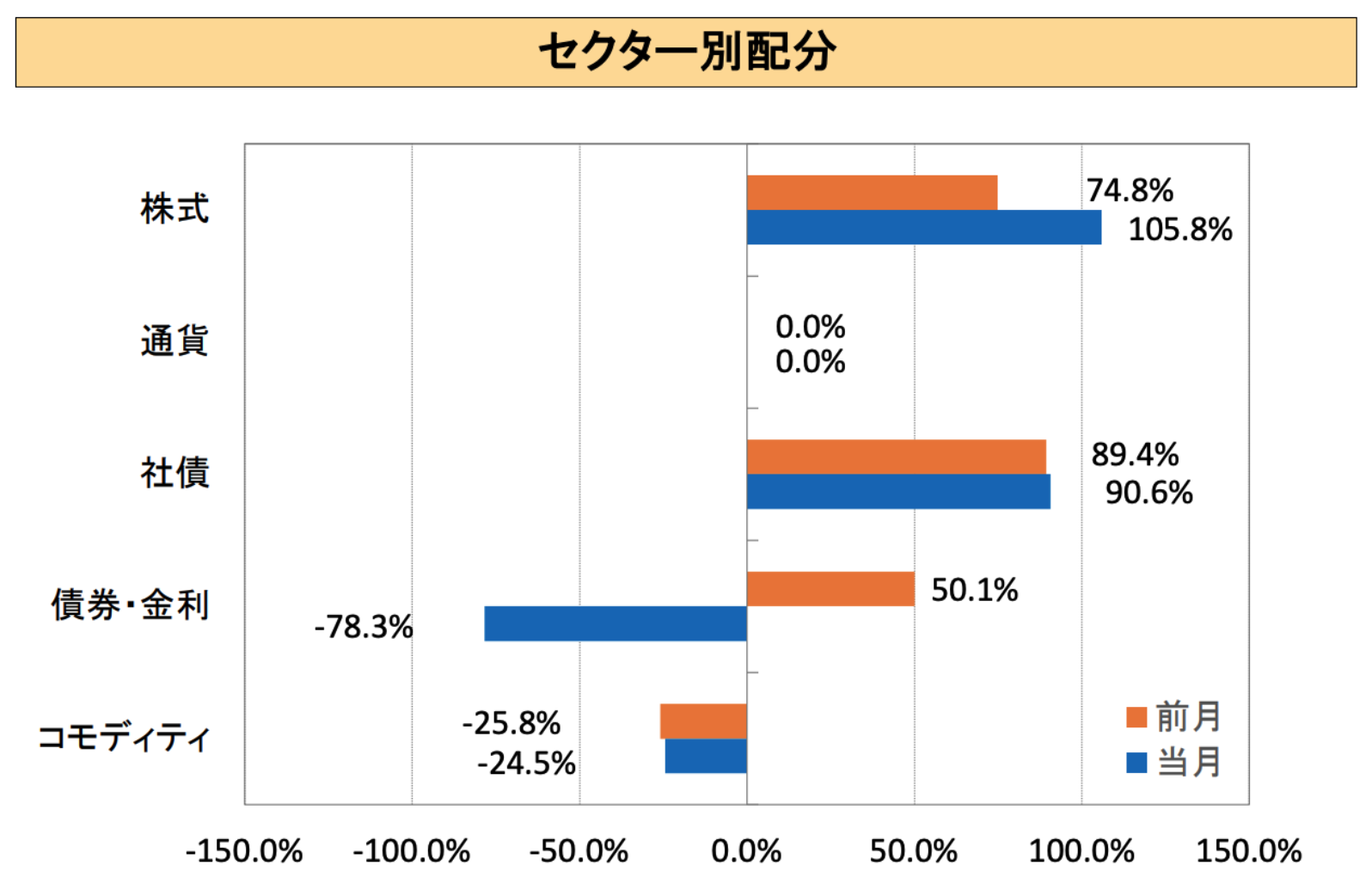

トレンド戦略の最新の構成比率は以下の通りとなります。

| 2024年2月末 ネットポジション |

|

| 株式 | 105.8% |

| 通貨 | 0.0% |

| 社債 | 90.6% |

| 債券 | -78.3% |

| コモディティ | -24.5% |

先月末から比べると株式のポジションを大きく増やし、債券を大きくショートに振っています。

ファンドの手数料

ダブルブレインの購入手数料は3.3%で信託手数料は年率0.913%となっております。

初年度は4.2%程度がかかってきますので、1000万円を投資すれば42万円の手数料がかかります。

個人投資家の思いとしては初年度からなんとか手数料を上回るリターンを提供して欲しいですよね。

ダブルブレインブルとダブルブレインマイルドの違い

マイルドは中長期的な信託財産の成長と安定した収益の確保を図ることを目的として運用を行なうことを基本とします。

ブルは中長期的な信託財産の成長を図ることを目的として積極的な運用を行なうことを基本とします。

言葉通り、マイルドは安定運用、ブルは積極運用です。

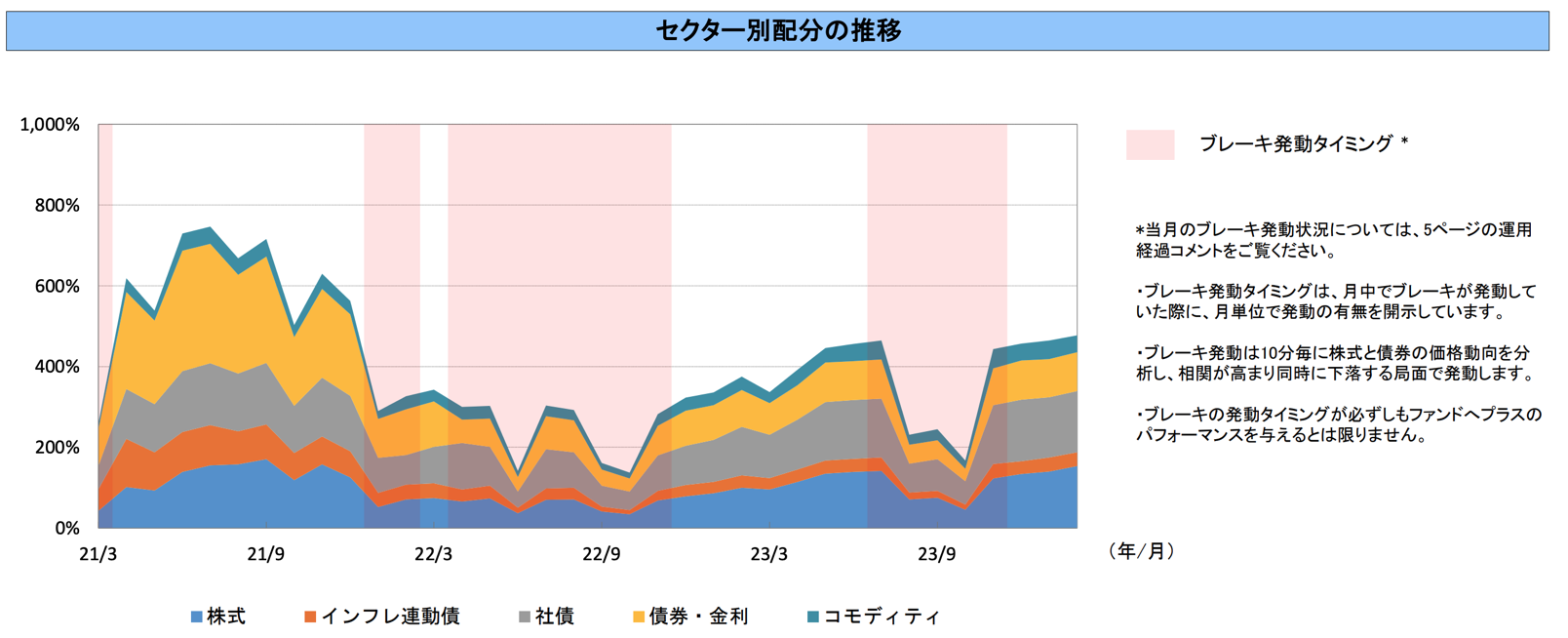

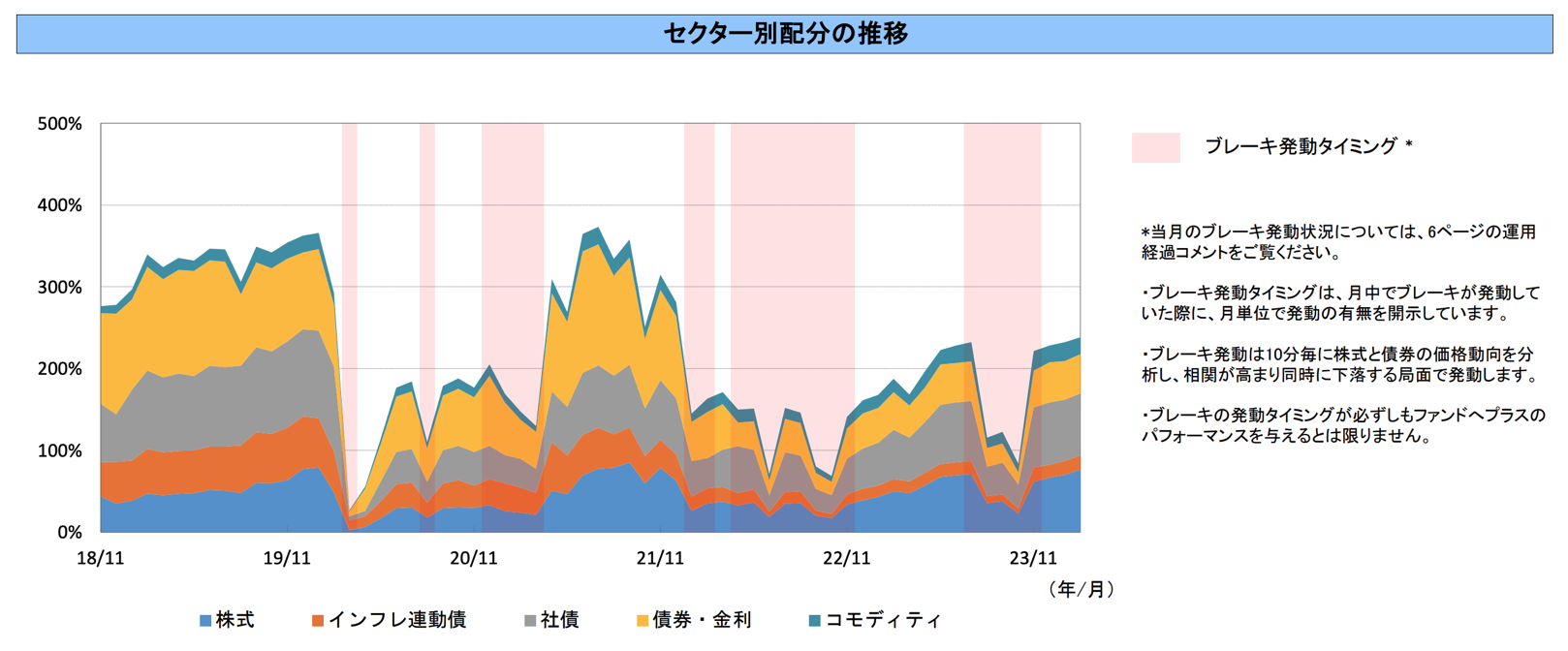

以下は本家ダブルブレインのセクター別配分の推移です。(リスクコントロール戦略)

本家ダブルブレインのリスクコントロール戦略のセクター別配分の推移

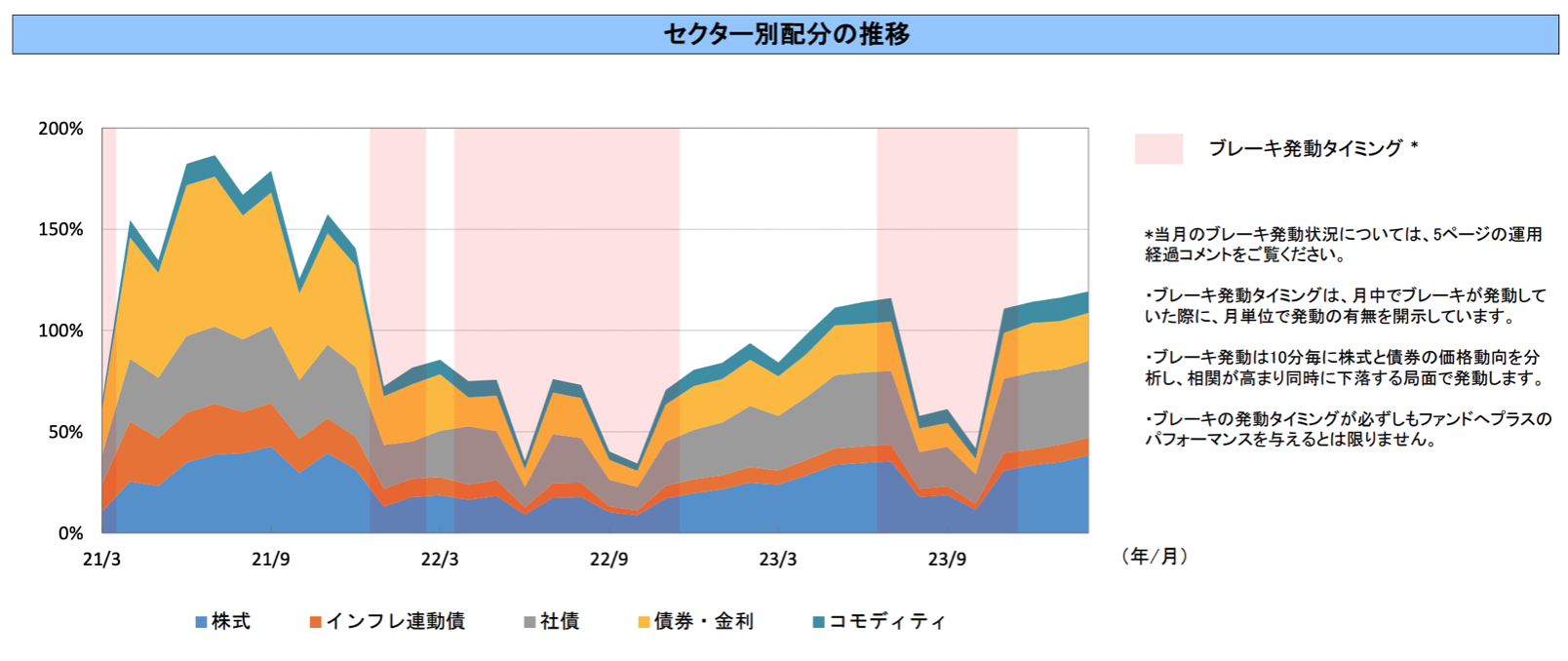

ダブルブレインブルは以下となっています。(ターゲットリスク戦略)明らかにブレーキ発動タイミングが異なりますね。

左軸が本家ダブルブレインの2倍になっており、株式へのポジションが特に大きいことがわかります。

ハイリスクハイリターンを望むのであれば、ダブルブレインブルを選ぶべきでしょう。

反対にダブルブレイン(マイルド)は以下の通りダブルブレインの本家の半分のポジションとなっています。

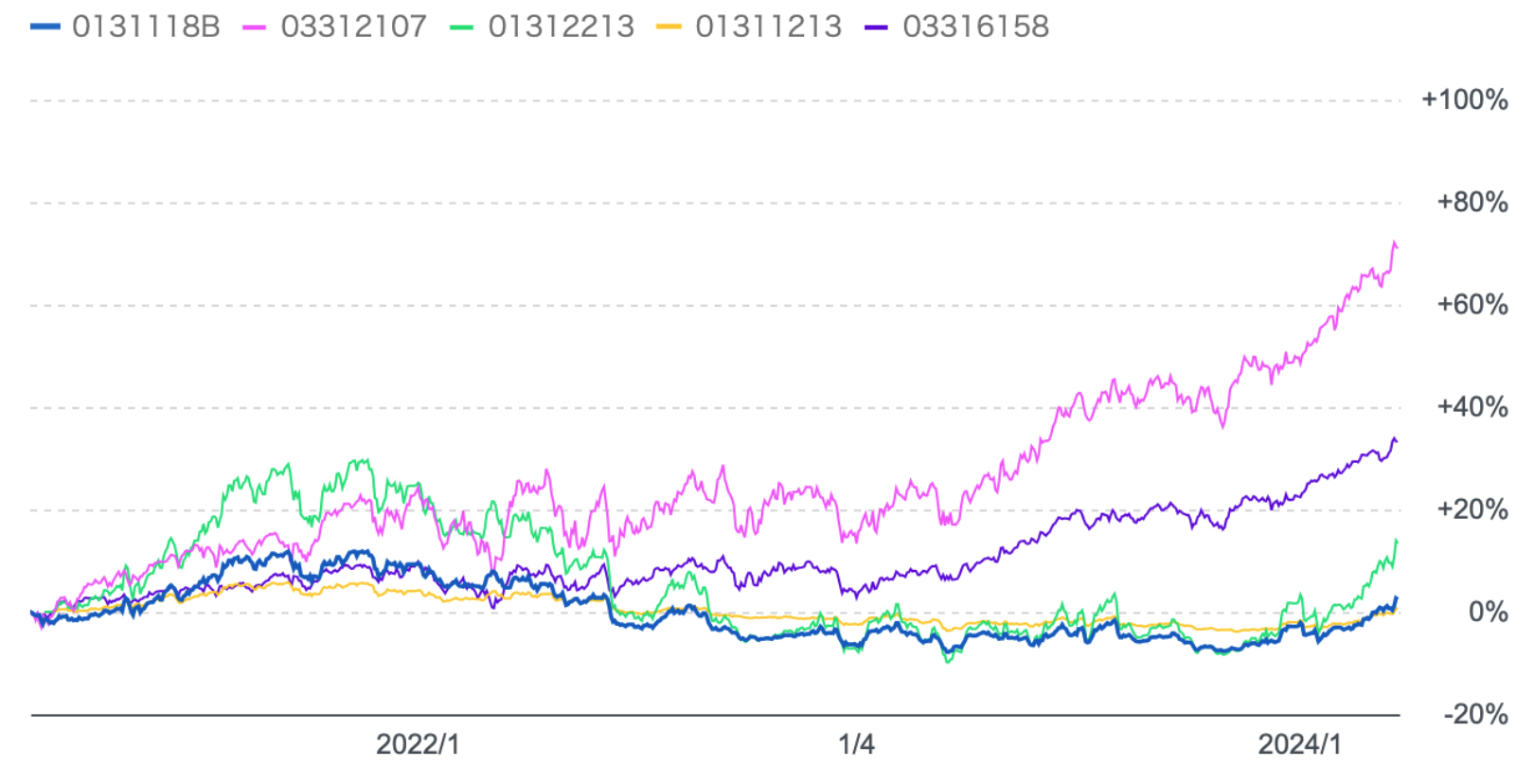

肝心の運用成績は?ダブルブレインとダブルブレイン(ブル)とダブルブレイン(マイルド)のそれぞれを確認!

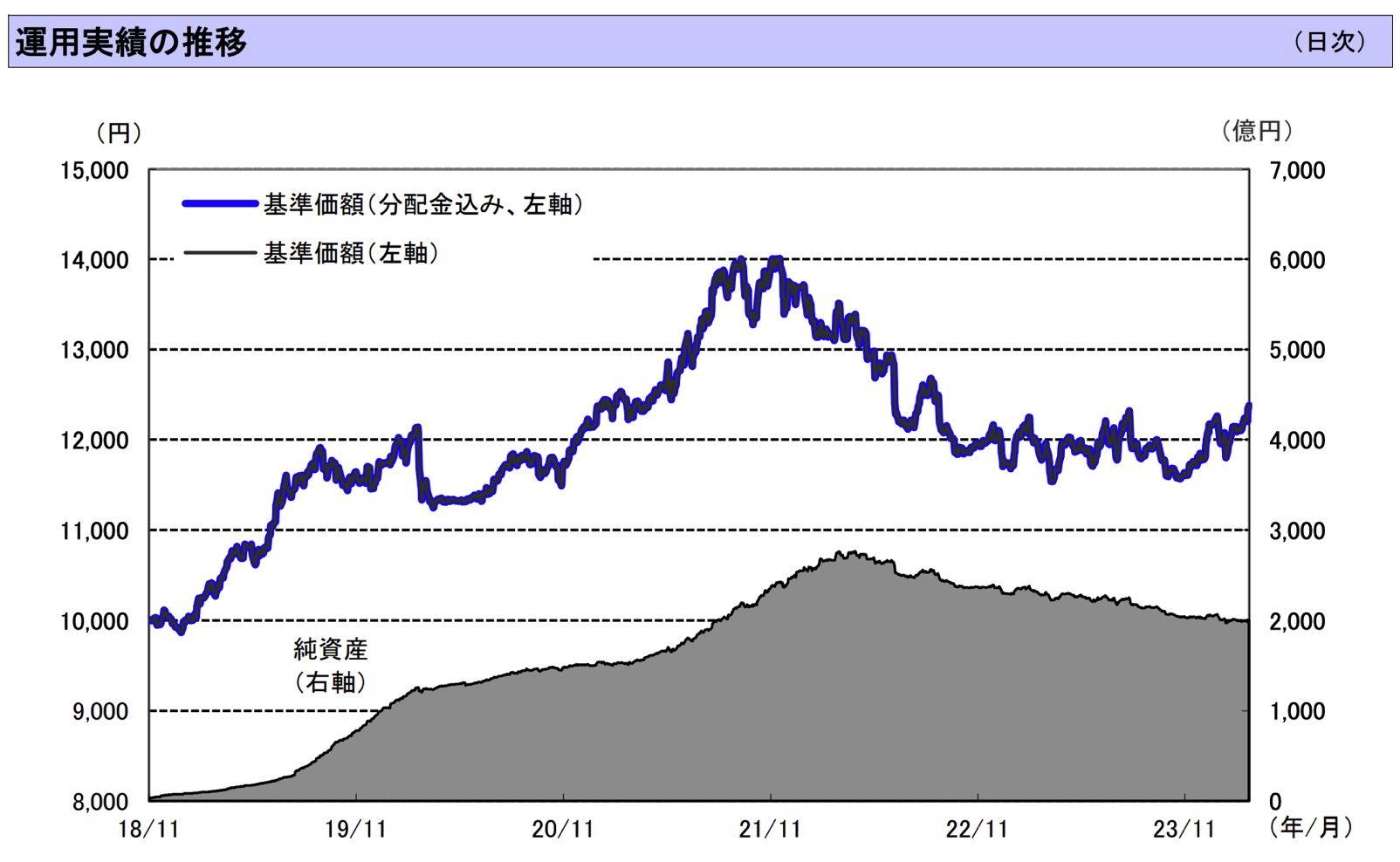

まずは本家のダブルブレインの成績が以下です。

2024年2月末時点で基準価額は12,376となっています。運用は2018年11月ですから、5年経過して20%程度しか増加していません。

年率3%程度ですね。現在の日本のインフレ率に負けているので運用している意味がなくなっています。

以下は日本のインフレ率の推移です。

日本のインフレ率の推移

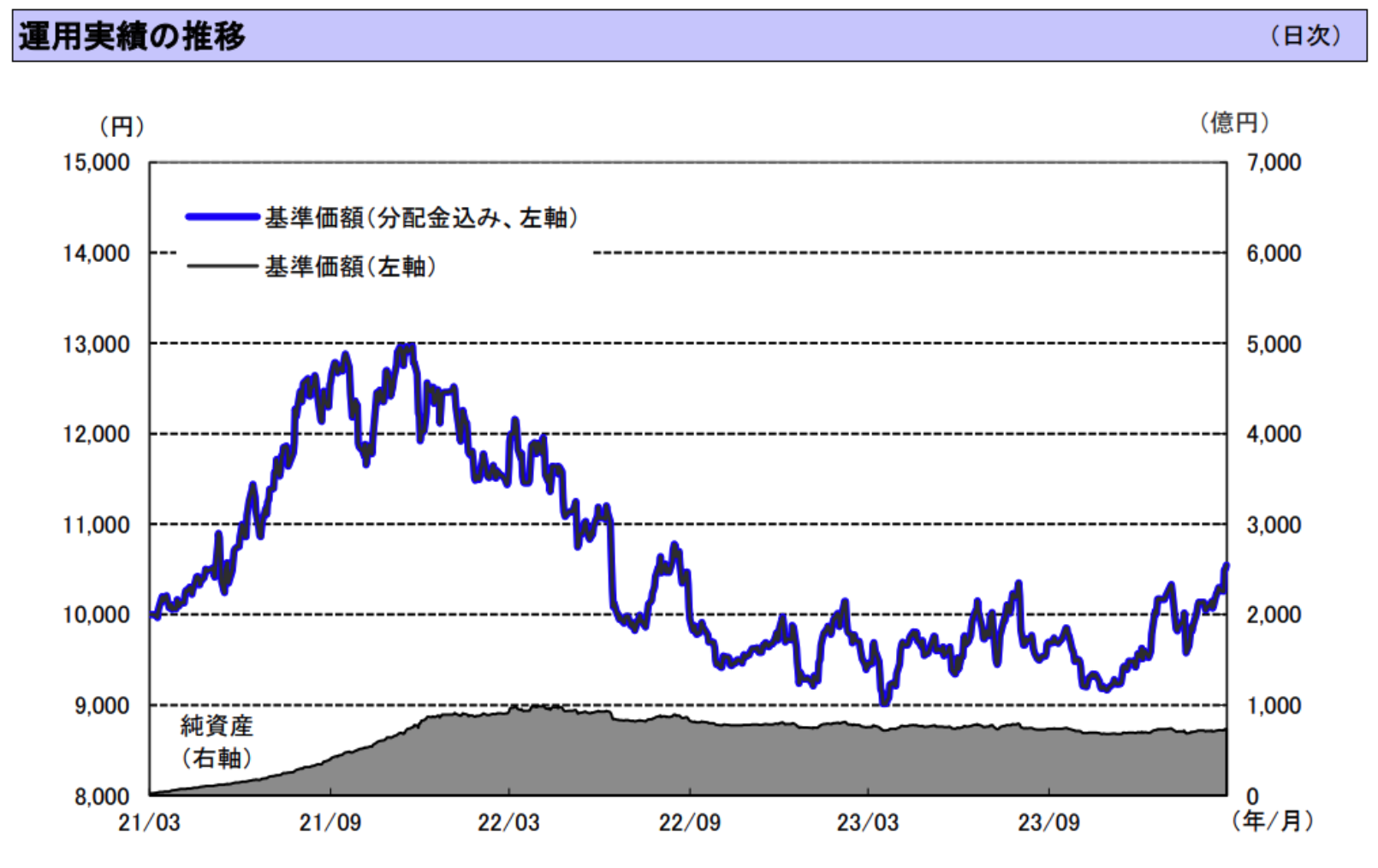

以下はブル型です。2021年3月に運用開始し、基準価額は10,548円となっています。

2022年の市場の下落に巻き込まれ、全く回復していない様相ですね。マイナス運用なので、ダブルブレインブル型への投資は完全に失敗ですね・・・。

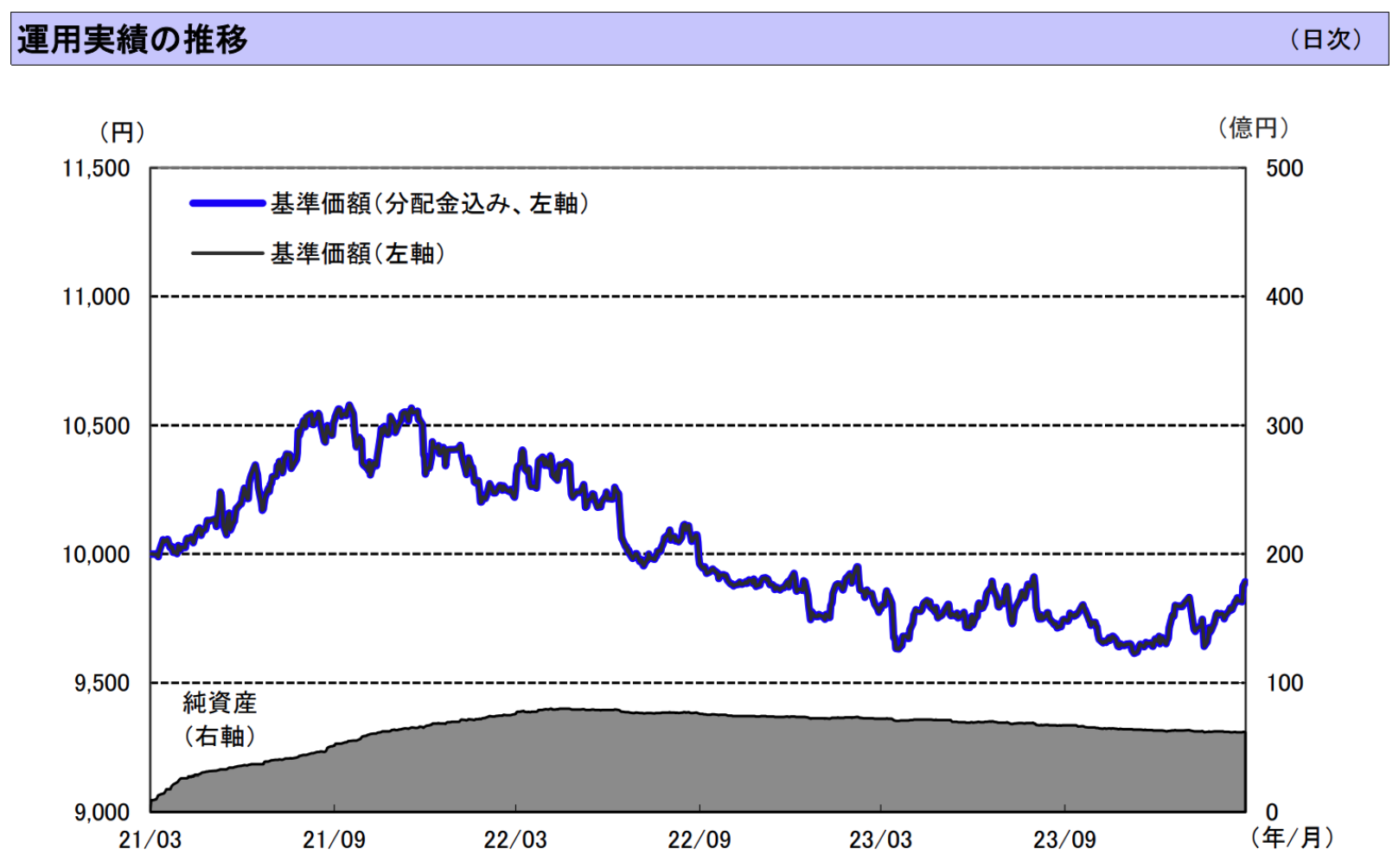

続いてマイルド型です。マイルド型に関しては基準価額は9892円とマイナスです。マイルドに運用してマイナスを出していては元も子もありません。

米国インデックスや日経平均が上昇する中で大失態と言える運用内容です。

ちなみにダブルブレイン各種と全世界株式とバランス型ファンドの成績を比較したものが以下となります。

青:ダブルブレイン

赤:eMAXIS全世界株式インデックス

紫:eMAXISバランス(4資産均等)

緑:ダブルブレイン(ブル)

黄:ダブルブレイン(マイルド)

ダブルブレインとダブルブレイン(ブル)とダブルブレイン(マイルド)と全世界株式とバランス投信を比較

アクティブ投信はインデックス型に対してアクティブなリターンが求められます。ただ、全世界株式はおろかバランス型投信にも圧倒的にまけています。

個人投資家は結果に期待してインデックスファンドよりも高い手数料を払っているのですから当然ですよね。

ダブルブレインに限らずアクティブ投信のリターンは低い傾向にあります。アクティブ投信はなぜダメなのでしょうか?

筆者が思うに、固定給のサラリーマンが運用していることから緊張感が足りず、また成果をそこまで求められない環境なのではないかと推察します。

ヘッジファンドという選択肢が挙げられる

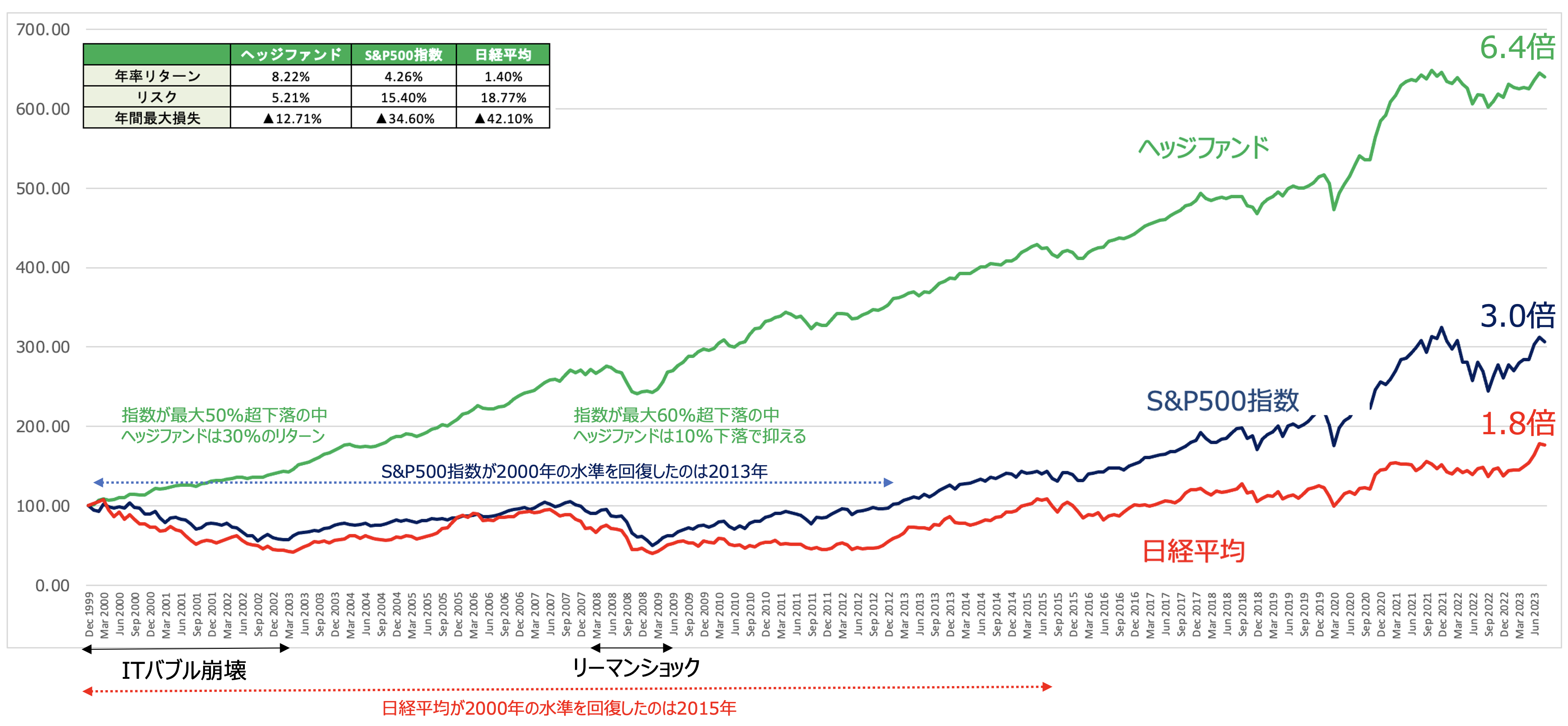

ダブルブレインのような、ファンドマネジャーの腕次第でリターンが決まるファンドを選好する個人投資家は、アクティブ投信のみではなく、ヘッジファンドも検討してみるのが良いでしょう。

ヘッジファンドは絶対収益型ファンドであり、ダブルブレインのようにインデックス運用をするわけではなく、ファンドマネジャーが市場に合わせて、下落相場であってもハイリターンを目指します。

運用手法や哲学はそれぞれのヘッジファンドで異なりますが、過去何十年もヘッジファンドは成果を出してきたため、ハーバード大学やイェール大学など大規模な機関投資家や富裕層に投資先として選ばれてきた歴史があります。

欧米では王道の投資ですが、近年は日本でもヘッジファンドは徐々に裾野を広げています。日本の投資への関心も高まっていることから、ヘッジファンド投資は今後もさらに発展していくものと思います。

筆者自身もすでに10年以上日本のヘッジファンドで運用しています。その経験から、ヘッジファンドの選び方やおすすめの投資先などを過去に記事をまとめていますので、そちらも参考になさってください。

-

-

【厳選17社】日本のヘッジファンドをおすすめ順にランキング形式で一覧にして紹介!

続きを見る

ダブルブレインの掲示板での評判

ポイント

2回目の投稿です

100万円以上の損をした解約から「ファンドラップ」に乗り換えて1ヶ月

ダブルブレインのように圧倒的な下げ下げではなく、ユルユルと上下してくれています

これだけでも精神的に本当に楽になれています

まあ、後ろを振り返らず、眼の前のマイナスを終わらせるために勇気を持って捨ててやった「ダブルブレイン」

少しでも光明ある未来が見えますようにと乗り換えた「ファンドラップ」

本当に良かった❗と思います

もう1度

本当に本当に毎日のドヨ〜ンとした朝から解放され精神的に楽になれました

私より高額な投資をした方はリリースできずにいるとは思います

一口14000円で掴まされ、以来良いことなんて1度もなかった「ダブルブレイン」

私は見切りをつけて良かったと実感したこの1ヶ月でした

余生に大切なお金

じっくり考えましょうね❗

精神的苦痛に対して慰謝料を請求したい❗💢

そんな気分です。💦

中長期といっても、2028年には償還されてしまうので長期投資は無理だし、もっとはやく償還されてしまう可能性も?。他のAIの投資信託も30%下落したままである。損切りがベストな気がします。ここに手数料毎年2%払うことじたいが。。新NISAとかにはこういう投資信託極力はじいてほしい。

私は3年になりますが、全くいい思い出来てないです。中長期的とはいえ、損失額の方が多いので、資産運用としては適さないと思えてなりません。

私も2年間のダブルブレイン解約しました。

下がり続ける一方でした。。。。。

銀行は手数料だけ抜いてあとは知らん顔。損切りは正しいかもです。持っているだけで、価値と手数料で目減りし続ける資産。

2023年9月をもって2年間の「ダブルブレイン」を解約しました

1度も良いときが有りませんでした

130万の負けですが、仕切り直しで「ファドラップ」にかけてみることにしました

ダブルブレイン、良いのはネーミングだけでした

・・・悲惨な口コミしかなく、こちらも暗い気持ちになりました。最も成績が良いダブルブレインでこの口コミですので、さらに酷い成績のブル型、マイルド型に関してはもう見なくて良さそうですね。

ダブルブレインの今後の見通し!今後は上がる?

ダブルブレインへの投資はなしでしょうし、今後も無しだと思います。

以下は現在のダブルブレインの戦略の86%をしめるトレンド戦略の各資産毎のポジションは以下の通りとなっています。

| 2024年2月末 ネットポジション |

|

| 株式 | 76.9% |

| インフレ連動際 | 17.1% |

| 社債 | 75.8% |

| 債券 | 47.8% |

| コモディティ | 20.9% |

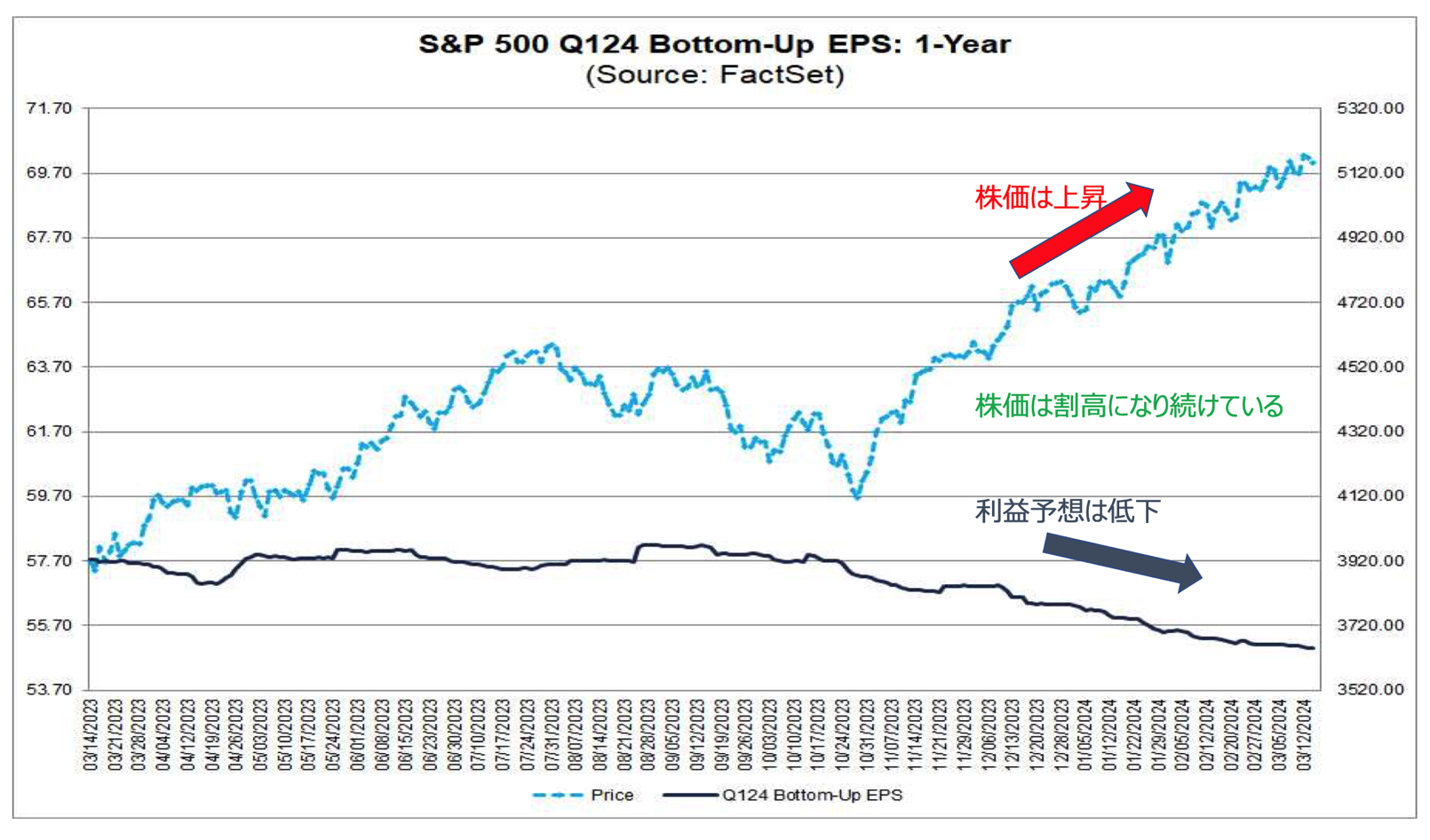

株式が既に2023年に大きく反発した後になって、株式のポジションを増やしています。

しかし、後手に回っていると言わざるを得ません。既に高金利と高インフレで景気は悪化しており利益見通しは低下し続けています。

ここから、普通の株式市場は厳しく調整相場を迎える可能性が高くなっています。

今後もダブルブレインは厳しい結果が待っていると考えた方がよいでしょう。