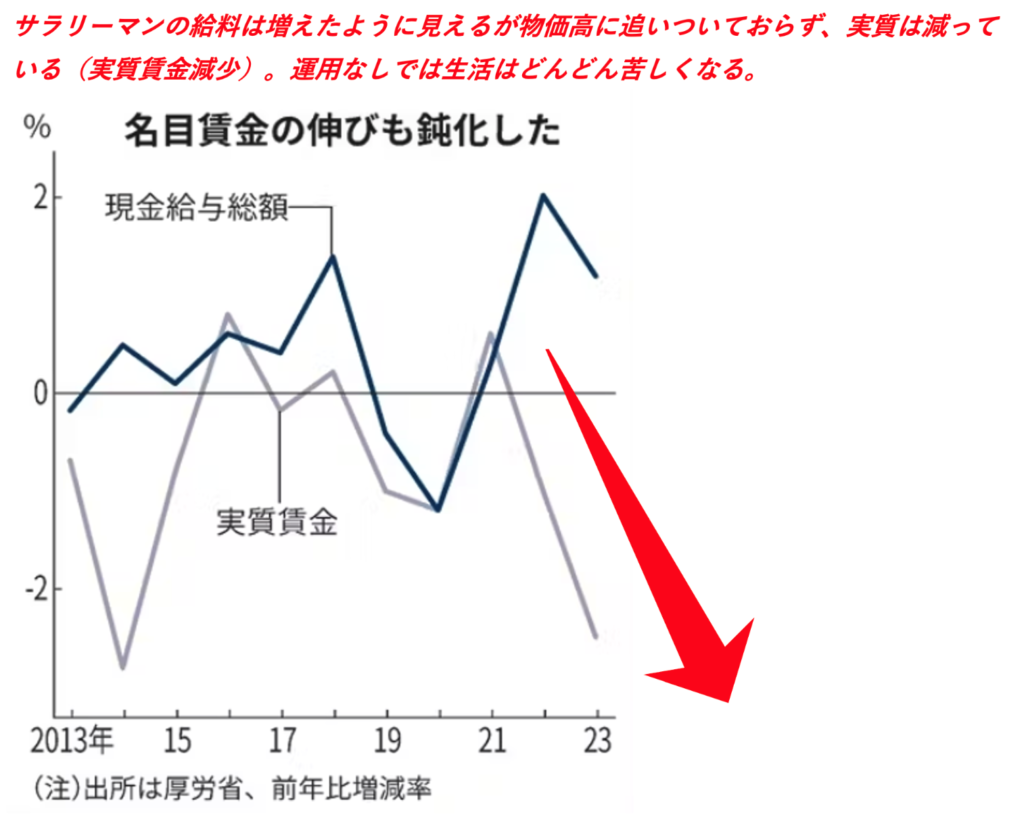

資産運用の重要性が、今や誰にとっても無視できない事実となっています。

サラリーマンの実質可処分所得は、インフレと税金の影響で減少の一途を辿り、老後の生活に対する不安は日に日に増しています。

この状況下で、給料だけに頼らず資産を形成する方法を模索することが、今の私たちには求められています。

しかし、急激な富の追求はリスクを伴います。

そして、安全かつ効果的な資産運用の秘訣は、大きな損失を避けつつ、長期投資による複利の力を利用することにあります。

仮想通貨のようなハイリスクな投資は、一夜にして大きな利益をもたらすかもしれませんが、継続的な資産増加には適していません。

例えば、1000万円の資産が半減すると、元の水準に戻るには倍の利益が必要です。

そして、リーマンショックのような市場の暴落は、私たちの忍耐力をしばしば試します。

多くの投資家が経験したように、大きな下落に直面すると投資を諦めることも少なくありません。そこで、私が注目するのがヘッジファンドへの投資です。

ヘッジファンドは、預け先を間違えなければ、下落リスクを最小限に抑えつつ、堅実に資産を増やすことが可能です。

今回、私がヘッジファンド投資を選ぶ理由と、日本の個人投資家にも適したヘッジファンドをランキング形式でご紹介します。

以下はランキング上位4つの早見表です。

何故、ヘッジファンドなのか?長期投資に適している理由とは?

まず、何故ヘッジファンドを通して資産形成を行なっているのかという点についてお伝えしていきます。

重要なポイントなので是非読んでいただきたいのですが、早く魅力的なファンドを知りたい方はランキングにジャンプしてください。

時を遡ると、筆者が東大の経済学部に在籍中に実践的な金融教育が開始されました。

筆者は当時から金融の世界に興味があり、創設されたばかりの経済学部金融学科の第1期生として学んでいました。

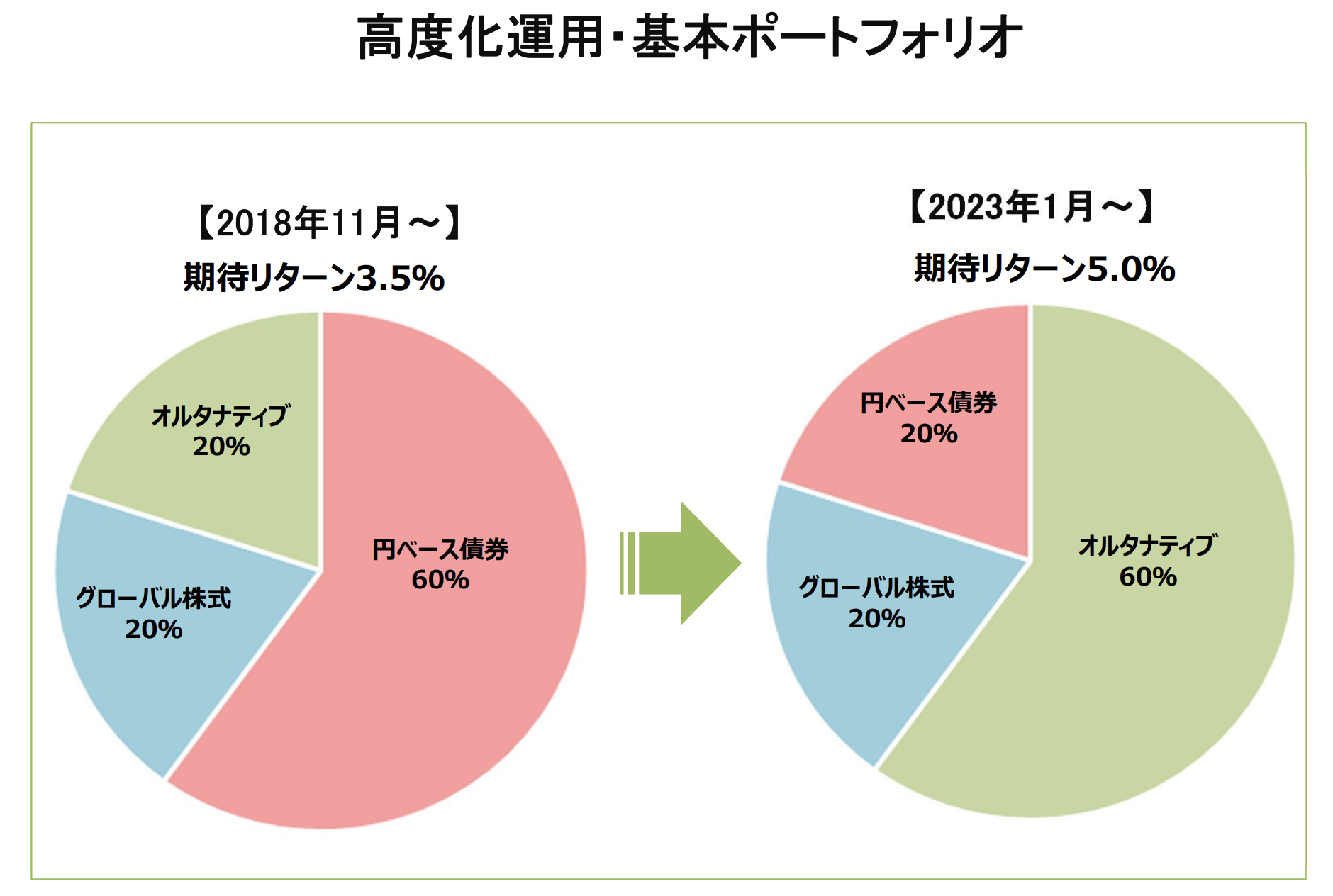

金融学科の事業で取り上げられたのがオルタナティブ投資というものです。1990年代に一斉を風靡したLTCMのメンバーである高橋明彦教授によって授業が展開されていました。

当時の私は何をいっているのかわかりませんでしたが、ヘッジファンドという存在を「オルタナティブ投資」の講義の中で知りました。

オルタナティブ投資というのは株式や債券のような伝統的な資産と異なる値動きをする資産の総称です。

ヘッジファンドのほかに未公開株に投資を行うPEファンドや金などのコモディティが該当します。

オルタナティブ資産を組み入れることでポートフォリオの安定性が増してリスクを抑えることができるため有効な選択肢であると授業の中で紹介されていました。

実際、直近の東大の基金では運用資産の8割をオルタナティブ投資に割いています。

このオルタナティブ投資の代表格となっているのがヘッジファンドなのです。

ヘッジファンドというと大抵の人は利益のために市場をかき乱す存在として、良いイメージを持っている方は多くないかと思います。

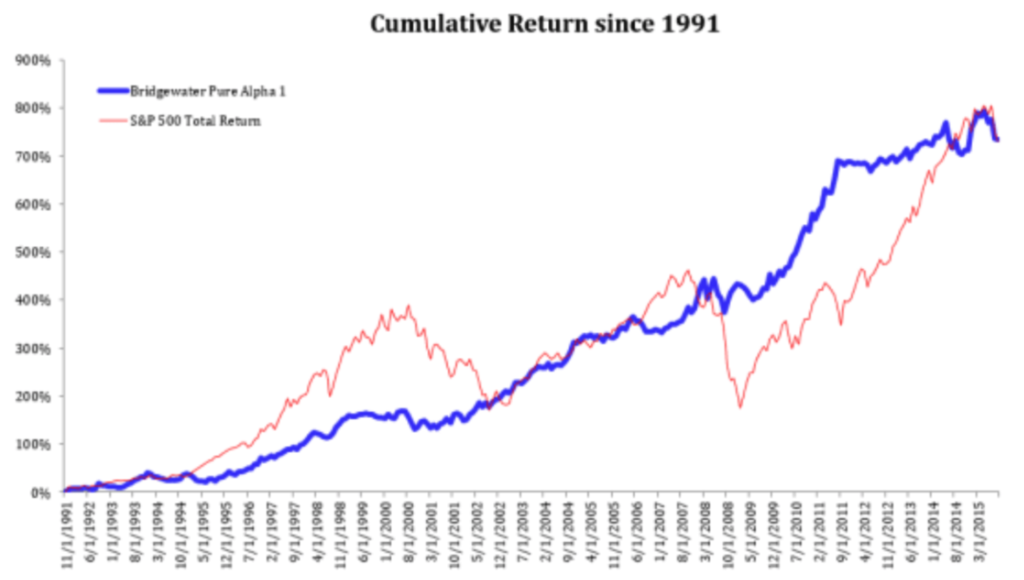

しかし、実際のヘッジファンドは非常に安定感の高い成績を上げており皆さんのイメージを良い意味で覆すものとなっています。

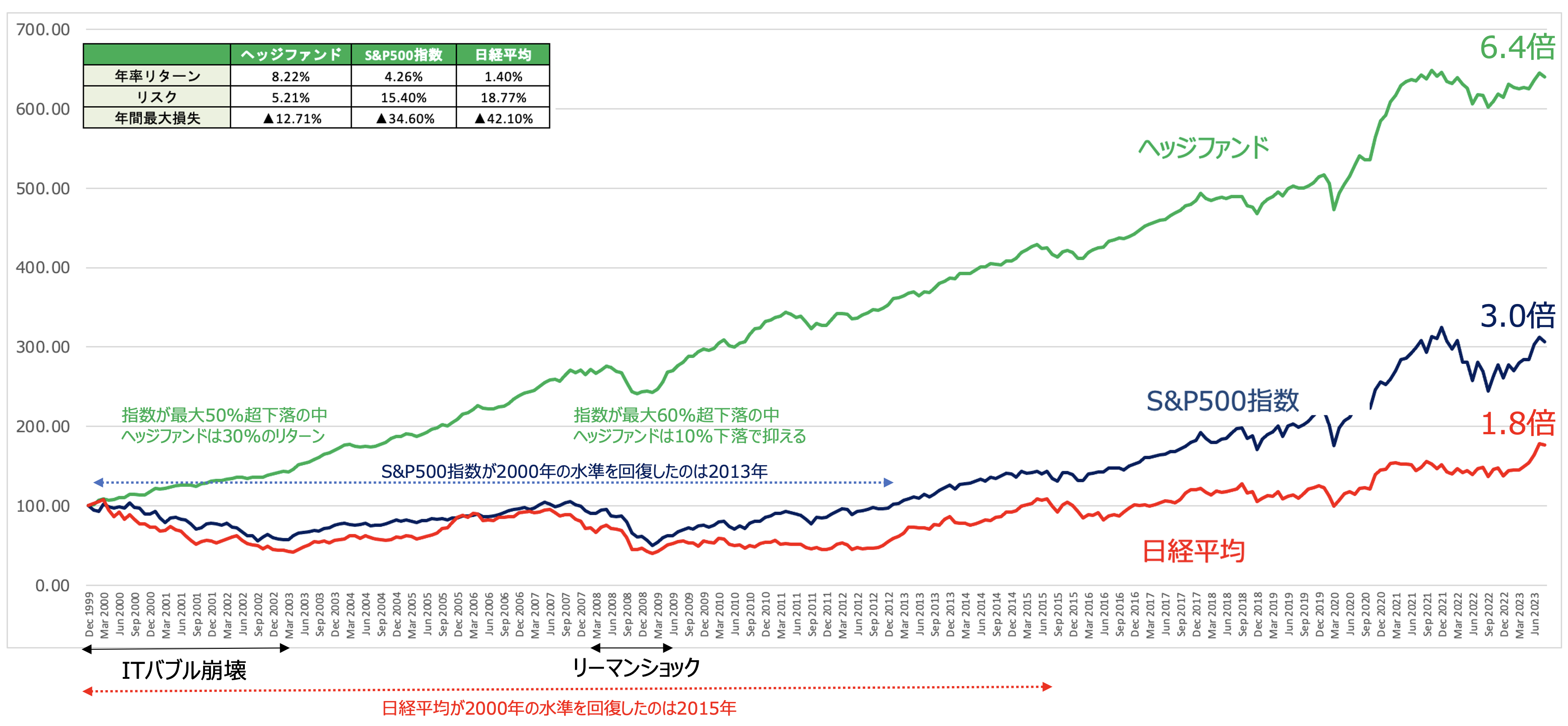

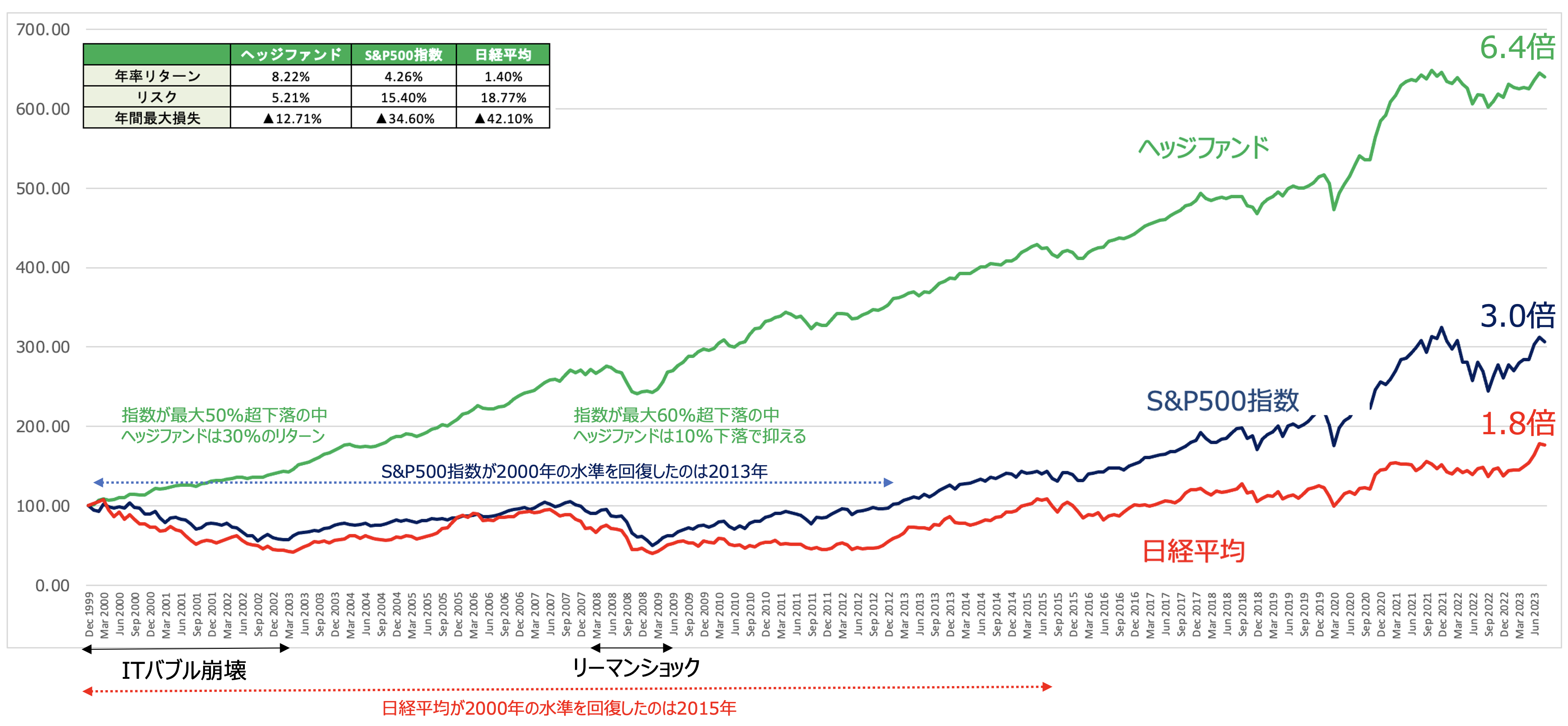

百聞は一見にしかずで以下の図をご覧ください。

しっかりとオルタナティブ投資の特徴を満たしており、リーマンショックなどのショックで下落を抑制しながら高いリターンを出してくれています。

ITバブル崩壊で指数が半減する期間にヘッジファンドは30%のリターンをあげ、指数が60%下落したリーマンショックは流石に無傷ではいきませんでしたが、10%の下落で抑えています。更に下落を抑えながらも株価指数よりも高いリターンを出しているのです。攻守を備えた投資先ということができるでしょう。

資産運用で大きな資産を構築するためには長期分散投資が必要だということを様々なところで聞くかと思います。

ファンドに投資している時点で分散投資はできています。重要なのは長期投資です。

リーマンショックが落ち着いて以降、未曾有の金融緩和というカンフル剤で安定して高いリターンを叩き出したインデックス投資によってインデックス投資を信奉するものも出てきています。

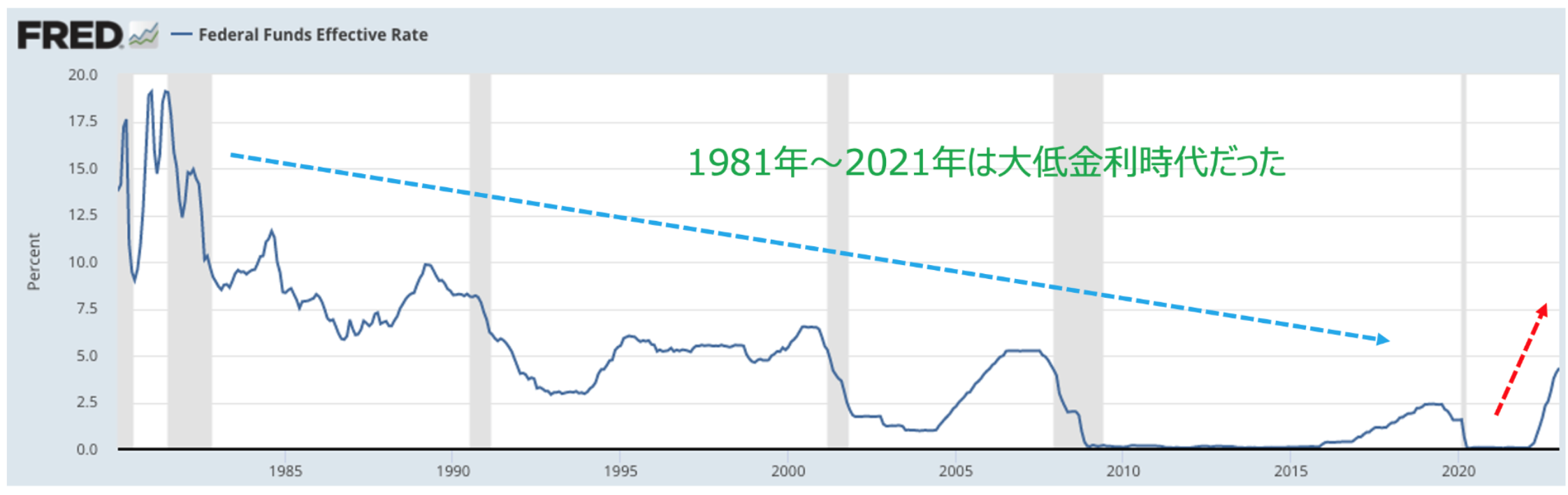

Federal Funds Effective Rate (FEDFUNDS)

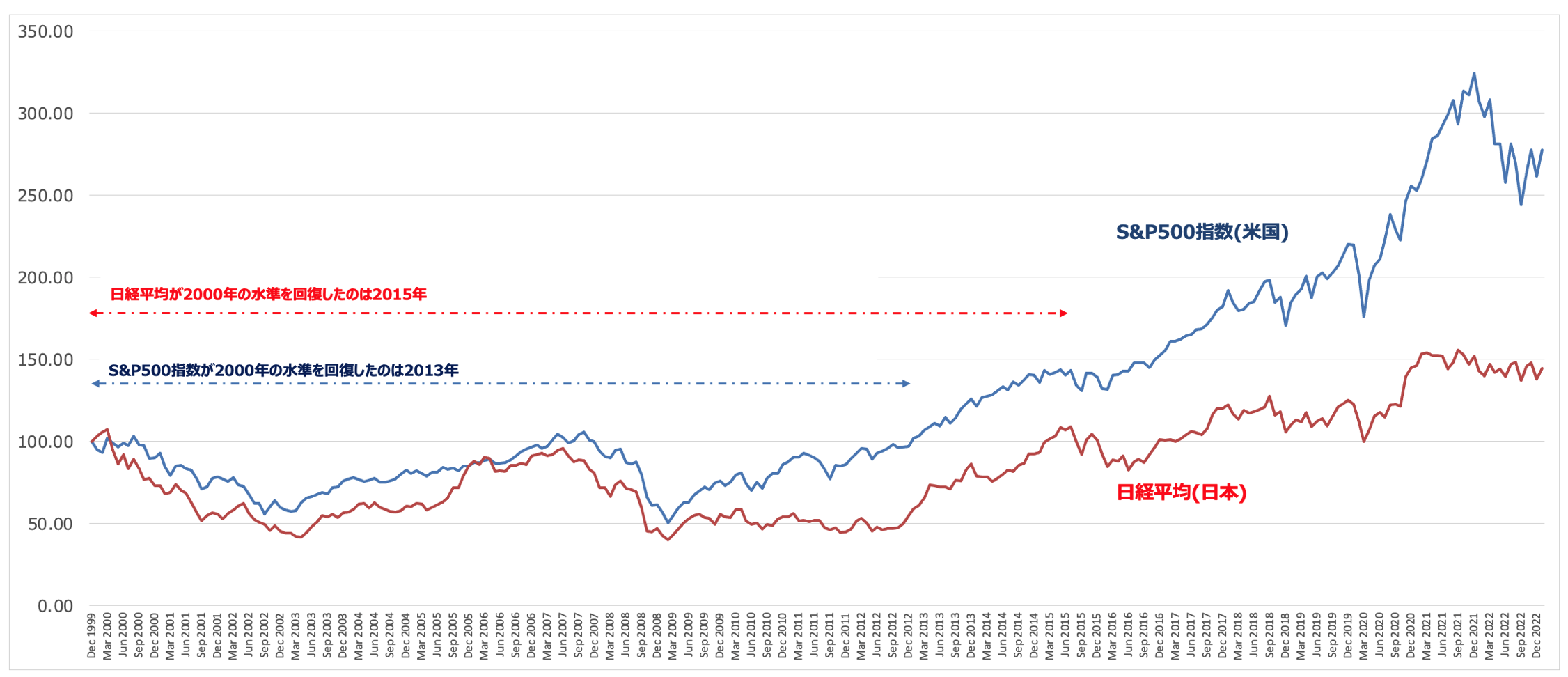

たしかに30年の超長期でみると安定したリターンをだすかもしれませんが、10年単位でみるとリターンがマイナスで終わるなんてこともザラにあるのです。

特に現在と同じインフレがおそった1970年代はインデックスは10年間上下動を繰り返すもリターンはありませんでした。

インフレが発生していたので実質リターンは大幅にマイナスですね。

そして、局面によってはリーマンショックのように資産が半減する局面もあったのです。

因みに2000年時点の株価をS&P500指数が回復したのは2013年、日経平均で2015年になります。

想像してみて下さい。15年間資産価格は回復せず、途中で自分の資産が半減してしまう事態を。想像しただけで卒倒してしまうのではないでしょうか。

このような状況では人間は冷静にはなれず結局投資をやめてしまい、そのあとの利益を逸失してしまうことになるのです。

長期投資で大きな資産を築くために重要なのは損失をできる限り抑えて安定した右肩あがりのリターンをあげる資産に資金を投じることです。

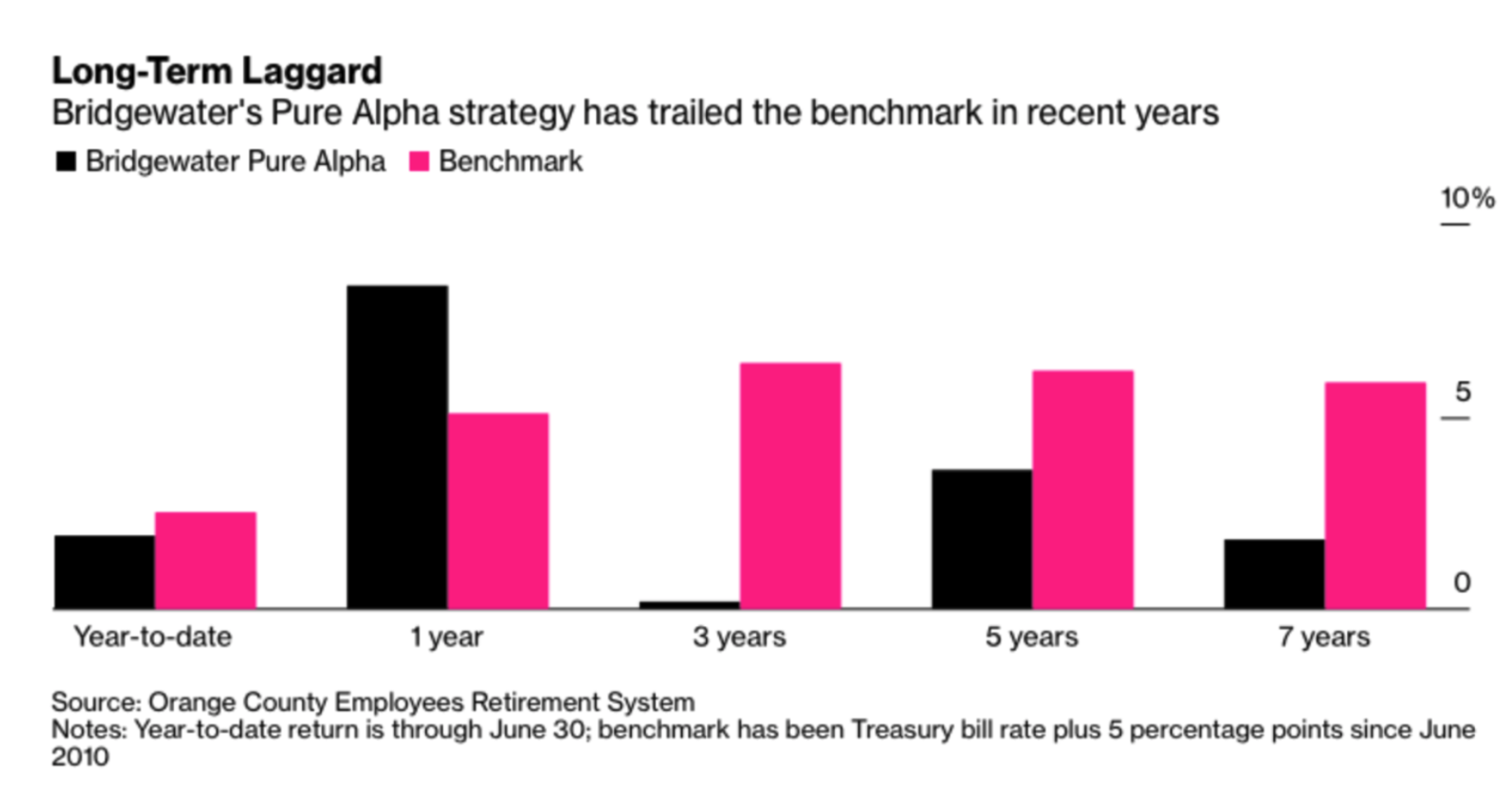

実際、世界最大のヘッジファンドで20兆円近い資金を運用するブリッジウォーターアソシエイツは以下のように右肩あがりのリターンを実現して投資家からの信頼を集めています。

年金基金や保険会社や大学基金など大きく資産を失うことができない機関投資家からの信頼を得て巨額の資金を運用するにいたっています。

ブリッジウォーターのような著名ヘッジファンドを基本的に機関投資家や海外のForbesに乗るような資産家の資金しか受け入れていません。

そのため、当記事では個人投資家でも投資できるヘッジファンドの特性である下落を抑制して高いリターンという特徴を満たしたファンドをお伝えしていきたいと思います。

個人投資家としてヘッジファンドを選ぶ際に重視するポイント

ファンドの紹介に移る前に個人投資家がヘッジファンドを選ぶ際に重要なポイントについて詳しくお伝えしていきたいと思います。

早くどのようなファンドがあるのか知りたい方はランキングにジャンプして頂ければと思います。下記の基準で項目別に評価して選定しております。

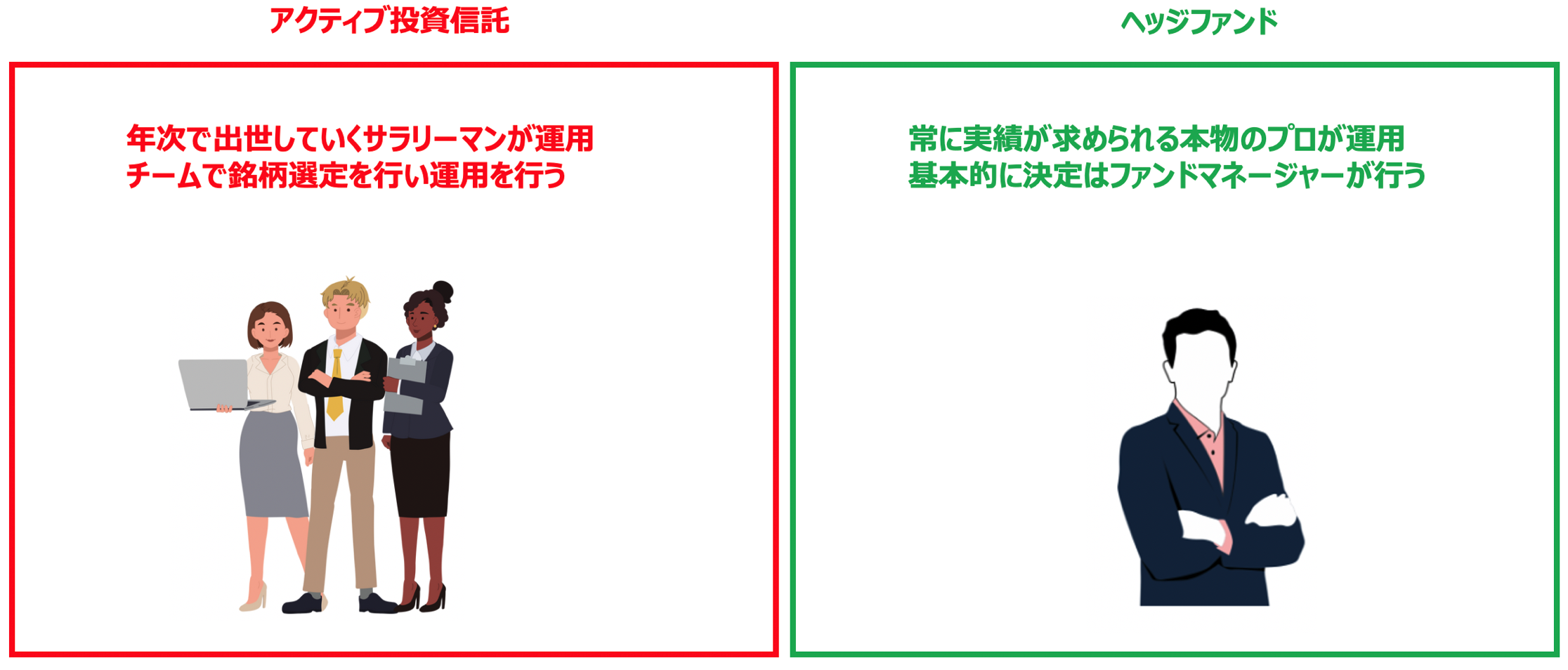

ポイント①:ファンドマネージャーは優秀か?

まずヘッジファンドがなぜリターンを出せているかを考える必要があります。ヘッジファンドのリターンの源泉は優秀なファンドマネージャーにあります。

投資信託の半数以上は株価指数に劣後するリターンとなっていることを考えると明らかです。

投資信託のファンドマネージャーはサラリーマンなので相場に向き合う真剣度合いがヘッジファンドマネージャーとは段違いです。

また報告業務なども多く、運用に集中することが出来ません。

運用が失敗しても解雇にはならないですし、逆に成功しても少し給与が上昇する可能性が高まるといった具合にインセンティブも少ないですからね。

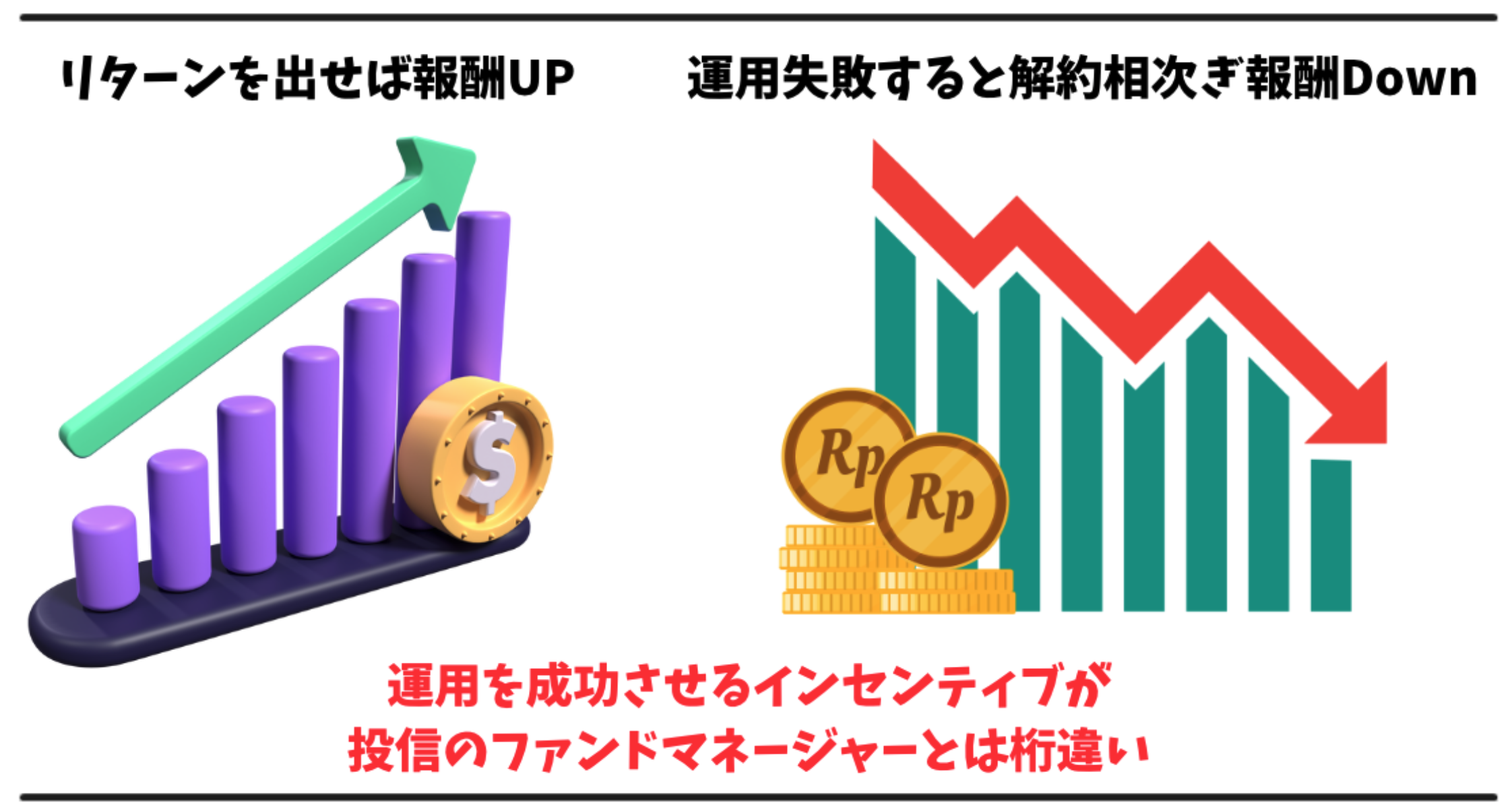

一方のファンドマネージャーは運用者であると同時に事業家でもあります。

安定したリターンを出せば資金が集まってきますし、得られたリターンから成功報酬を設定しているので所得が急増します。

反対に大きな損失を出してしまうと解約が相次ぎファンドが破綻してしまうこともあります。

つまり、運用成績によって天国にも地獄にもなる世界で戦っているのです。

固定報酬と成績連動報酬のファンドマネージャーのどちらが結果が出やすいかは明らかですね。

そもそもヘッジファンドを立ち上げる人というのは腕に自信があり、自分であれば運用を成功させることができると一念発起した人物です。

海外のヘッジファンドでも超一流大学を卒業し、証券会社や運用会社で実績を上げた一流のファンドマネージャーが独立をして立ち上げています。

そのためファンドマネージャーがどのような経歴をたどっているかというのは非常に重要なポイントになります。人物に投資するのとほぼ同じですからね。

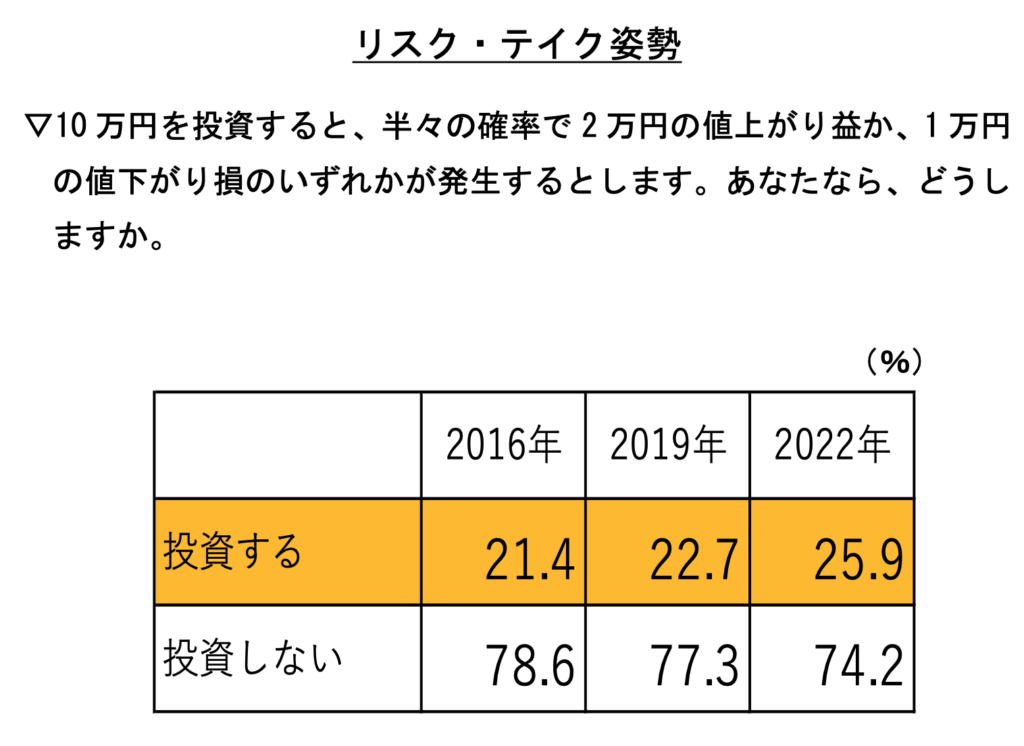

ポイント②:下落局面をしっかり回避しているか?

先ほどもお伝えした通り下落を回避することができているのかというポイントは非常に重要です。

たとえ長期的に見たら高いリターンだとしても、途中で大きな暴落を何度も経験しているようなファンドには筆者は投資しません。

暴落に耐えられる自信がないからです。人間は損失に対しては非常に敏感な生き物なのです。

ここで、金融広報中央委員会のデータを見てみましょう。半分の確率で10万円が12万円になり、半分の確率で10万円が9万円になる投資があるとします。

期待値は10.5万円(=12万円×50%+9万円×50%)なので、この投資は実施した方がよいという数学的な結論が導かれます。

しかし、実際は投資を行うと答えた割合はわずか25%にとどまっているのです。(年々、徐々には上がってきていますが)

わずか10%の下落でも恐怖心を抱くのが人間という生物の性です。10%でも恐怖を抱くのですから50%以上の暴落を被ったら正気を失うのも理解できますよね。

しっかりと過去の調整局面でも下落を抑えることができるのかという点については、しっかりと確認しましょう。

ポイント③:堅実なリターンを安定して出し続けているか?

暴落耐性は防御の面ですが、資産運用なので資産が増えていかなければ意味がありません。

ここで重要なのは毎年大きなリターンを求めるのは危険だということです。50%上昇するような運用をおこなっていれば、反対に50%下落するようなこともあるからです。

もう一度、申し上げますが世界最大のヘッジファンドであるブリッジウォーターアソシエイツは年率10%程度のリターンを継続することで世界最大のヘッジファンドに成長しました。

年率10%のリターンを継続して安定して出し続けることで大きな資産を構築することができます。

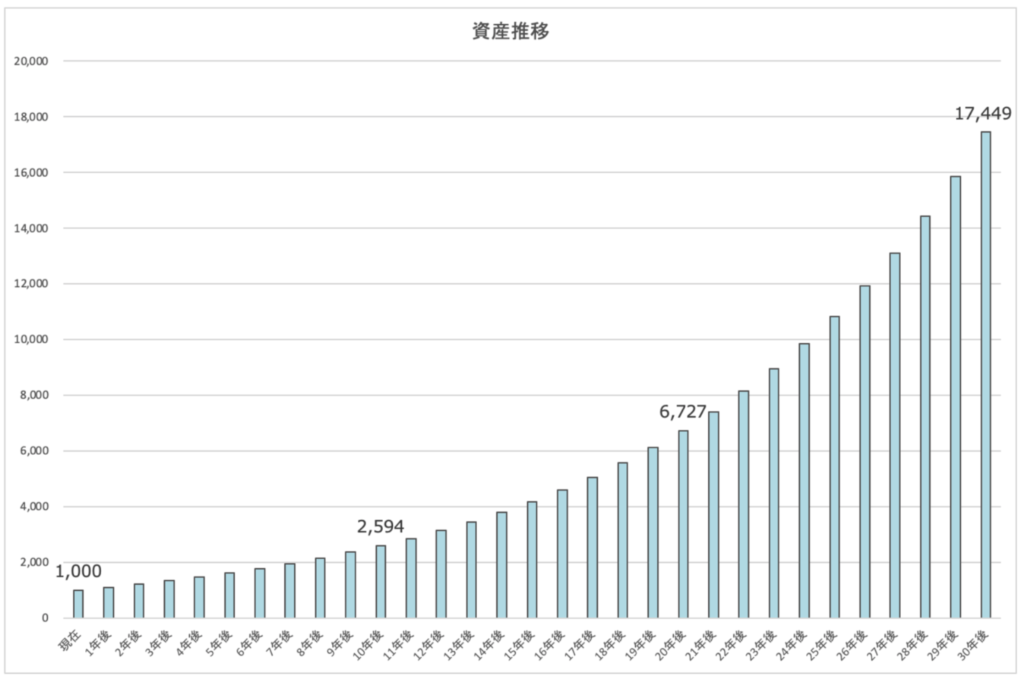

現在1000万円を投資したとすると10年後には2594万円、20年後には6727万円、30年後には1億7449万円になります。

長期投資さえできれば年利10%で劇的に資産を増やすことができるのです。

更に、毎月数%(年ベースだと30%以上)のようなリターンを出し続けているということを謳う業者には注意が必要です。

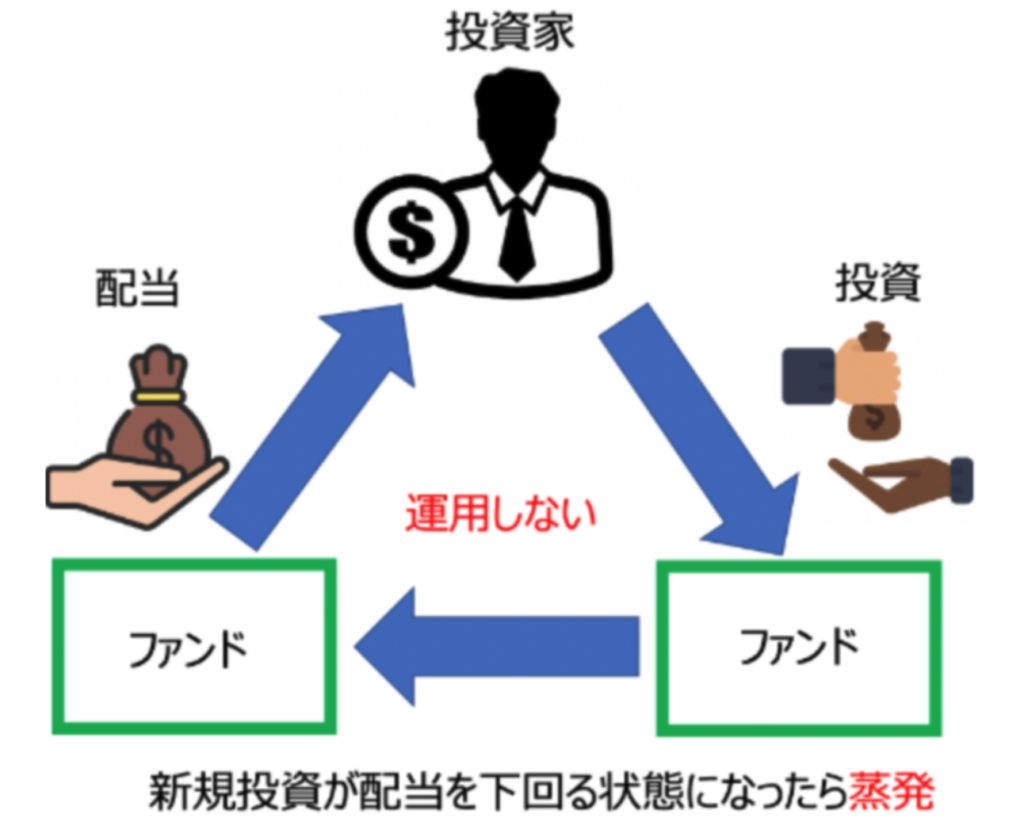

これらのファンドの中にはポンジスキームというスキームを用いた詐欺ファンドの可能性があります。

ポンジスキームは実際には運用していないのに誇大広告をうたい出資金を集めて、ある程度集まったところで蒸発するスキームです。

実際にヘッジファンドをうたいポンジスキームだった案件もありますので注意してください。今回お伝えする中には、ポンジスキームはありません。

ポンジスキームだったファンドはファンドマネージャーの経歴が謎のものであったり、異常に高い利回りを謳っていたりとわかりやすい怪しさを醸し出していました。

甘い勧誘に乗せられないように気をつけましょう。

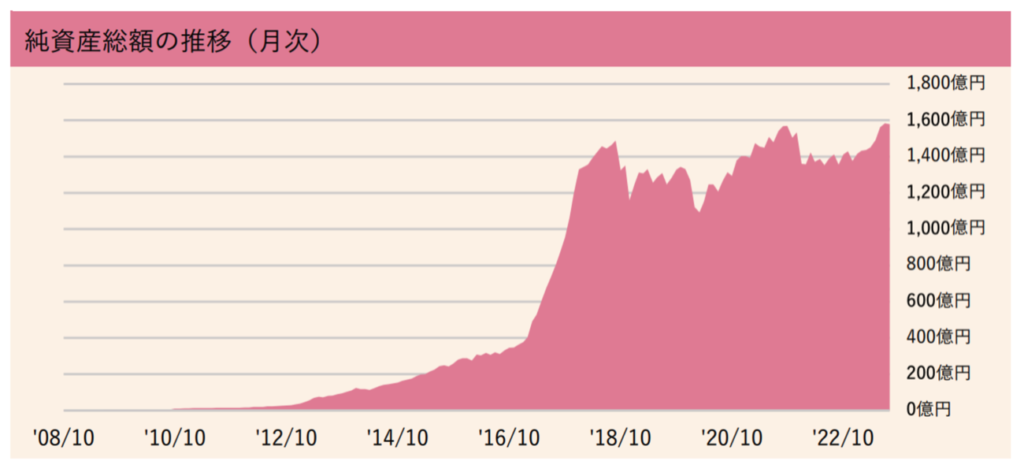

ポイント④:長期間運用が実施されており純資産は増えているか?(=顧客の信用を勝ち得ているか?)

投資家の信頼を集めているファンドは純資産も増加していきますし、運用期間も長くなります。

ファンドの純資産の増加と運用期間の長さは、そのまま信用力に直結します。

ヘッジファンドは私募ファンドなので、運用期間が短いものは様子を見た方がよいでしょう。最悪ポンジスキームの可能性もありますからね。

それでは、これまでの内容を元に個人投資家でも投資可能なヘッジファンドをランキング形式でお伝えしていきたいと思います。

【決定版】日本のおすすめヘッジファンドランキング

それでは本題に入ります。個人投資家でも投資可能なヘッジファンドをおすすめ順にランキング形式でお伝えします。

第1位:セゾン資産形成の達人ファンド

| 総合点 80点 |

長期的にみると高いリターンをもたらしているが2007年の運用開始から元本が回復するのに6年をお要している。独立系のファンドではあるがインデックス投資としての側面が強い。 |

| ファンド マネジャー 70点 |

チームとして運用しているためかファンドマネージャーは全面に押し出されてはいない。 |

| 暴落耐性 65点 |

リーマンショックやチャイナショック、コロナショックなど暴落局面をまともに被弾している。暴落耐性が弱いのが特徴。 |

| 堅実な リターン 80点 |

長期的には堅実なリターンを出しており平均点の少し上を狙うのには適したファンドと言える。 |

| 運用歴と純資産 100点 |

運用歴は16年目を迎えており十分な歴があり運用資産額も2500億円と非常に大きな規模になっている。この点は申し分なし。 |

セゾン投信は世界に分散投資する独立系の投資信託です。世界に分散投資しているので平均的なリターンを獲得することができます。

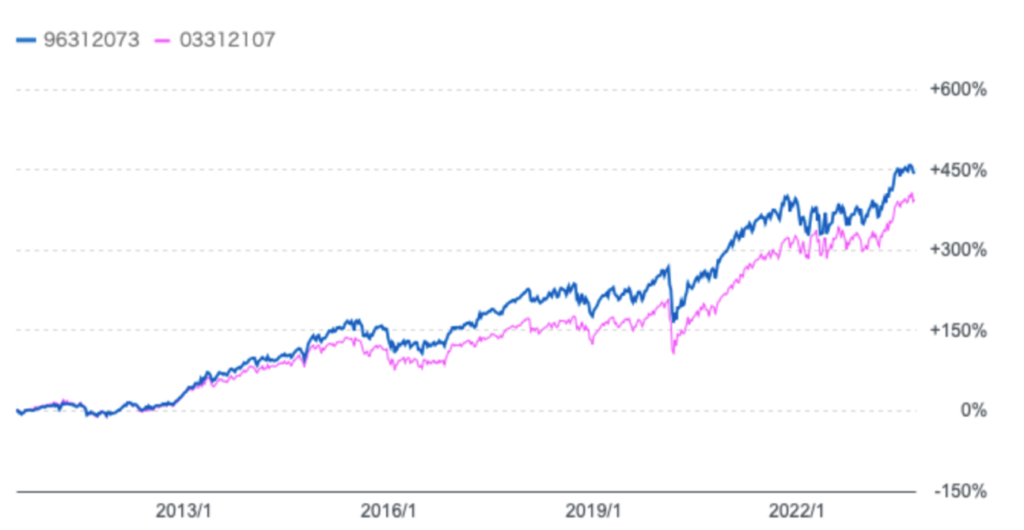

以下は全世界株式との比較ですが、わずかながらオーバーパフォームしている点は良いのですが、動き方としては殆ど同じですね。

セゾン資産形成の達人ファンドと全世界株式(円建て)の比較

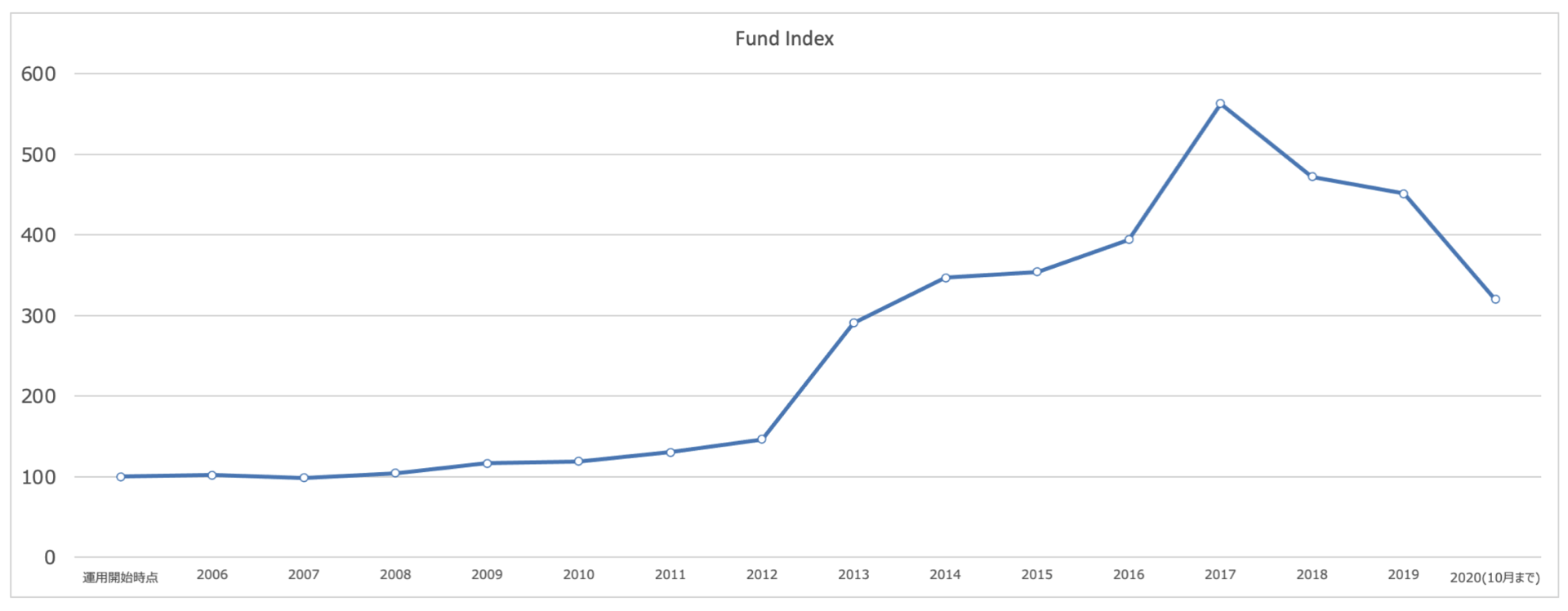

上記はeMAXIS全世界インデックスが運用開始となった2012年からの比較になっていますがセゾン資産形成の達人ファンドが運用開始となった2007年からのリターンを見てみましょう。

左端のリーマンショックを食らってから元本が回復するのに6年を要しています。そのほかにも調整局面を全てもろにくらっていますね。

ヘッジファンドというよりはインデックスファンドとしての側面が高いので平均点の少し上を狙いたい方におすすめできるファンドになります。

ただ、暴落時には大きく資産がへりますので投資したことを忘れておく必要はありそうです。

そして、2024年に関しては、この暴落が起きる可能性が高まってるのです。理由は2点あります。

1点目は景気後退の足音が聞こえてきていることです。

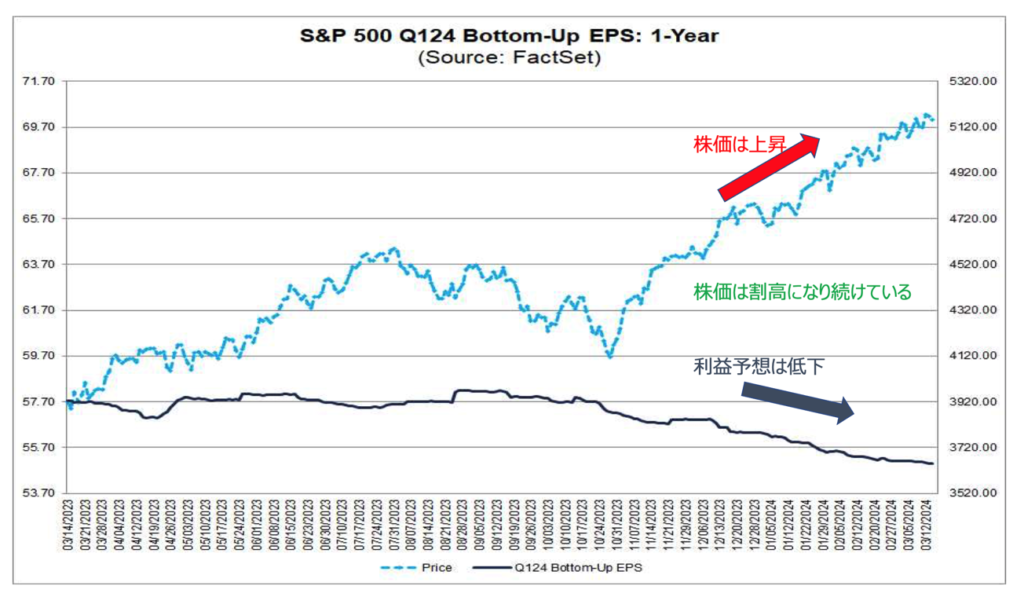

実際、景気は冷え込んできており企業の利益予想は低下しているにも関わらず株価は上昇しており割高になり続けています。

以下は全世界の時価総額の6割をしめるS&P500指数と構成企業の純利益の推移ですが大きなダイバージェンスが生じていますね。これは持続可能ではありません。

そしてインフレ第二波の足音も着実に近づいてきています。

今までエネルギー価格の下落によりインフレ低下を実現してきましたが、既にエネルギー価格は上昇しています。

1970年代のようにインフレを何度も経験しなければいけない蓋然性が高まっているのです。

インフレが発生すると、また2022年の相場のやり直しになります。大きな下落が控えていると考えたほうが賢明でしょう。

セゾン資産形成の達人ファンドについて更に詳しい内容はこちらでお伝えしています。

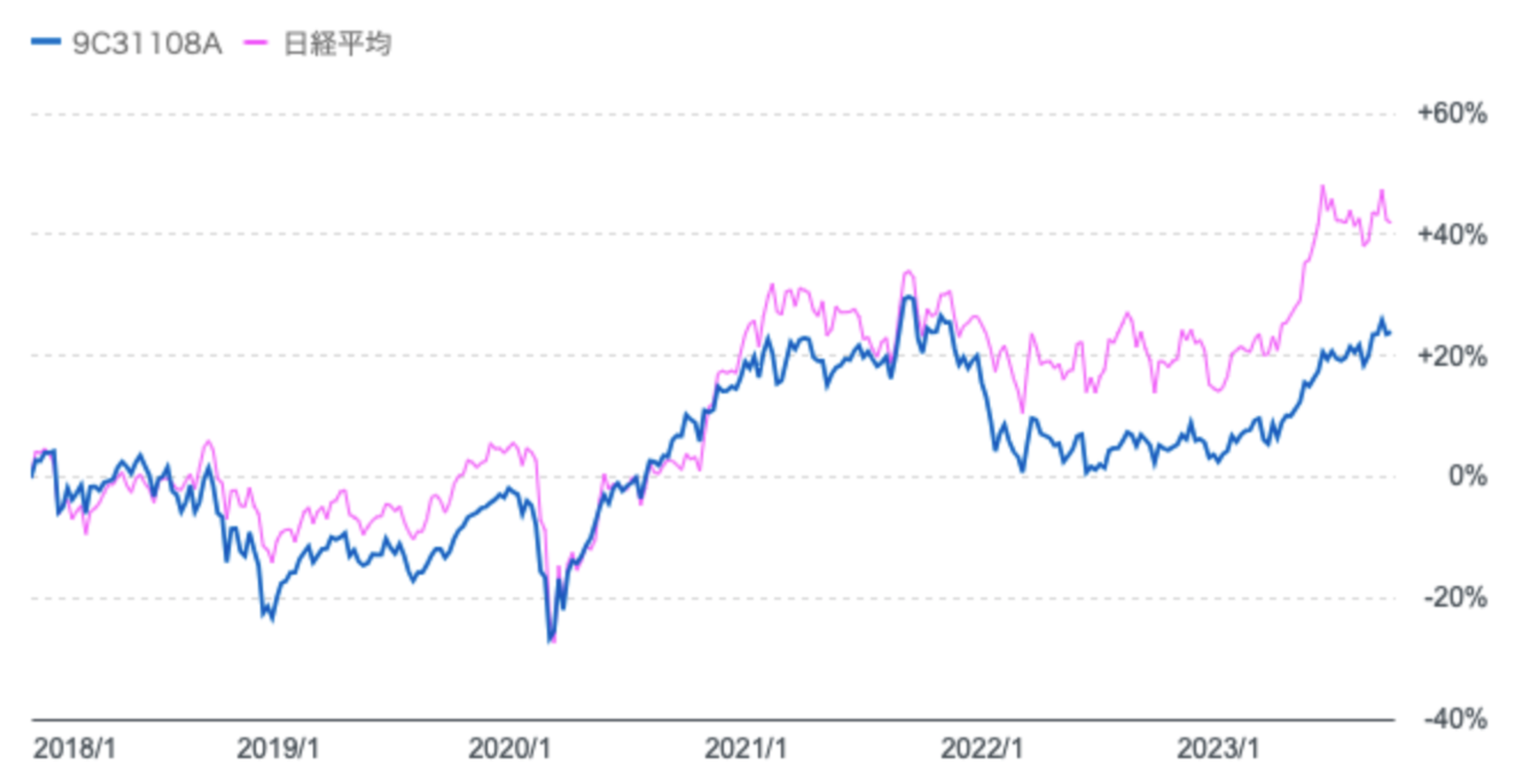

第2位:ひふみ投信

| 総合点 75点 |

2017年までは卓越したリターンをだしていた伝説のファンド。ただ、2018年以降急激に成績は悪化しており直近5年では日経平均にすら劣後する成績となっている。運用戦略の変化が原因で構造的な問題が原因となっている。今後の藤野氏の手腕に期待。 |

| ファンド マネジャー 85点 |

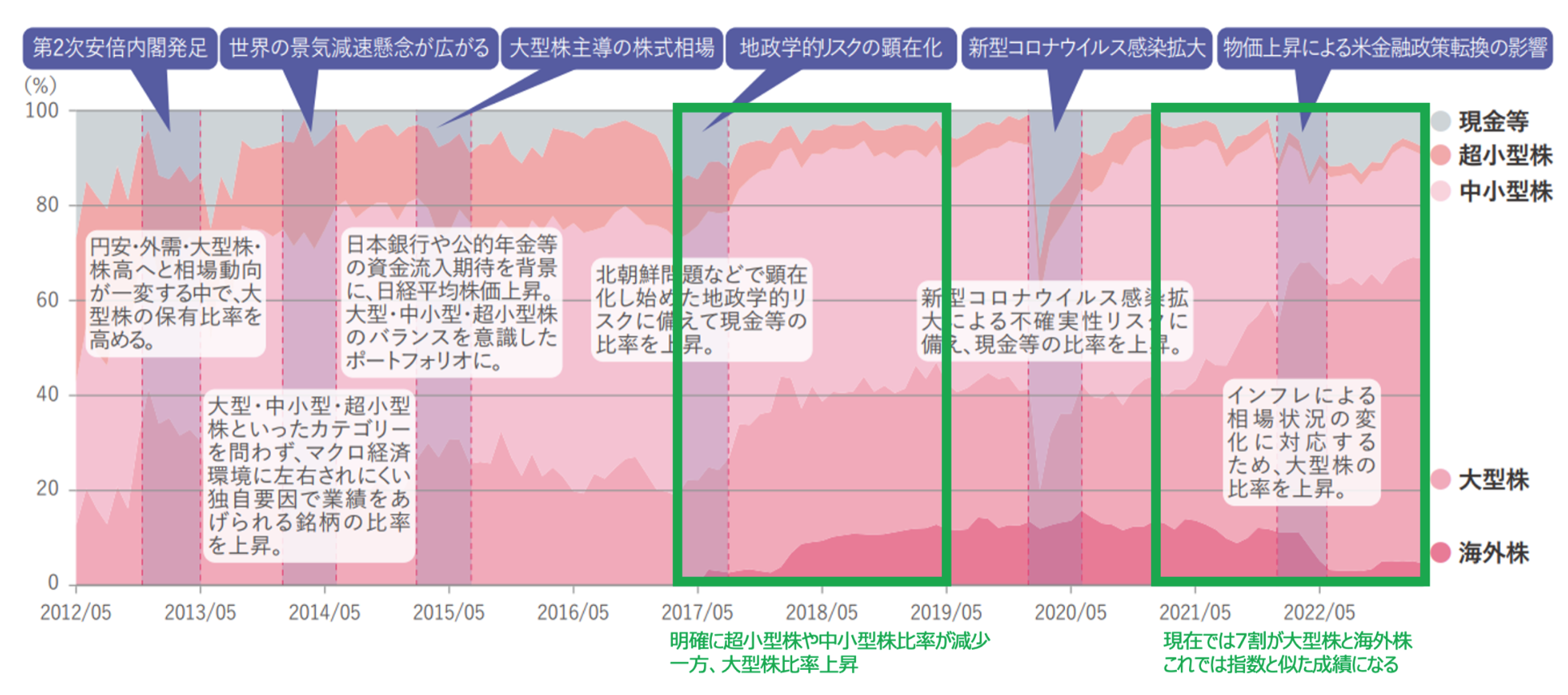

ファンドマネージャーの藤野英人氏は経歴と運用実績ともに申し分ないものの、カンブリア宮殿に出演して以降、運用資産が爆発的に増加したことで従来得意としていた小型成長株の投資戦略ができなくなり現在では大型株を中心の保有する戦略となっており株価指数に連動する成績になってしまっている。 |

| 暴落耐性 65点 |

上述のとおり大型株中心であり株式市場の影響をダイレクトにうけるため暴落耐性は低くなっている。 |

| 堅実な リターン 70点 |

トータルでみると堅実なリターンを上げているように見えるが2018年以降は凡庸な成績となっている。2018年以前と2018年以降は全くの別ファンドとなっている。 |

| 運用歴と純資産 95点 |

2007年から運用開始しておりマザーファンドの純資産額は8000億円に届く勢いとなっている。ただ、この純資産額の多さが運用の柔軟さを奪っているという皮肉な結果になっている。 |

ひふみ投信は日本で最も有名な独立系の投資信託です。販売から運用まで一貫して行なっているという観点で広い意味でヘッジファンドと分類します。

ひふみ投信は高い成績が評判を呼び2017年に「カンブリア宮殿」に取り上げられました。運用資産額は取り上げられて以降急激に拡大しました。

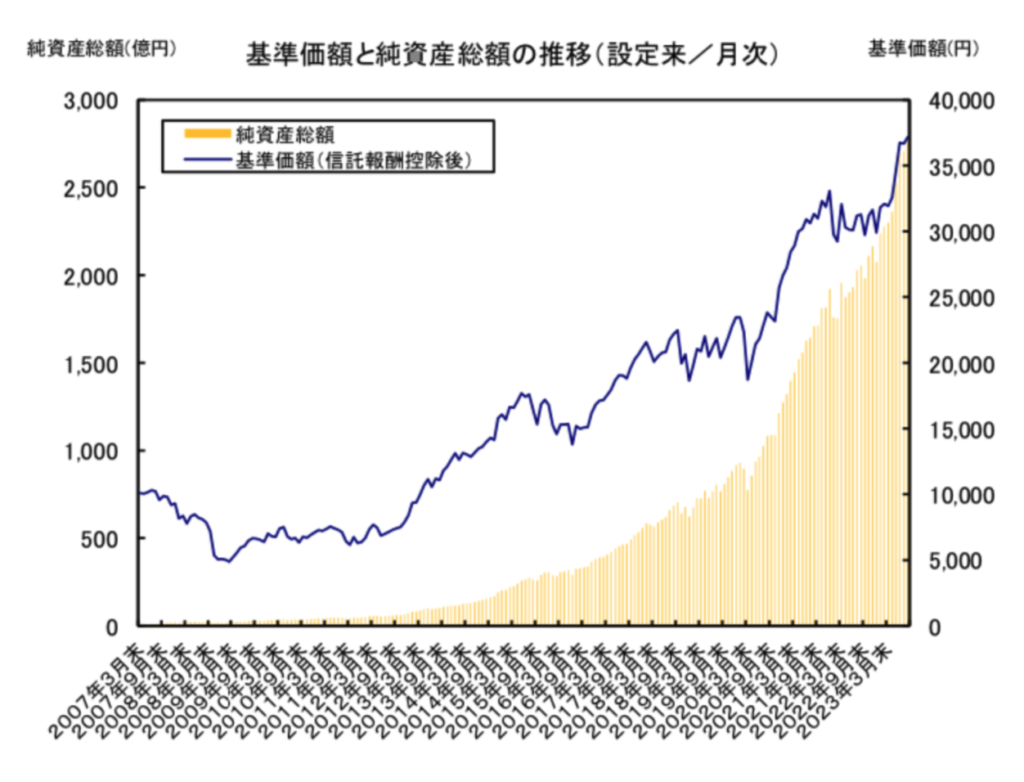

以下は純資産額の推移ですが、2017年から急激に上昇していますね。テレビの力の大きさを認識させられますね。

しかし、運用資産が大きくなったことで本来得意とする小型成長割安株投資ができなくなり、大型株中心の運用となってしまいました。

以下の通り2017年までは超小型株と中小型株で半分以上を占めていました。しかし、2018年以降は大型株と海外株の比率が急拡大して全体の7割を占めるようになりました。

この比率はほぼインデックスと同じです。

結果として2018年以降は日経平均に劣後する成績となってしまっています。今投資したとしても、あまり旨味はないと考えています。

ひふみ投信について更に詳しい内容はこちらでお伝えしています。

第3位:ストラテジックキャピタル

| 総合点 73点 |

村上ファンドの創業メンバーである丸木強氏が、物言う株主として日本の中小型株に対して株主提案を積極的に行なっているファンド。リターンは良い時と悪い時の差が激しくボラティリティが高い点が難点。 |

| ファンド マネジャー 95点 |

ファンドマネージャーは東京大学卒業後、野村証券に入社し、村上ファンド(MACアセットマネジメント)を村上氏とともに立ち上げた実績のある丸木強氏。 |

| 暴落耐性 70点 |

2015年から運用を開始しているが2018年に▲22%の下落を被っている。2018年というと下落相場だったので株式市場の調整局面を抑制できていない点は大きなマイナスポイントといえる。 |

| 堅実な リターン 70点 |

2018年の▲22%の翌年の2019年は76%のリターンをだしているが、このボラティリティの高さは安心感が低いといえる。できる限りブリッジウォーターのような右肩あがりのチャートを実現して欲しいところではある。 |

| 運用歴と純資産 70点 |

2015年から運用開始となっており歴は浅い。期間中はブル相場が長かったのでもう少し長いトラックレコードを見たいところではある。 |

ストラテジックキャピタルは村上ファンドの創業者の一人である丸木強がファンドマネージャーとして運用しています。

アクティビストとしての実効性はそこまで高くないという印象をうけます。また精緻なバリュー株投資を組み合わせていないのでリターンの幅が大きくなっています。

| 運用年度 | 運用リターン |

| 2015年 | +4.19% |

| 2016年 | +7.37% |

| 2017年 | +23.65% |

| 2018年 | △22.69% |

| 2019年 | +76.35% |

| 2020年 | △3.5% |

複利で運用するのであれば安定して10%程度が心地よいのです。70%のリターンをだすということは暴落局面で大きな下落を被る可能性も示唆しています。

実際、2018年には22%の下落を被っていますからね。安心して運用経過を見守ることができません。

ストラテジックキャピタルについて更に詳しい内容はこちらでお伝えしています。

第4位:ベイビューアセットマネジメント

| 総合点 72点 |

2010年から運用を開始している老舗のヘッジファンド。ヘッジファンドの伝統的な手法であるロングショート戦略で平均7%程度のリターンを出している。 |

| ファンド マネジャー 85点 |

元住友商事の岡橋氏によって運用されている。元々金融関係の会社でない点は懸念されるポイントではあるが運用9年目となっており実績も積んできている。 |

| 暴落耐性 60点 |

相場環境が良かったこともあり暴落は経験していないが2年連続で10%近く下落する局面もあった。 |

| 堅実な リターン 70点 |

年率7%程度の安定したリターンをだしている。ただ日経平均とリターンがあまり変わらずアクティブリターンを出せていない点はマイナスポイント。 |

| 運用歴と純資産 90点 |

運用暦は13年目で十分ながく、おそらく運用資産額も数百億円となっており信頼感は高い |

日本の中小型株のロングショート戦略で運用されている老舗のヘッジファンド。

ロングショート戦略は割安な銘柄を購入し、割高な銘柄を空売りアクティブリターンを狙う投資戦略です。

運用は元住友商事の岡橋氏は2014年から担当しています。

丁度、アベノミクスからパンデミック後の金融緩和バブルと時期がよかったのですが年率リターンは7%程度と日経平均と同等の水準になっています。

年率2%と成功報酬20%を加味すると指数に劣後していることでしょう。そのためランキングとしては6位ということにしています。

また2年連続で10%近いマイナスを出している点も懸念されるポイントです。ベア相場でしっかりとリターンを獲得できるかを注視したいとことです。

第5位:ハヤテインベストメント

| 総合点 70点 |

ひふみ投信と同じく2006年の運用開始から2017年までは卓越したリターンをだしていたヘッジファンド。ただファンドマネージャーのコミットメントが低下した2018年以降リターンが急落しており課題を抱えている。 |

| ファンド マネジャー 95点 |

ファンドマネージャーの杉原氏は東京大学卒でゴールドマンサックスで経験を積んだガチガチのエリート。経歴としては全く問題なし。運用手法は日本株の中小型株を対象としたロングショート戦略となっている。 |

| 暴落耐性 50点 |

2006年から2017年までは指数を大幅にアウトパフォームをする成績をだしていたが2018年から2020年の3年間で約45%下落しており純資産も激減している。 |

| 堅実な リターン 60点 |

堅実なリターンを出せているとは残念ながら言えない。 |

| 運用歴と純資産 75点 |

運用歴は17年目となり十分。ただ、純資産は一時は2017年末に200億円に到達していたのに暴落と解約があいまって2020年時点で75億円まで減少している。(2023年時点は不明) |

ハヤテインベストメントのファンドマネージャーである杉原氏の経歴は申し分ないものとなっています。

- 東京大学文学部卒業

- ゴールドマンサックス証券株式トレーディング部門

- タワー投資顧問

- ハヤテインベストメント立ち上げ(2005年〜

運用手法は日本の中小型株を対象としたロングショート戦略です。ロングショート戦略というのは割安な銘柄を購入し割高な銘柄を空売りしてリターンを狙う手法です。

タワー投資顧問が同様の戦略の日本株ファンドを運用していたので、そこで腕を磨いたものと想定されます。

運用開始から2017年までは非常に優秀な成績でした。リーマンショックも軽い損失で抑えていました。2012年からはアベノミクスを追い風に大きく資産を伸ばしました。

2018年初には日経新聞に和製ヘッジファンドとして取り上げられるほどでした。しかし、2017年末を頂点として暴落しています。

ひふみ投信と軟調に陥るタイミングは異なりますが、理由は全くことなります。ひふみ投信は運用規模が大きくなって得意の超小型株投資ができなくなり不調に陥りました。

一方、ハヤテインベストメントは運用規模は最盛期でも200億円であり十分中小型株のロングショート戦略を継続することができる状態でした。

原因はハヤテグループとしての事業の多角化が考えられます。この頃から杉原氏はハヤテグループとしてAIや非接触センシング技術を用いた乳幼児の健康・福祉・教育事業など業容を広げていきました。

そのどれもに杉原氏が中心メンバーとして従事しておりファンドの運用に対するコミットメントが低下したのではないかと推察されます。

ヘッジファンドへの投資は人への投資でもあります。一流の人材が真剣にリターンを追求してくれるから資金を預けるわけです。

杉原氏が本業に集中するまでは待つのが賢明かもしれません。

ハヤテインベストメントについて更に詳しい内容はこちらでお伝えしています。

第6位:アクション

| 総合点 71点 |

2023年7月から運用を開始しているヘッジファンド。 |

| ファンド マネジャー 80点 |

ファンドマネージャーは古橋弘光氏。元々トレーダーズインベストメントの代表取締役を勤めた人物が2023年7月に設立当初から参画。 |

| 暴落耐性 70点 |

まだ下落相場を経験していないので暴落耐性は不明。 |

| 堅実な リターン 60点 |

運用開始から半年しか経過していないため不明。HPに記載の成績は2020年からのものとなっているがアクションでの運用成績ではない。 |

| 運用歴と純資産 60点 |

運用開始から半年しか開始しておらず資本金は1000万円となっており現状ファンドといえる規模なのかは不明。 |

小型の割安株投資とアクティビスト戦略を組み合わせて運用するという投資方針。

しかし、2023年7月からの運用開始となっており資本金は1000万円となっています。

このような小規模な資金で企業の大株主になることはできずアクティビスト戦略は絵に描いた餅と言わざるを得ません。

代表の古橋弘光氏がファンドマネージャーを勤めています。1967年生まれなので56歳ですね。

トレイダーズホールディングスのトレイダーズインベストメントの代表取締役からアクションを立ち上げています。

トレイダーズインベストメントについて調べてみると2016年に設立された会社でベンチャーキャピタルとなっているので上場株投資とは全く性質が異なります。

なぜ、このタイミングでバリュー株のアクティビスト戦略を古橋氏が立ち上げようとしているのか意図が読めません。

HPに2020年からの運用成績を記載していますが、2023年7月から設立となっているのでアクションとしての運用成績ではない点も注意が必要なポイントです。

ファンドマネージャーの個人運用の成績なのか、運用戦略を実践した場合の成績なのかは不明ですが不自然なほどプラスのリターンが続いている点に疑念を持っています。

正直、しっかりとしたファンドなのかを見極めるのに最低でも3年、できれば5年ほど動向を見守りたいところです。

第7位:GFマネジメント

| 総合点 66点 |

2023年から運用を開始している新興ファンド。ファンドマネージャーの過去の実績が喧伝されているが実際の成績が不明なので評価が難しい。 |

| ファンド マネジャー 80点 |

外資系金融でM&Aを担う投資銀行部門に在籍していたとのことですが株式トレーディング部署とは異なり専門性が高いのかには懸念がある。 |

| 暴落耐性 不明 |

運用開始後1年も経過していないため評価は不明。 |

| 堅実な リターン 不明 |

運用開始後1年も経過していないため評価は不明。過去のファンドマネージャーの個人の成績のみ打ち出されているが、ファンドとしての成績とは全く別物で眉唾物と評価している。 |

| 運用歴と純資産 50点 |

運用歴が短く信頼に足るファンドか今後精査が必要。 |

2023年に突如として立ち上げられた新興ファンドです。投資対象は日本の大型株としています。

代表の田尻氏は営業員でファンドマネージャーを採用してファンドを運用しているそうです。

ファンドマネージャーは外資系金融出身でエリートなのですが投資銀行部門出身で上場株投資に高い知見やスキルがあるかは疑問があります。

いずれにせよ運用開始から1年も経過していないので評価を下すのは難しいですが、日本の大型株に投資をしているという点に懸念があります。

日本の大型株には今後以下の逆風が吹く確度が高くなってきています。

✔︎ 2012年以降実施してきた日銀の金融緩和の修正

✔︎ 今後円高調整が見込まれ外国人からの投資が引き上げられる

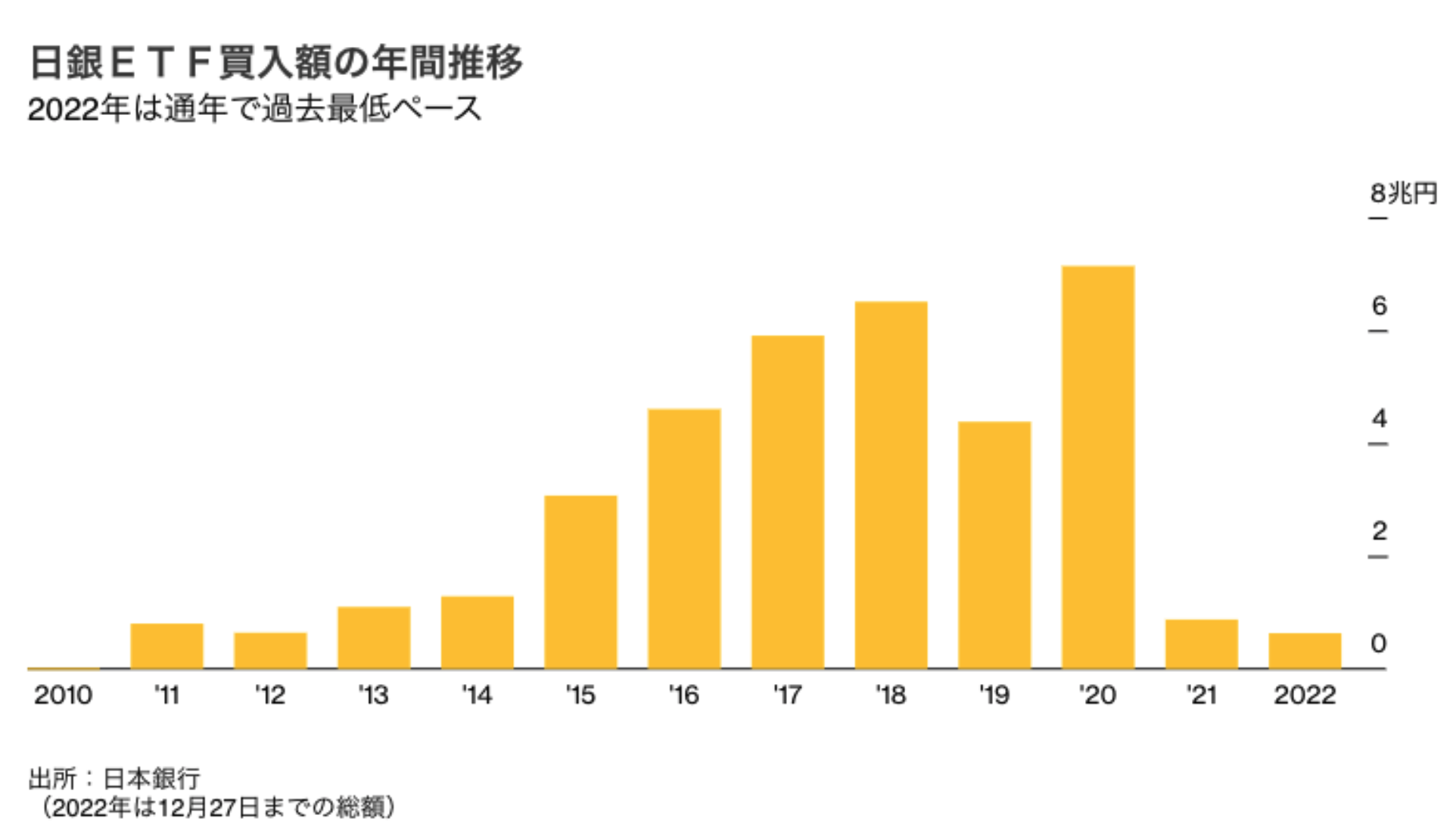

2012年からの日本の大型株の上昇は日銀による大規模な金融緩和の賜物です。日銀は他の中央銀行が行なっていない株価ETFへの買い付けが行なってきました。

しかし、日銀による大量買い付けに非難の声があがり、またこのままいくと大企業の大株主に日銀が名を連ねる状況となるため直近は買い付けが控えられています。

更に、インフレが進んでいることから日銀の金融緩和自体にも見直しの機運が高まっています。金融緩和が見直されると金利が上昇するので今まで上昇してきた大型株の株価が見直されます。

また、昨今の強い日経平均の裏には150円まで進んだドル円の上昇が挙げられます。海外の投資家からみるとドル建でみると割安になりますからね。

しかし、今後は日米金利差の縮小に伴い円高になることが想定されます。

現在、日本の大型株は円安によって伸びきった状態となっており、今後円高調整した時には大きな損失を被る可能性があります。

現在の状況から考えて日本の大型株への投資はリスクが高いと考えています。

第8位:トータスパートナーズ

| 総合点 65点 |

個人投資家が投資可能な未公開企業に投資をしているPEファンド。日本の社会問題解決に向けた投資を実行している。 |

| ファンド マネジャー 80点 |

大学時代から事業を行なっていた事業経営の経験があるファンドマネージャーが担当 |

| 暴落耐性 80点 |

割安な銘柄を購入しているので暴落耐性は高い |

| 堅実な リターン 70% |

未公開企業への投資を謳ってはいるがリソースの観点で数社しか投資できておらず、基本は割安な上場企業への投資となっている。とはいえある程度堅実なリターンを出しており長期投資向けのファンドにはなっている。 |

| 運用歴と純資産 50点 |

まだ知名度が低く運用資産額が10億円程度と小さいのが懸念点。 |

現在、日本では中小企業を中心に大廃業時代を迎えています。日本に存在する250万社のうち99%以上が未上場企業であり、その半数が社長おの年齢が60歳を超えています。

黒字をだしているのに後継者不足により倒産の危機に瀕している企業が数多く存在しているのです。

そのような企業に投資を行い企業価値を上昇させた上で高値で売却することでリターンを狙う投資スタイルです。

ただ、トータスパートナーズは人的リソース不足もあり現在では上場企業への投資比率が80%となっています。

投資スタイルは割安株投資で安定したリターンを残している点は評価できますが、本来の投資スタイルを遂行してもらいたいところではあります。

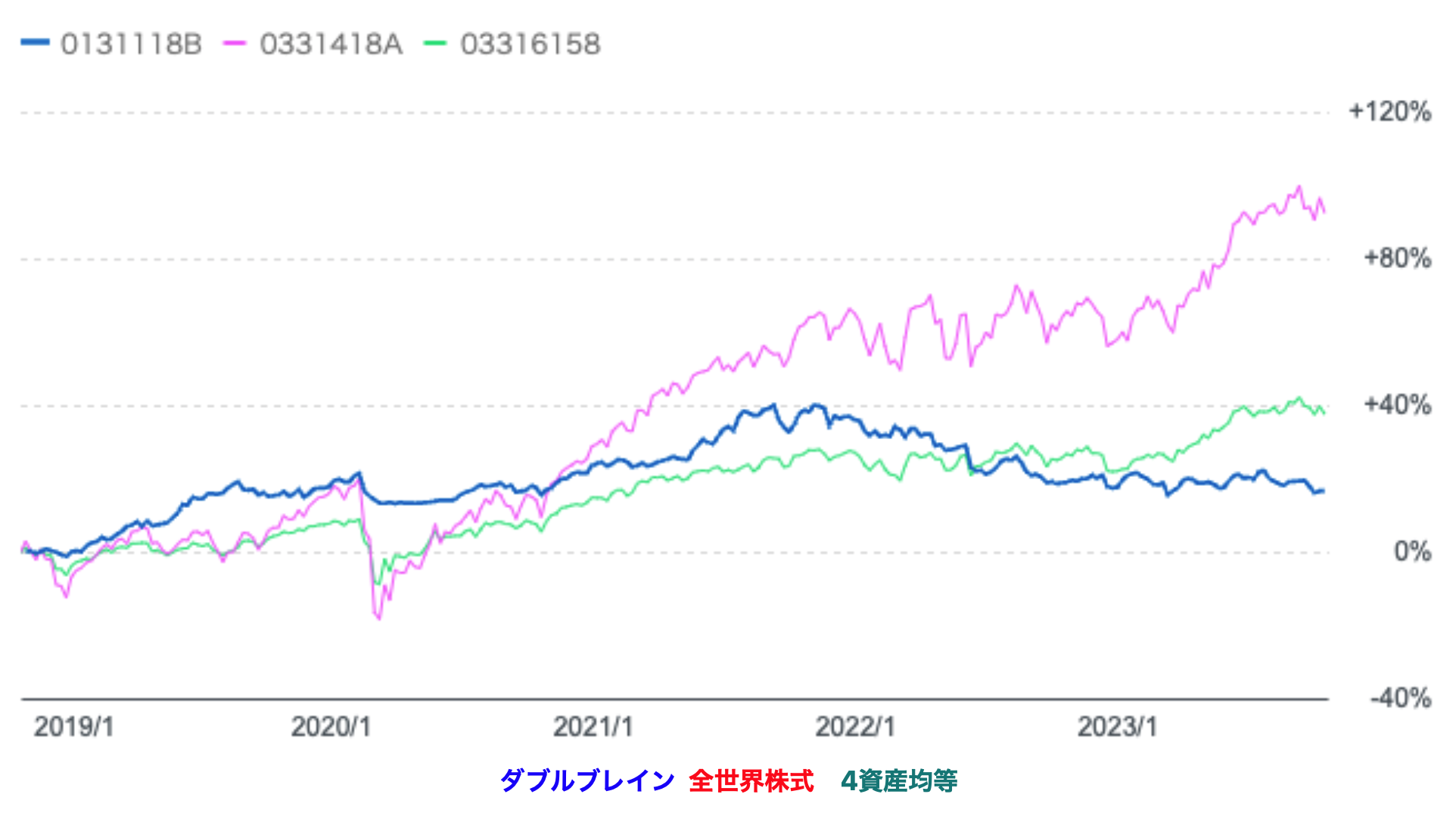

第9位:ダブルブレイン

| 総合点 64点 |

英国のヘッジファンドであるマングループによって運用されているファンド。ただ2022年からの下落相場で大きく下落しておりヘッジファンドとしてはイマイチの成績になっている。 |

| ファンド マネジャー 85点 |

ファンドマネージャーは明らかにされてはいないがマングループに在籍している方であれば相当優秀な方であることは推察される。 |

| 暴落耐性 60点 |

下落局面で資産を守ることができていないのは大きなマイナスポイント。 |

| 堅実な リターン 50点 |

ブル相場に関してもインデックスに劣後する成績となっており物足らない成績となっています。過去3年の平均年率リターンは0.3%となっています。 |

| 運用歴と純資産 70点 |

マングループの運用実績は長いですがダブルブレイン自体は約5年の運用期間と短くなっています。 |

ダブルブレインは英国に本社を置く世界最古で最大級のヘッジファンドであるマングループによって運用されているヘッジファンドです。

運用自体はマングループですが、野村アセットマネジメントが投資信託として仕立てて日本の投資家に販売されています。

レバレッジや空売りなどを活用した所謂ヘッジファンド的な運用を行なっているのですがリターンは残念ながら低いものになっています。

更に2022年からの下落相場で20%近く価格を落としており、運用開始からのリターンは全世界株式や4資産均等型のバランスファンドにすら劣後する成績となってしまっています。

残念ながら現時点では投資する妙味は少ないように思えます。伝統あるファンドが運用しているからといって素晴らしい成績を叩き出すとは限らないのが難しいところですね。

ダブルブレイン について更に詳しい内容はこちらでお伝えしています。

第10位:フロンティアキャピタル

| 総合点 63点 |

中東に投資を行なっている先鋭的なファンド。2023年末時点の中東情勢を鑑みると直近は厳しい見通しが想定される。 |

| ファンド マネジャー 85点 |

ファンドマネージャーは新興国投資の経験豊富な方が担当されている。 |

| 暴落耐性 50点 |

株だけじゃなく為替の変動も激しい新興国への投資であるため暴落耐性は低い。 |

| 堅実な リターン 50点 |

暴落耐性は高い代わりに暴騰する可能性もありハイリスクハイリターン投資となっている。 |

| 運用歴と純資産 70点 |

運用開始から5年経過しており、それなりの実績となっている。 |

フロンティアキャピタルは中東のイランに投資をしている先鋭的なヘッジファンドです。

運用開始となった2018年時点ではイランへの制裁解除の機運が高まっていましたが、その後さらに米国との溝は深まる状況になっています。

さらに激化する中東情勢の中で戦線が拡大した場合に中心となる国であるということもありリスクが高まっています。

このまま、何もなく収束の方向にいけば大きく反発する可能性もありますが、あくまで投機的な投資になることは念頭におく必要があるでしょう。

第11位:ハイクアインターナショナル

| 総合点 62点 |

調達した資金を融資することで利息を得るという形式のクラウドファンディング型の特殊なファンド。年間12%という固定利回りにエクシア同様の疑念。 |

| ファンド マネジャー 70点 |

ベトナムで事業を行なっているとされるSAKUKO VIETNAMに融資をして利息を得ている。SAKUKO VIETNAMの創業者は大阪府出身の梁秀徹氏。 |

| 暴落耐性 50点 |

貸し倒れとなるリスクが非常に懸念される。同様のリターンを提供しているクラウドクレジットの案件は頻繁に延滞や貸し倒れが発生している。 |

| 堅実な リターン 50点 |

SAKUKO VIETNAMがしっかりビジネスを行なっていること、SAKUKO VIETNAMに本当に融資していること、ベトナムで不況が訪れないということを満たしている限りは堅実なリターンを狙える。 |

| 運用歴と純資産 50点 |

不明 |

ハイクアインターナショナルはベトナムに進出しているSAKUKO VIETNAMに融資をし利息を得ることで12%の配当金獲得を狙うファンドです。

融資という形態であることからクラウドファンディング型ヘッジファンドということができます。後でお伝えするエクシアと似た形式で若干不安がありますね。

また、同様に海外案件に対するクラウドファンディングを数多く募集しているクラウドクレジットでは頻繁に延滞並びに貸し倒れが発生しています。

12%の利息を果たして維持できるのかは疑問があります。仮に貸し倒れとなった場合は最悪元本が全て毀損する可能性があることには十分留意した方がよいでしょう。

12%の利息を得られるのは以下の条件を満たしている場合です。

✔︎ SAKUKO VIETNAMがしっかり実態をもってベトナムで事業を行なっている

✔︎ ハイクアインターナショナルが本当にSAKUKO INVESTMENTに融資を行っている

✔︎ ベトナムが不況に陥らず、しっかりSAKUKO VIETNAMが事業を拡大できている

SAKUKO VIETNAMは既にベトナムに進出して13年で日本製品の専門店を42店舗、飲食店を11店舗、ホテルを3店舗経営していると謳っています。

仮に本当だとしたら、ハイクアインターナショナルより低い利息で現地の銀行から融資を受けれるはずです。

あえてハイクアインターナショナル経由で資金を募っている理由が判然としません。

もちろん、ベトナムの融資金利が12%以上であればハイクアインターナショナル経由で資金調達をする合理性があります。

しかし、ベトナムの政策金利が4.5%であることを考えると現地の銀行融資であっても12%以上は高すぎると思います。

そのため、あくまで可能性ではありますがエクシアと同じくポンジスキームを疑っています。

しばらく動向を伺って、しっかりと実態を確認できてから投資を検討するフェーズに入るのがよいでしょう。

筆者としては貸し倒れのリスクがあり、なおかつ複利ではなく単利でのリターンに興味はないので投資は見送ることになるかと思います。

第12位:GCIアセットマネジメント

| 総合点 60点 |

エンダウメント流の運用を目標にするGDIエンダウメントファンドはヘッジファンドを多く組み入れられている。しかし、組み入れているヘッジファンドの成績が悪く期待されるパフォーマンスを得られていない。 |

| ファンド マネジャー 85点 |

代表でありファンドマネージャーの山内氏は日本興業銀行出身で東京大学経済学部の非常勤講師を勤めている。筆者も東大在学中に授業を受けた人物。理論としての日本のオルタナティブ投資の先駆け。 |

| 暴落耐性 50点 |

2つの組み入れヘッジファンドのうちの1つは下がり続けている。暴落耐性が高いとはいえない。 |

| 堅実な リターン 50点 |

堅実なリターンを狙って組成されているはずであるが指数以下の成績となってしまっている。年間でわずか30%しか上昇しておらず、目標とする年率10%からはほど遠い水準である。 |

| 運用歴と純資産 50点 |

2015年から運用されているが、運用資産額は25億円程度と小規模である。近年は成績の悪化から解約がでており純資産は減少傾向である。 |

GCIアセットマネジメントが運用するGCIエンダウメントファンドは文字通りエンダウメント流の運用を実践するファンド。

エンダウメントはオルタナティブ投資を多く組み入れていることで安定して高いパフォーマンスを上げている実績をあげていることを参考にヘッジファンドを50%程度組み入れている。

ただ、残念ながらGCIエンダウメントファンドが組み入れている自社組成のヘッジファンドは以下の通りの酷い成績となってしまっています。

GCIエンダウメントファンドに組み入れられているヘッジファンドの成績

せっかく、ヘッジファンドに投資をするのであれば、良質なファンドに投資することを検討しましょう。

第13位:アズカル・アセットマネージメント

アズカルアセットマネジメントは2005年に設立され10年以上の運用歴を誇っています。途中で2016年にファンドマネージャーが交代しましたが十分の歴史ですね。

アズカルアセットマネジメントは以下3つを組み合わせて年率10%程度のリターンを狙っています。

- 米国債券

- インド株

- ベンチャー企業

攻めのインド株とベンチャー企業、守りの米国債券と攻守がバランスよく組み合わせられているといえるでしょう。

ただベンチャー企業については大きなリターンが狙える反面、倒産の可能性も高いのである程度のリスクを許容する必要はあるでしょう。

第14位:ヘッジファンド証券

ヘッジファンド証券は比較的名前の知れたヘッジファンドなのではないでしょうか。「エピック・パートナーズ・インベストメンツ」が運用しているファンドを取り扱っています。

最初に販売していた「エピック・ヘッジファンド・セレクション1」は運用成績の低迷により解約が相次ぎ償還となっています。

さらに、今運用しているファンドも市場平均以下の成績となっており、あまり投資妙味が高いファンドとはいえません。

ヘッジファンド証券について更に詳しい内容はこちらでお伝えしています。

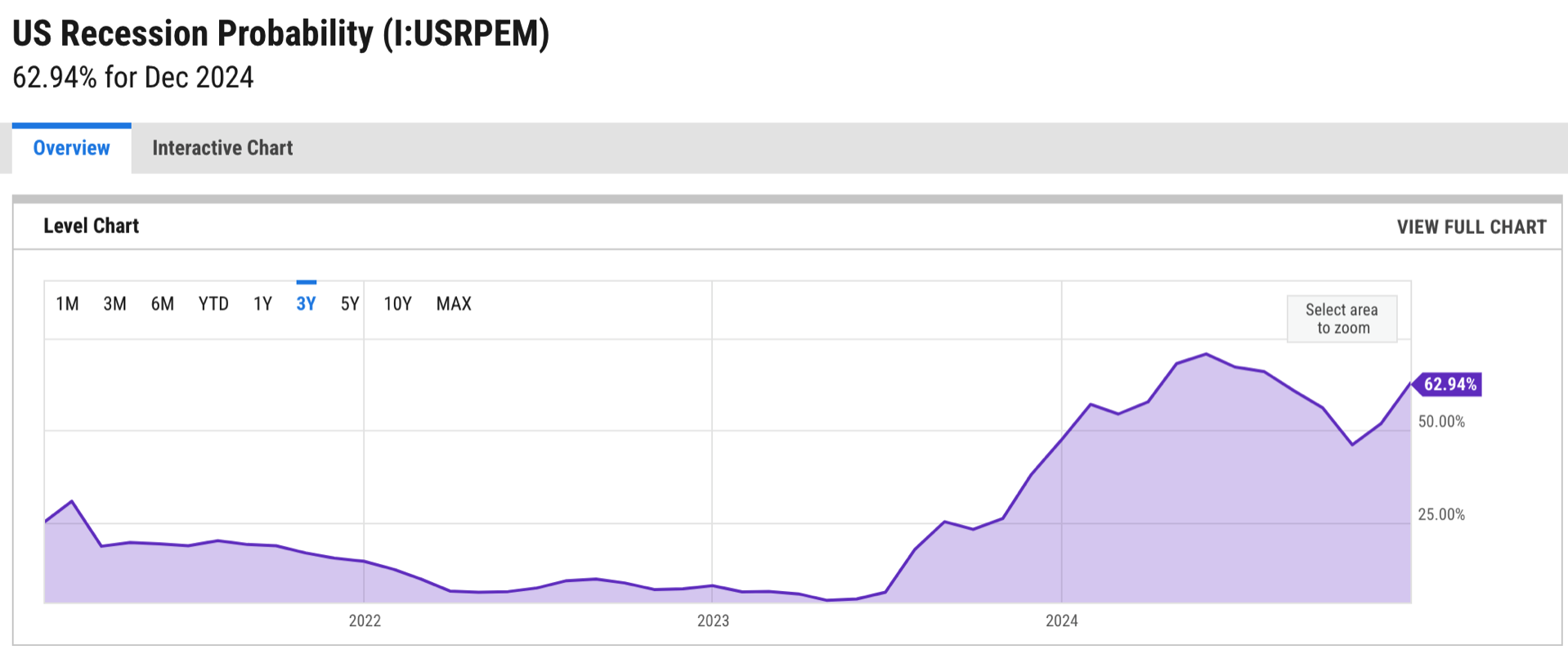

第15位:アライアンス・バーンスタイン・ 米国成長株投信

アライアンスバーンスタイン米国成長株投信はS&P500株価指数(配当金込み)をベンチマークとしたファンドとなっています。

米国の成長株へ投資してベンチマークのアウトパフォームを目指します。

直近は米国の不況確率も上がってきていますので、下落リスクは徐々に大きくなっていますので、この順位となっています。

米国のリセッションの確率

不況が訪れ、大きく利下げされたところから、買っていくことを検討したい銘柄です。

コラム:今話題のエクシア合同会社(旧エクシアジャパン)は?

近頃話題のエクシア合同会社はどうなの?

という質問を受けることが多くなってきましたので、あくまで私なりの見解を述べたいと思います。筆者は以下の点が懸念で投資をしていません。(あくまで個人的な見解です)

- 月利3%を出し続けるのは継続性に疑問がある

- エクシアジャパンのHPには運用手法が記載されていない

- ブログ等ではFXで運用を上げているというものが多く見られる

仮にFXで運用を行なっているとするならば、為替トレーダーとしての経験がある筆者としては月利3%を出し続けるのは難しいと考えています。

FXは上がるか、下がるかのゼロサムゲームでもあります。つまり本質的にはポーカー等のギャンブルと同じなのです。

着実にパイ全体が上昇を続ける株式市場に投資をしているファンドに筆者としては投資するのが賢明と考えています。

当局からポンジスキームを疑われ営業停止となっているスカイプレミアムと同じ匂いがしますね。

【スカイプレミアム】集団訴訟中?出金できない?証券取引等監視委員会や裁判所から営業停止命令を受けているが今後どうなる?

日本のヘッジファンド会社の一覧

上記はあくまで投資をする上で魅力的と考えるファンドをランキング形式でお伝えしましたが、様々な会社が日本にもありますので一覧として列記しておきます。

以下のファンドを吟味した上で上記のランキングを作成しています。

| ファンド | 運用戦略/投資対象 |

| ハヤテインベストメント | 日本中小型ロングショート |

| ベイビュー アセットマネジメント | 日本中小型ロングショート、米国成長株 |

| フロンティアキャピタル | 中東株 |

| トータスパートナーズ | 日本株未公開株 |

| アズカルアセット | 米債券、ベンチャー投資 |

| ヘッジファンド証券 | エピックパートナーズ |

| レオスキャピタル(ひふみ投信) | 日本株、世界株 |

| セゾン投信 | 世界株、株式債券バランスファンド |

| アキトファンド | 日本株バリュー戦略 |

| サムライキャピタル | 不動産 |

| ブルーガキャピタル | プライベートエクイティ、債券、不動産 |

| アリシオンキャピタルパートナーズ | 日本株 |

| ホリコキャピタルマネジメント | 国内外株式 |

| ストラテジックキャピタル | アクティビストファンド |

| エクシア合同会社 | FX等?(ポンジスキーム疑い) |

| スカイプレミアム | FX等?(ポンジスキーム疑い) |

| キャピタルアセットマネジメント | ベトナム株 |

| ハイクアインターナショナル | ベトナム株 |

| 鎌倉投信(ゆい2101) | 日本株 |

| ありがとう投信 | 日本株 |

| さわかみ投信(さわかみファンド) | 日本株 |

| コモンズ投信 | 日本株 |

そもそもヘッジファンドとは?投資信託との比較を通じて実態を紐解く!

最初に簡単にヘッジファンドについてお伝えしましたが、ここからは補足的により詳しくヘッジファンドとは何者なのかという点をお伝えしていきます。

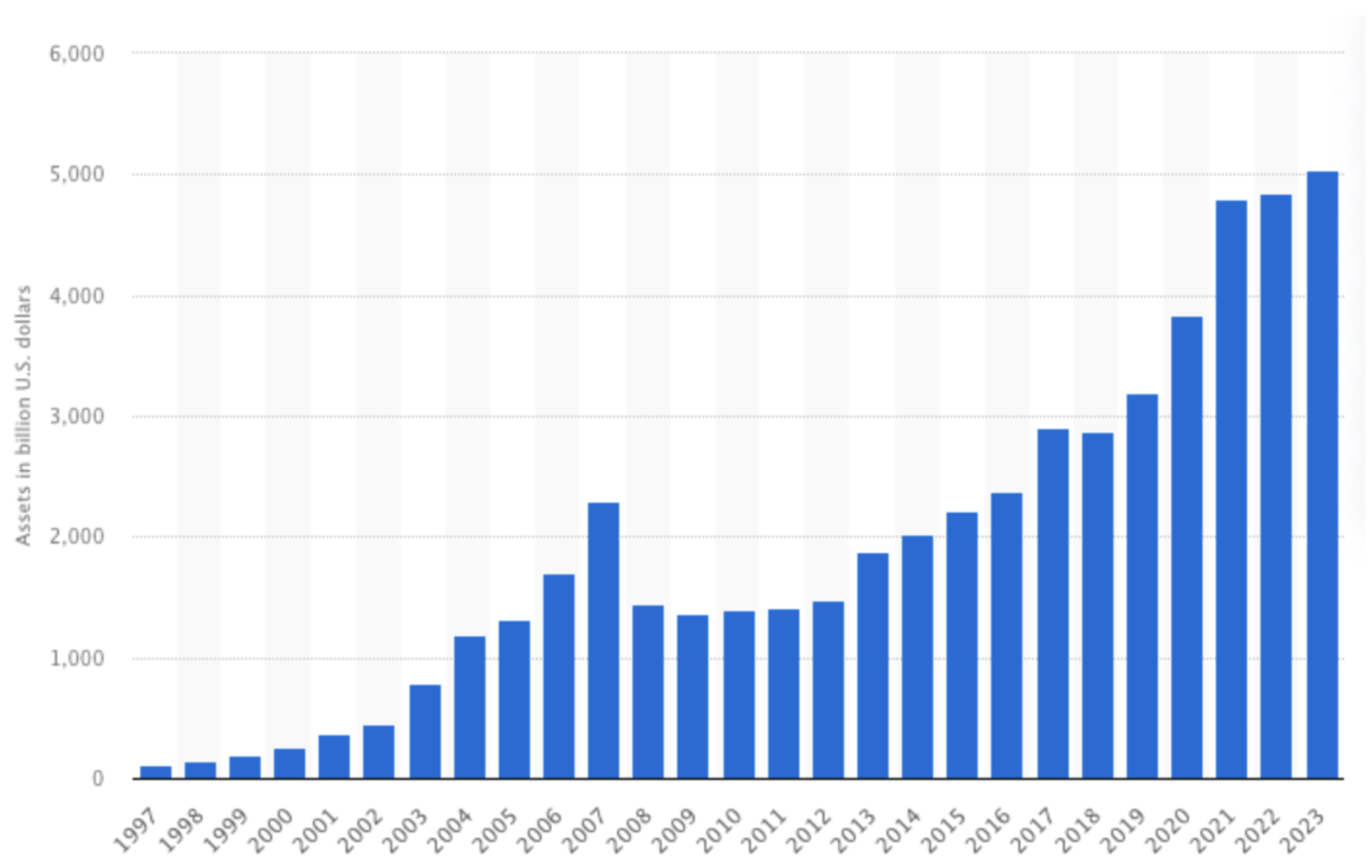

ヘッジファンドへの投資は、年々運用残高が増加している注目の投資手法です。

年々運用残高が増加しており2022年のデータでは5兆ドルつまり約750兆円の資産がヘッジファンドで運用されています。

日本の国家予算の7倍という巨額な数値となっています。

しかし、日本で個別株以外の投資というと、真っ先に思い浮かべるのが投資信託なのではないでしょうか?

投資信託はよく聞くけどヘッジファンドとは何が違うのかと疑問を持たれている方も多いのではないでしょう。

当項目ではヘッジファンドへの理解を深めるために投資信託との比較を通じてお伝えしていきたいと思います。

【富裕層向けサービス】日本でも存在感が増すヘッジファンドとは?公募型の投資信託との比較を通じてわかりやすく解説!

投信に比べ運用成績はヘッジファンドが圧倒

個人投資家がヘッジファンドや投信で資産を運用するにあたり、一番重要なのは運用成績ですよね?

成果報酬型で運用するヘッジファンドは、どのような市況であったとしても高いリターンを追求することが求められます。

運用成績がよくないとファンドマネジャーの報酬も無しになるので是が非でもリターンを追求する必要があるのです。

それ故に絶対収益追求型のファンドと呼ばれています。以下はMorning Starによる、2000年からのヘッジファンドとS&P500指数の価格の推移です。

S&P500指数は日本のTOPIXの米国版です。日本のTOPIXに比べて基本的に高い成績を継続して出し続けています。

ヘッジファンド全体の成績は堅調に推移している全世界株式指数をも大幅にオーバーパフォームしているのです。

特に、2000年代前半のITバブル期や2008年のリーマンショック時に損失を抑えているのが特筆すべき点です。

一方、投資信託の成績は散々なものとなっております。

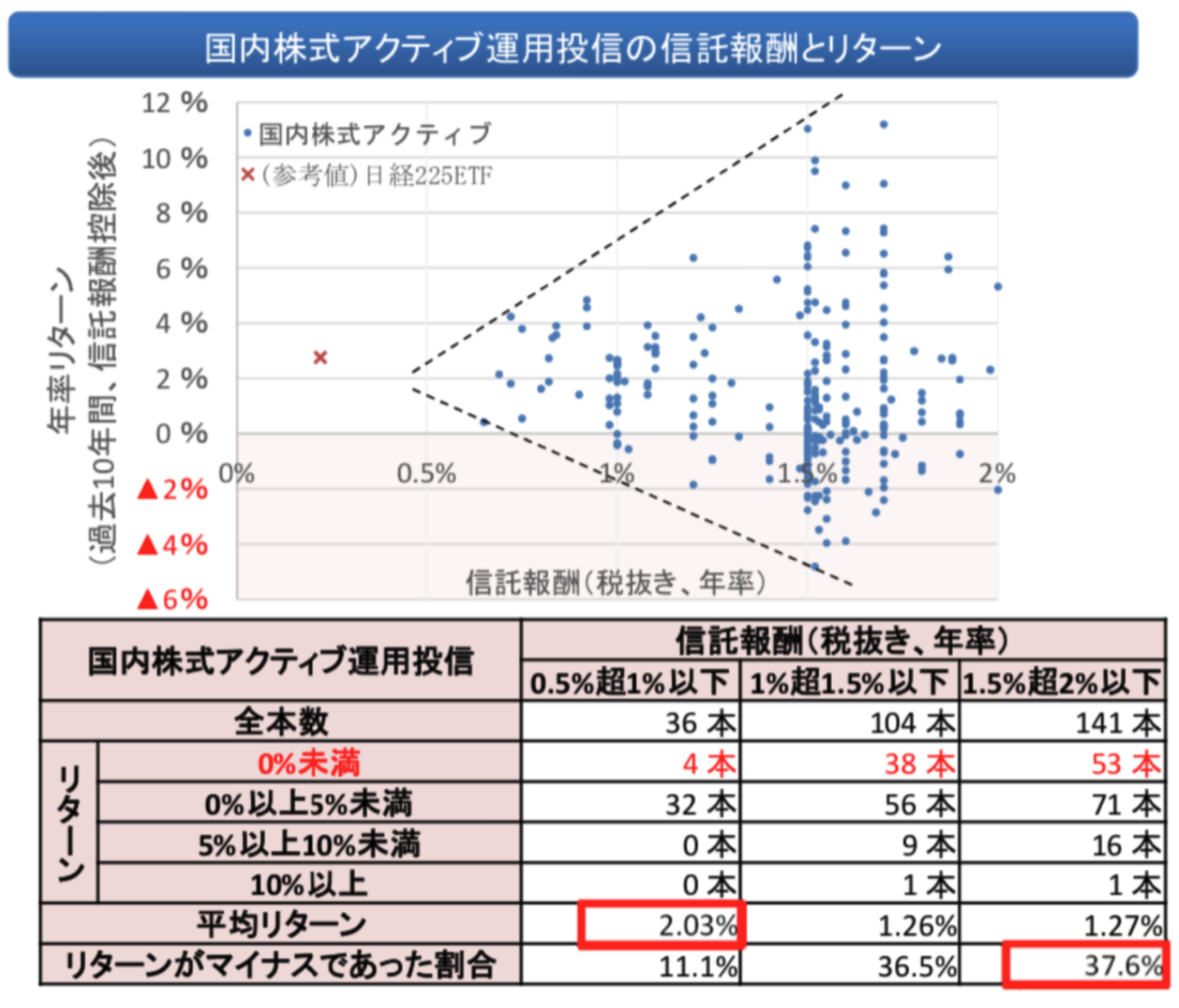

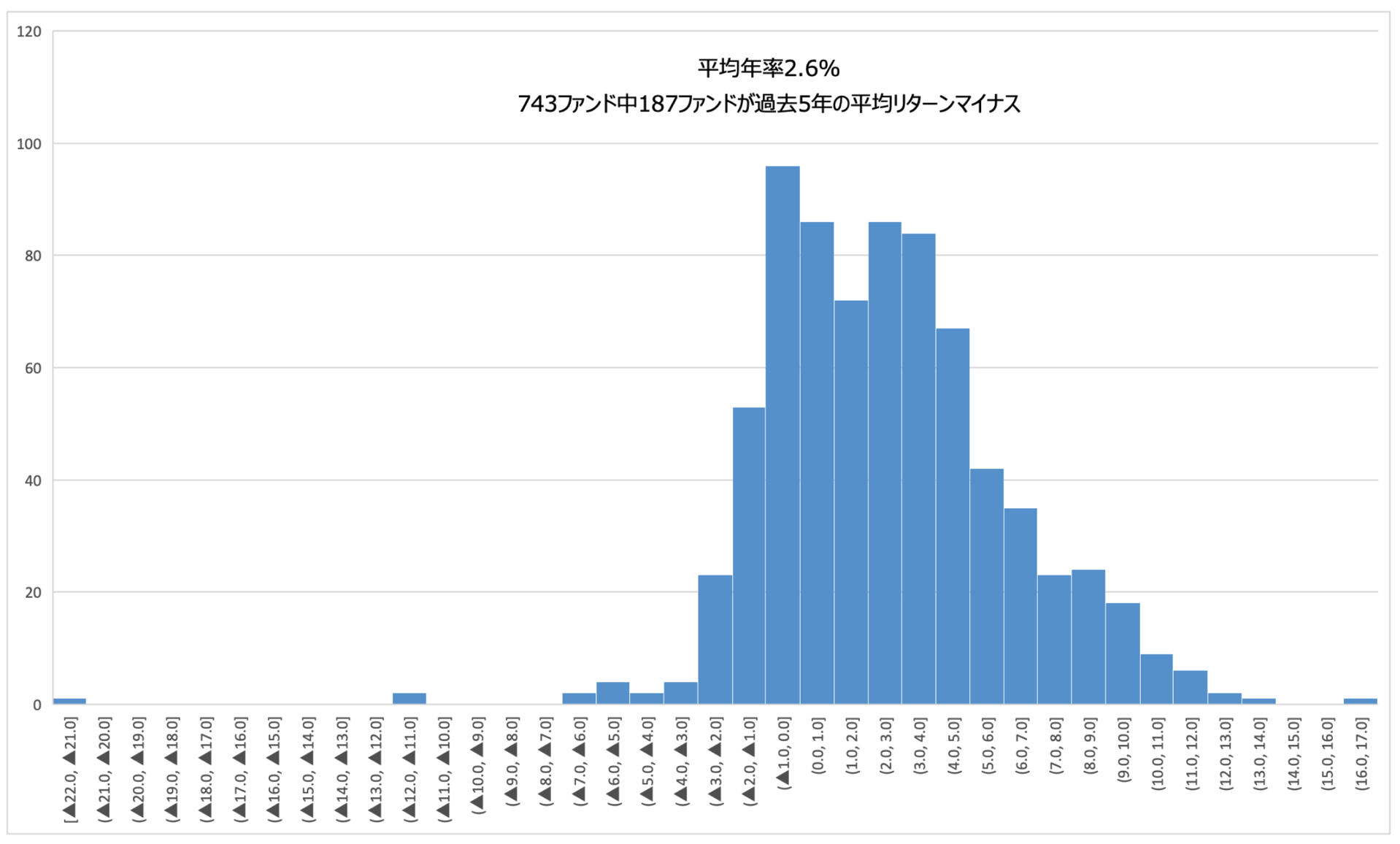

以下は直近5年の金融庁が出しているデータを元に集計したアクティブ投信の成績をリターン毎に集計したものです。

2018年から2022年のアクティブファンドの成績

平均年率2.6%という散々な結果になっています。ちなみに同期間の円建ての各指数のパフォーマンスとの比較は以下の通りとなっています。

| 指数 | 参考としたインデックス投信 | 過去5年(2018年〜2022年)の年率リターン |

| 全世界株式 | eMAXIS 全世界株式 | 13.32% |

| S&P500指数(米国) | eMAXIS Slim 米国株式(S&P500) | 17.03% |

| 日経平均 | eMAXIS日経225インデックス | 9.05% |

| 4資産均等(債券50%、株50%) | eMAXISバランス(4資産均等型) | 6.62% |

| 日本のアクティブ投信平均 | 2.6% | |

残念ながら株価指数だけでなく、国内債券、先進国債券、国内株式、先進国株式に25%ずつ分散した4資産均等にも大きく劣る結果となっています。

さらに調査の対象となった743個のアクティブファンドのうち、187ファンドが5年リターンがマイナスという結果になりました。

2018年から2022年の対象期間には2020年〜2021年のような資産バブルの時期が含まれていたことを考えると非常に残念ですね。

一方、先ほどの図でみてきたいとおりヘッジファンドはインデックスを大幅に凌駕する成績を収めています。

つまり成績としては以下の順番となっているのです。

ヘッジファンド

↓

インデックス投信

↓

投資信託

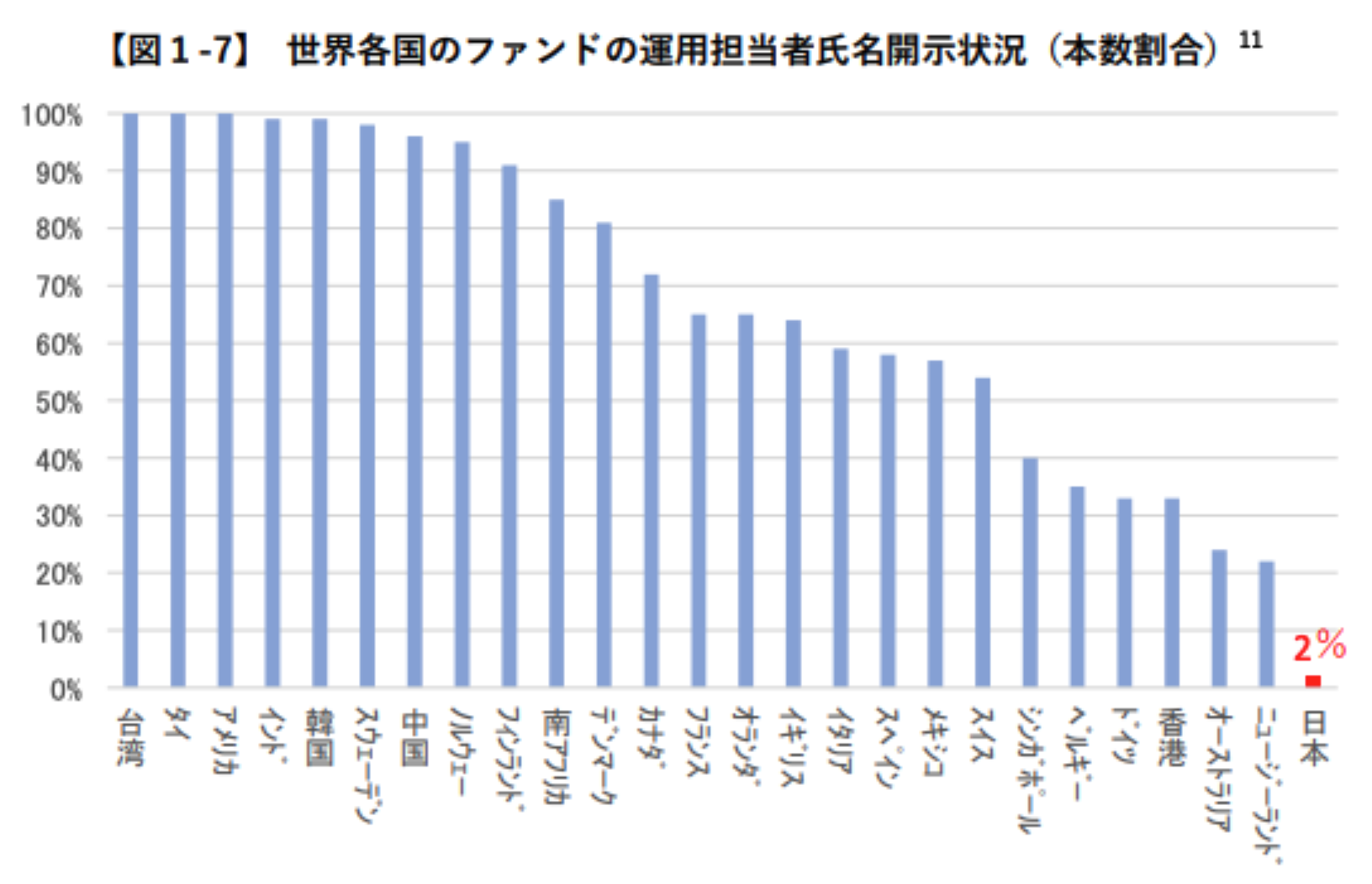

そもそもヘッジファンドマネジャーは自分の名が株式相場では大量保有報告書などで公に出てしまっていたり、運用成績で出資者が集まる非常に公平な形となっています。

公募投信に至ってはファンドマネジャーの名は一切出ず、企業名での運用となります。

これはつまり運用で失敗しても運用成績者としてのパフォーマンスは誰にもわからず、相場への意気込みは確実にヘッジファンドマネジャーに劣ります。

日本のみが特殊で、海外では基本的に顧客の資産を預かるのですから、投資家には運用者の名前は伝えて然るべきです。

オルタナティブ投資先として世界の機関投資家からも注目を集めている

日本にいると聞き馴染みのないヘッジファンドですが、海外では年々注目度が高まっています。

伝統的には株や債券といった資産で運用がなされてきましたが、近年はヘッジファンド等の伝統的資産と異なる動きを取り入れて安定したリターンを狙うことが主流となってきています。

代表的な例が米国の一流大学の年金基金(=エンダウメント)です。長期的に10%を上回るリターンを継続して出しているハーバード大学のポートフォリオをご覧ください。

| 資産項目 | 資産分散割合 |

| ヘッジファンド | 33.00% |

| 上場株 | 26.00% |

| 未公開株 | 20.00% |

| 不動産 | 8.00% |

| 債券 | 6.00% |

| コモディティ | 4.00% |

| 現金 | 2.00% |

| その他 | 1.00% |

ヘッジファンドはハーバード大のポートフォリオで最大ポーションをしめる主軸となっています。ヘッジファンドはポートフォリオの安定性を高めるために脚光を浴びているのです。

コラム:インフレにより2020年代はインデックス投資が必ずしも報われるとは限らない?

リーマンショック以降、2021年まで全世界的に金融緩和を行なった結果、インデックスが上昇していきインデックス投資をしておけばいいという風潮が出てきました。

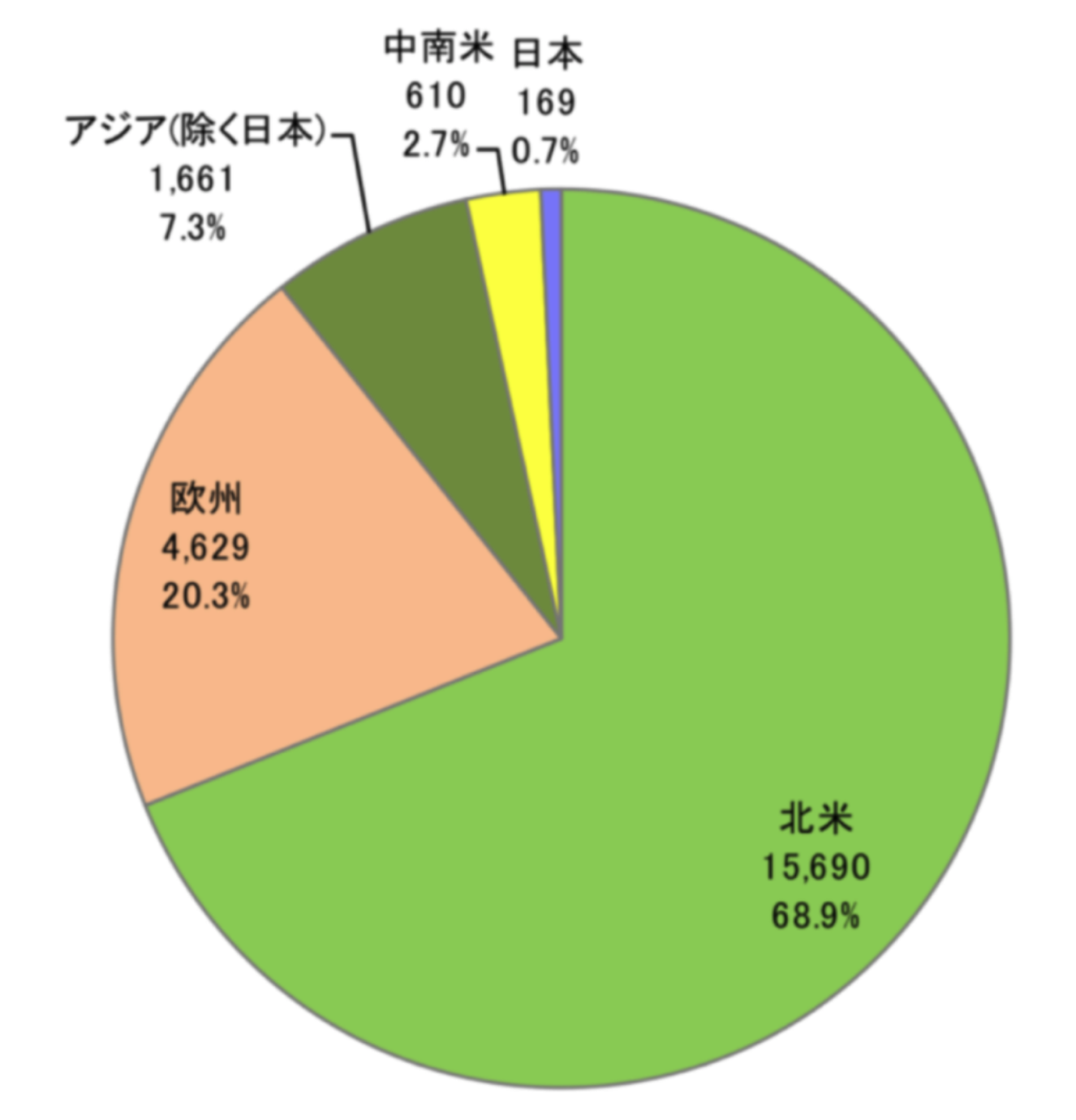

特に米国株のインデックスや全世界株のインデックスが人気ですね。

全世界株の60%以上は米国株式ですし、米国株式の影響を色濃く受ける先進国株式が全体の85%を占めるので米国株式の動向が非常に重要となります。

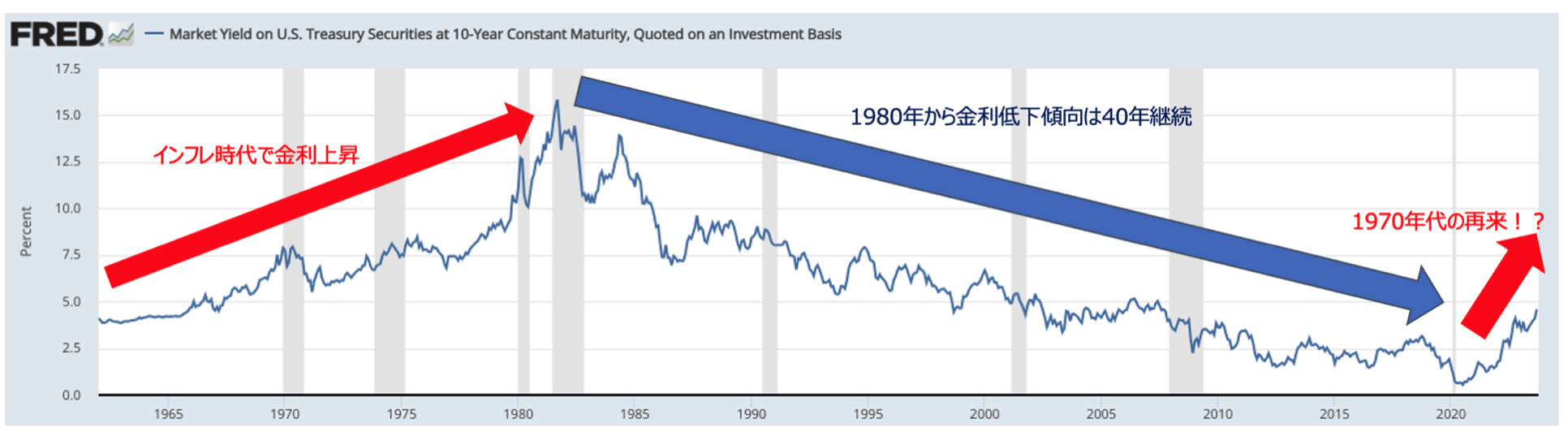

そもそも米国株式は1980年代以降、金利が下落し続けると言う超長期にわたる追い風をうけて株価が上昇し続けました。

特に2010年代は金利低下に加えて中央銀行が実施する量的緩和によって市場にマネーが溢れて株価を急激に引き上げていきました。

米10年債金利の推移

既に市場にマネーが溢れている状態だったにも関わらず2020年に発生したパンデミックの後に空前絶後の量的緩和を行なった結果、ついにインフレという悪魔が目を覚ましてしまいました。

前回、現在と同じインフレが発生したのは1970年代のことでした。インフレが発生すると中央銀行は金融引き締めを行う必要があります。

金融引き締めとは金利を引き上げて、ばらまいたお金を回収する量的引き締め(QT)を実施して経済に冷や水をあびせて需要を沈下させてインフレをおさえる手法です。

金融引き締めをおこおなうと経済が沈静化するだけでなく株式市場を直接押し下げる効果があります。

国債に投資しているだけで5%の利回りを獲得することができるのであれば、あえてリスクをとって株式に投資をする旨味が低下しますからね。

つまり、金融引き締め中は株価に逆風が吹きつづけるのです。

そして、おそらく2024年には景気後退に陥るでしょう。景気後退におちいるとインフレは下がるのですが株価低下が深刻となり再び中央銀行は金融緩和を行うでしょう。

しかし、この金融緩和によってインフレ2波が発生して、2022年の再来となるのです。一度発生した高インフレは何波にもわたって経済を襲ってきます。

実際、現在と同じインフレが発生した1970年代は3回にわたってインフレが発生しました。

結果として1970年代は10年間でリターンがないという状況に陥ったのです。

当然、インフレが何回もおそってるので物価水準はあがっており実質リターンは大きなマイナスです。

2010年代うまくいったからといって、インデックス投資が2020年代もうまくいくとは限らないのです。

むしろ、大衆が熱狂した時は大体が天井であるという教訓を念頭においたほうがよいでしょう。

また、インデックス投資は30年間投資を継続すれば大丈夫であると盲目的に信じている方も注意が必要です。

資本主義や貨幣経済が崩壊したり米国の覇権が揺らぐと株式市場事態が崩壊してしまうという事態も十分想定されます。

投資について深い見識がある人の多くがインデックスに投資をしていれば安心という考えはもっていません。危険を察知して逃げるという判断も場合によっては必要になってくるのです。

その際に本物のプロに任せておけば上手く立ち回ってもらうことも期待できます。投資信託の場合は基本的には多くの割合を投資していなければいけないので逃げることが出来ません。

投資信託は公募でありヘッジファンドは私募

投資信託とヘッジファンドの一番の違いは運用形態の違いです。よく皆さんが聞く投資信託は公募ファンドです。

証券会社が大々的に宣伝を打って販売することで出資者から資産を集めています。(投資信託は運用のプロではなく、販売のプロとはよく言ったもの)

一方のヘッジファンドは私募ファンドです。大々的に宣伝することはできず、人伝で投資家の輪が広がっていきます。主な形態は合同会社の社員権の販売という形態で資金が集められており、直接的には金融庁の金融商品取引法の管轄外となります。

その結果として自由な運用を行うことができ、体制維持のための維持コストも最低限に抑えられ運用に集中することができるのです。

金融庁への報告が多くなればなるほどスピード感は損なわれ、運用に大きく影響が出てしまいます。

本当に良い投資商品は大々的には公表されずに、富裕層を中心に口伝えで広まっていっているのです。

手数料形態の違い

手数料形態も根本的に異なります。投資信託の手数料形態は購入手数料に加えて信託報酬制度を敷いています。

信託報酬は預け入れ資産全体について決められた料率で発生します。例えば1000万円を預け入れて信託手数料が2%であった場合は、手数料は20万円となります。

運用がうまくいき1200万円に増加すると24万円となりますが、失敗して800万円に減少した場合も16万円の手数料が発生します。

信託報酬が高ければ成績が高いのではないかというイメージを持たれがちですが、金融庁のデータにより否定されています。

以下の通り、信託報酬が高くなればなるほど平均成績が低くばらつきの度合いが深くなるという結果がでております。

投資信託では高いリターンを出すことよりも、より多くの資産を集めて複雑な商品を作って信託報酬率を高くとるインセンティブが働いてしまうのです。

つまり、どうしても手数料ビジネスの様相を呈してしまうのです。

一方、ヘッジファンドについては成功報酬型の手数料体系を取っています。例えば成功報酬率が30%であれば1000万円を運用して1400万円に増加したとしましょう。

得られた400万円の30%の120万円が手数料になります。

しかし、800万円に減少してしまった場合は成功報酬手数料は0円となります。つまりヘッジファンドはしっかりと収益を出さないと手数料を受け取ることができないのです。

ヘッジファンドマネージャーは高い給料を得るためには高い成績を出さなければいけません。利益にこだわった運用を行うための報酬形態ということができるでしょう。

投資信託は規模が大きくなるとインデックスに近いリターンに収斂していく

ひふみ投信やセゾン資産形成の達人ファンドやキャピタル世界株式ファンドといった人気の投資信託には特徴があります。

これらのファンドは基本的に全世界株式や日経平均などのインデックスに連動するパフォーマンスに収斂していきます。

関連

投信が高いリターンをだして人気がでてくると申し込みが殺到して純資産額が大きく増えます。

すると、今まで得意としてきた運用が出来ないという事態に陥るのです。最たる例がひふみ投信です。

「ひふみ投信」は割安超小型株の運用で卓越したリターンをあげて名を馳せました。

しかし、人気が沸騰して運用資産額が膨らむと超小型株での運用ができなくなりました。

現在では300社の大型株に分散投資を行い日経平均と同じリターンになってしまっています。

これは「ひふみ投信」に留まりません。大型株に分散投資を行うことで成績がわるかったとしても相場のせいであると責任転嫁できます。

また、さきほどお伝えしたとおり信託報酬が投資信託の収益源なのでリターンを出すインセンティブも薄いのです。

大きな失敗せずにインデックスと同等のリターンをだしながら信託報酬を得られるという安寧を謳歌してしまうのです。

しかし、ヘッジファンドはリターンを獲得することで報酬が跳ね上がるので常にリターンを追求する姿勢を変えません。

そのためインデックスよりも高いリターンを出し続けることができるのです。

ヘッジファンドの歴史とは?

ヘッジファンド の歴史についてまとめたものが以下となります。

1949年にヘッジファンドの概念が生まれ1950年代からファンドとして立ち上がり始めましたが、

確固たる地位を築いたのは21世紀になってからだということがわかります。

| 1940年代 | ヘッジファンドの歴史は意外に浅くアルフレッド・ウィンスロー・ジョーンズが1949年に最初のヘッジファンド戦略を生み出したところに端を発します。彼はマーケット・ニュートラル・ポートフォリオを作ることで、株式投資に伴う市場由来と個別銘柄由来の2つのリスクを分離しようとしました。ジョーンズは、市場全体のパフォーマンスに対して値上がりすると思われる資産を買い、値下がりすると思われる資産を空売りすることで市場変動から発生するリスクの削減を達成しました。彼のパフォーマンスは、市場の方向性ではなく、正しい銘柄を選ぶことに依存していたため、市場の動きに対して「ヘッジ」されていました。 |

| 1950年代 | ジョーンズは1952年に実際に最初のヘッジファンド商品を生み出した。このヘッジファンド には成功報酬手数料が設定されていました。 |

| 1960年代 | 1966年に『フォーチュン』誌にジョーンズの投資手法が市場をアウトパフォームしていることが掲載されヘッジファンドへの関心が1960年代に高まり始めた。この記事では、ジョーンズが過去5年間で、手数料を考慮しても最も優れた投資信託を44%上回っていたことが明らかにされていました。この後、クォンタム・ファンド(ジョージ・ソロスが運用)など、多くの新しいヘッジファンドが設立されていきました。 |

| 1970年代 | 1969年から1970年にかけての不況と1973年から1974年にかけての株式市場の暴落によりジョーンズのファンド自体も、1970年5月31日までの12ヵ月間で、S&P指数より10%以上損失を出した。しかし、彼のファンドが34年間存続した中で、ジョーンズが損失を出したのはわずか3年だった。1975 年、レイ・ダリオは現在では世界最大のヘッジファンド となっているブリッジウォーター・アソシエイツ を設立した。ただ、ブリッジウォーターが、今日世界最大のヘッジファンドであるピュア・アルファとオール・ウェザーを立ち上げたのは1990年代のことです。 |

| 1980年代 | ヘッジファンド・セクターは1980年代も進化を続け、多くのファンドが好調なパフォーマンスと富裕層からの関心の高まりによって驚異的な成長を遂げていきました。1980年代の初めには、運用資産額は数億ドル規模であったが、1980年代後半には最大規模のファンドがそれぞれ10億ドルを超える規模になっていきました。1980年代の市場の変化は、ヘッジファンドに多くの機会を提供した。制約にとらわれない投資スタイル、レバレッジを高める手法の利用、為替や商品市場の大きな動きの組み合わせは、取引の正しい側にいる投資家に大きなリターンをもたらしていきました。 |

| 1990年代 | ヘッジファンドが本格的なブームとなったのは 1990 年代になってからです。この10年間には、以下のファンドが大活躍しました。

・レイダリオのブリッジウォーター・アソシエイツ この時代は、スーパースター・マネジャーの出現だけでなく、ヘッジファンド・セクターにおける新たな戦略の爆発的増加が見られた時期でもありました。ヘッジファンドの世界は、株式のロング・ショート・ポジションをバケット状に保有する商品から、幅広い資産クラスと投資スタイルをカバーする商品へと進化していきました。アービトラージ、マクロ、ディストレスト投資、アクティビズム、マルチ・ストラテジーはすべて、この10年間でヘッジファンドの重要な一部となっていきました。 |

| 2000年代 | 2000年代に入るとヘッジファンドはさらに隆盛を誇りました。ドットコム・バブルが崩壊した後、年金基金、保険会社、政府系ファンドなどの機関投資家がヘッジファンド商品に初めて投資していきました。AUMは急速に拡大し、2008年までに20億ドル近くに達しました。Preqinが追跡している金融機関の55%は、2000年から2010年の間に初めてヘッジファンドへの投資を行なっています。ヘッジファンドが一般的な商品になったのは21世紀になってからだったのです。 |

世界のヘッジファンドと日本のヘッジファンドの比較

ヘッジファンドは世界的には、かなり浸透してきている金融商品です。しかし、日本ではまだまだこれからという段階です。

米国の3分の1の経済規模の日本ですが米国と比較すると、僅かな規模でしかヘッジファンドでの運用が実施されていません。

では最初に紹介した日本のヘッジファンドが成績で劣っているかというと決してそんなことはありません。それではデータから分析していきましょう。

日本のヘッジファンドは世界のヘッジファンドに劣るのか?

日本のヘッジファンドは世界のヘッジファンドに劣るのかというと決してそんなことはありません。

上記平均的なヘッジファンドの成績をご覧になってわかったと思うのですが、年率10%を出すことの難しさが見て取れるかと思います。

日本のヘッジファンドも東大や京大、海外一流大学を卒業したエリートによって運用されています。運用手法や分析手法も決して世界に劣る成績とはなっていません。

最低投資金額の違い

ヘッジファンドは投資できる人数が限られていますし、顧客に対して営業員が担当となるため顧客管理が非常に大変です。

そのため、1人あたりの投資金額を高めに設定する傾向があります。

海外のヘッジファンドでは最低投資金額が1億円〜5億円以上と非常に敷居が高くなっています。なかなか一般の個人投資家が手が出せる金額ではありませんよね。

一方、日本のヘッジファンドでは投資信託等に比べると最低投資金額は高いですが1000万円という閾値を設けているところが多いです。

世界のヘッジファンドの運用資産額ランキング

世界のヘッジファンドの中には1兆円を超える規模の資産を運用してくれるヘッジファンドが存在します。以下が運用資産額トップ10です。

| Rank | Fund | Assets($B) 2022年6月末時点 |

| 1 | Bridgewater Associates | $126.0 |

| 2 | Man Group | $73.5 |

| 3 | Renaissance Technologies | $57.0 |

| 4 | Millennium Mgmt. | $54.9 |

| 5 | Citadel1 | $52.9 |

| 6 | D.E. Shaw Group | $47.8 |

| 7 | Two Sigma Investments/Advisers | $40.9 |

| 8 | Davidson Kempner Capital Mgmt. | $37.4 |

| 9 | Farallon Capital Mgmt. | $37.4 |

| 10 | TCI Fund Mgmt. | $36.3 |

| 11 | Marshall Wace | $34.4 |

| 12 | Ruffer | $31.6 |

| 14 | AOR Capital Mgmt. | $28.3 |

| 15 | PIMCO | $23.0 |

1位のブリッジウォーターアソシエイツは1260億ドル、2023年9月時点のドル円レート150円を適用すると約19兆円の資産を運用しています。

普通の国の国家予算レベルですね。(日本の国家予算は約100兆円)

ただ、注意しないといけないのは、ひふみ投信も同じなのですが運用資産が増えてくれる基本的には運用パフォーマンスは落ちていきます。

過去7年間の平均リターンは市場平均にまける結果となっているのです。

資産が大きすぎると、リターンを取れる投資先を見つけるのが難しくなってきてしまう罠に陥ってしまうのです。

まとめ

ヘッジファンドは富裕層を中心に世界的に250兆円の運用資産額を誇る金融商品となっています。

長期複利運用を行う上で重要なのは暴落を回避することと、堅実なリターンを積み上げることです。この特徴を満たしているのがヘッジファンドです。

日本ではまだまだ馴染みが浅いですが、日本でも安定して高い成績を残せるファンドは存在しています。

投資信託よりも高いリターンで大きな資産を構築していきましょう!