BMキャピタルは私募ファンドです。公式情報が中々出てきません。

人間は「知らないものは怖い」ということで、BMキャピタルについてもそのような不安を抱く人もいるのかもしれません。

BMキャピタルは10年程運用をしている国内老舗ヘッジファンドです。

BMキャピタルについては筆者も多くの資金を投じているということもあり以下で詳しく網羅的にお伝えしているので参考にしていただければと思います。

投資家目線でBMキャピタルを解剖

規模も大きくなっていますのでそろそろ様々な評判が飛び交う時期なのかもしれません。

実際にどのような評判が今はあるのかを見ていきたいと思います。

BMキャピタルの概要

BM CAPITALの概要は以下の通りです。

| 名称 | ビーエムキャピタル合同会社 |

| 英名 | BM CAPITAL LLC |

| 所在地 | 〒106-0032 東京都港区六本木7-18-1 |

| 電話番号 | 03-3403-2508 |

| 事業目的 | 金融商品取引法に基づく有価証券及びデリバティブ取引 |

| 各種事業への投資 | |

| 有価証券の自己募集 | |

| 経営コンサルティング業務 |

さらなる詳細は以下にまとめています。

詳しくはコチラ

また、BMキャピタルは投資手法としてバリュー株投資を採用しています。こちらについても詳しくは過去にまとめた記事があります。

関連

BMキャピタルの悪い評判や口コミ

まずはBMキャピタルの悪い評判について見ていきましょう。

詐欺ではないかと疑う声が散見される

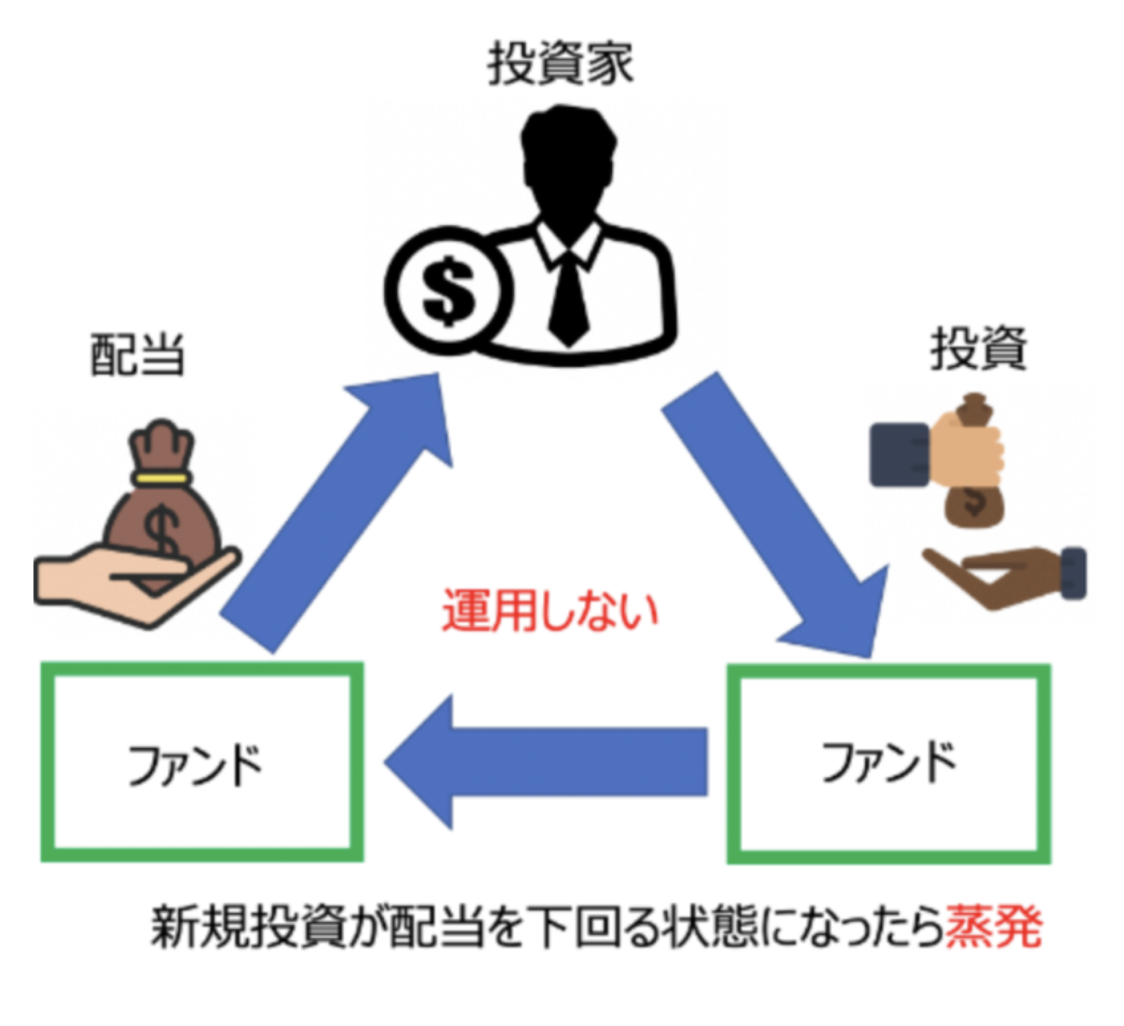

私募ファンドの中には投資家から集めた資金を既存の投資家に分配するポンジスキームという詐欺ファンドが数多く存在しています。

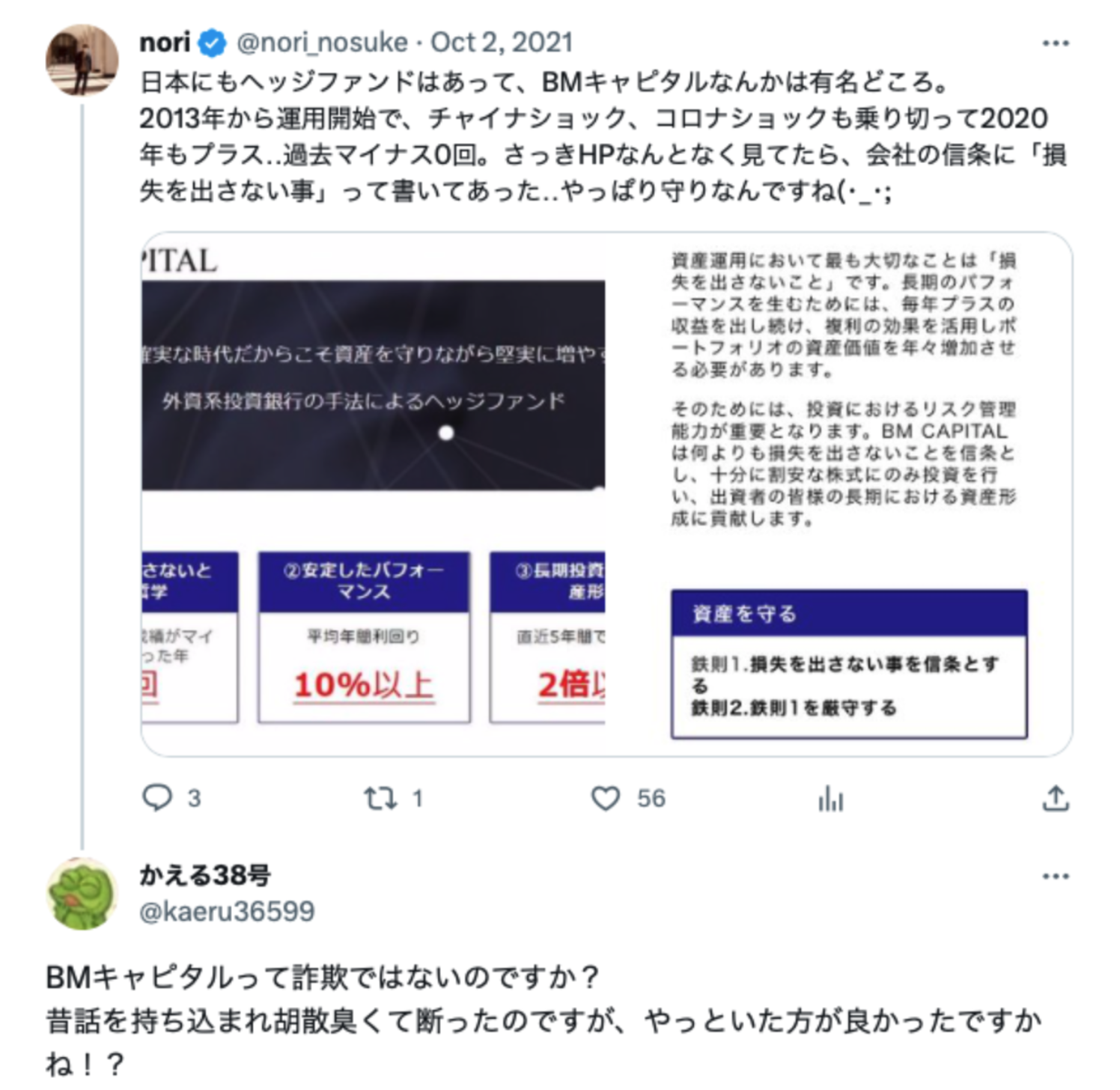

2021年に世間を賑わせた「スカイプレミアム 」や2022年に話題となった「エクシア合同会社」などがポンジスキームとして疑われています。Twitterでも以下のやりとりが見られました。

たしかに私募ファンドなので詐欺を疑う姿勢は正しいかと思います。

ただBMキャピタルに関しては実際に投資の実態が確認されておりポンジスキームの可能性は否定されています。

BMキャピタルの投資実態

面談を聞けばわかりますが、詐欺ファンドである可能性はないと確信できるかと思います。

大抵、詐欺ファンドが謳うリターンなどは異常に高く怪しいですしね。

【BMキャピタル】日本最大の評判の和製ヘッジファンド「BM CAPITAL」の運用実績や口コミを含めて網羅的に解説!

年利10%程度では物足りない!手数料が高い

せっかく投資をするのに年利10%程度では物足りないという声もあります。

投資をしたら倍々に増えていくという誤ったイメージを持たれている方も多くいますが本当の投資というのは時間がかかるものです。

「急がば回れ」という言葉がある通り、地道な利回りを複利で回していくことで最終的に大きな資産を形成することができるのです。

逆に高いリターンに飛びついて投資を行うと先述のようなポンジスキームに引っかかってしまいます。

年利10%でも7年で2倍にすることができますし、14年で4倍になります。

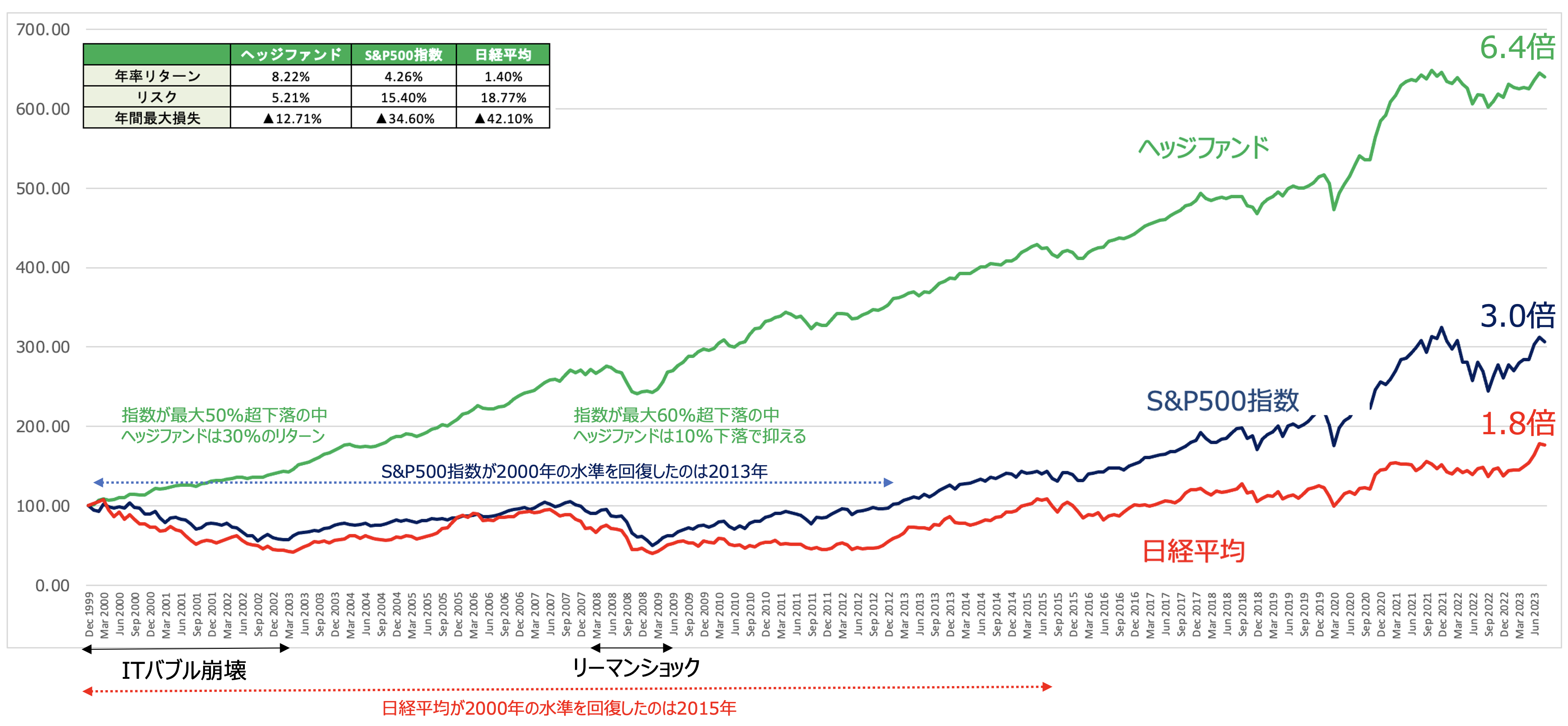

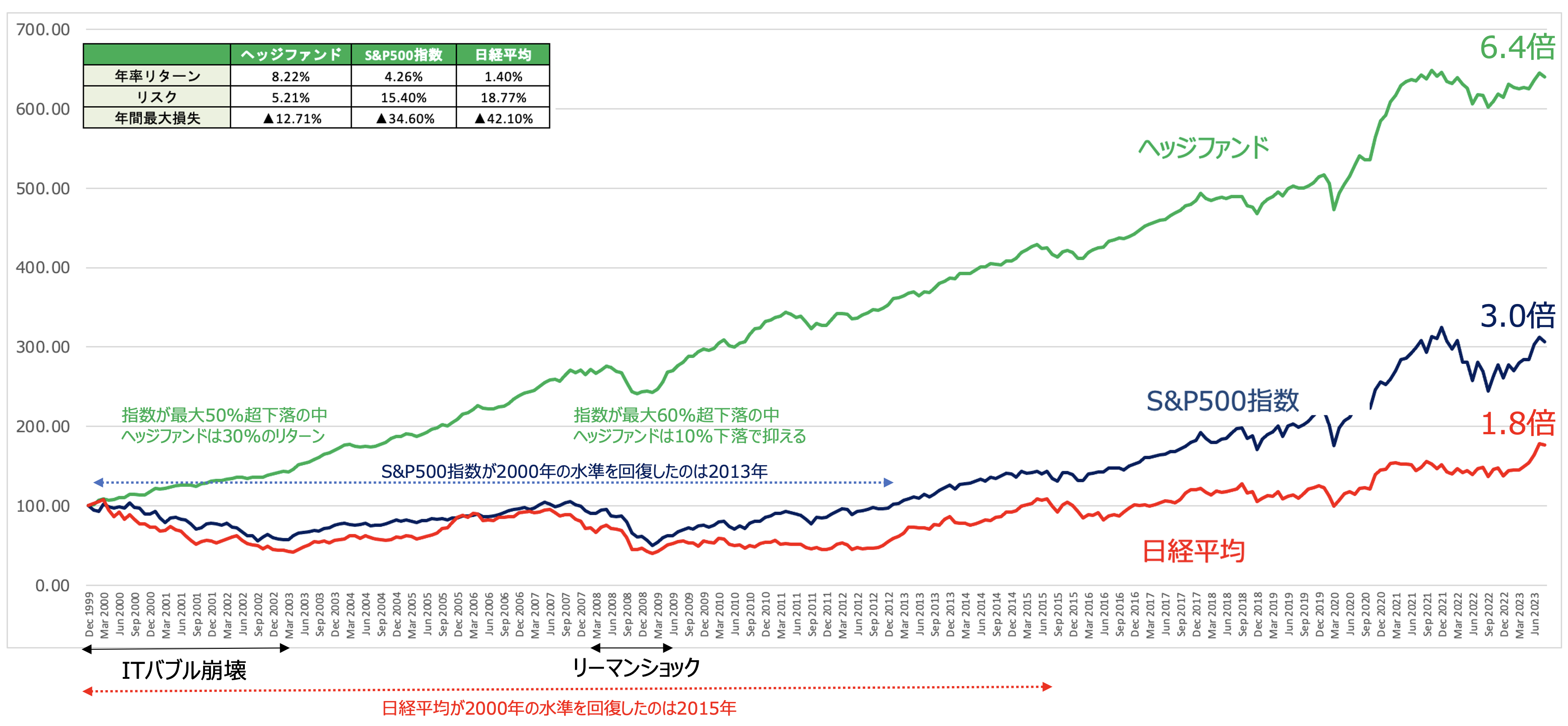

10%というのは一見すると低いリターンのように思えますが、以下の通りヘッジファンドの平均リターンは8%程度なので平均以上のリターンを挙げていることがわかります。

先般大好評の米国株の株価指数であるS&P500指数でも5%程度なので十分な利回りですね。

また、手数料が高いという声も聞かれます。ただ、重要なのは手数料ではなく最終的なリターンです。

手数料が高いから悪いファンドであるというのは、完全にインデックスを喧伝する昨今の潮流に流されています。

英国のトップ金融機関であるバークレイズによると、手数料が安価なファンドより高いファンドの方が高いリターンを出しているという結果が出ています。

バークレイズのキャピタル・ソリューションズ・グループによる最近の調査によれば、最も高い料金を徴収するヘッジファンド会社はより安価なところよりも長期的に高いリターンを上げる傾向があった。高額料金のファンドは業界の著名企業である場合が多い。バークレイズは約290のヘッジファンドの手数料とリターンを調査した。

複数のトレーダーを採用してさまざまな市場に投資するマルチマネジャーファンドのパフォーマンスが最良のグループに入った。また、顧客が運用コスト、ポートフォリオマネジャーの報酬、その他費用を全て負担する「パススルー」システムのファンドが「優れた純リターンを生み出した」という。部分的なパススルーまたはこうした料金を課さないファンドに比べ、ベンチマークを上回るリターンであるアルファも大きい傾向があった

参照:Bloomberg

ヘッジファンドでは主に成功報酬手数料となっているのでリターンを獲得するインセンティブが働くのも影響していると思います。

最低出資額が1000万円と高額

最低出資金額が1000万円ということで二の足を踏んでいる方の声もたびたび聞かれます。

BMキャピタルが1000万円の最低出資金額を設けているのには理由があります。

BMキャピタルが出資金を集めている合同会社の持分の販売スキームでは499人までしが出資者を募ることができません。

そこで出来る限り多くの資金を運用するために1人あたりの出資金額がある程度まとまった金額じゃないと厳しいという説明を受けました。

BMキャピタルの最低出資額は1000万円?ロックアップ期間などの解約条件と共にわかりやすく解説!解散したらどうなる?

ただ、正直言って複利で増やしていくためには、ある程度の資金規模がないとメリットを享受できません。

真剣に資産運用を行うのであれば1000万円以上は投資する必要があるでしょう。

一方、公式HPでは1000万円未満でも出資を受け入れていることを匂わせてはいますので、相談してみる価値はあるかもしれません。

Q:最低投資金額はいくらからですか?

A:原則として1,000万円から受け付けております。1,000万円以下での投資希望の場合は弊社役職員とご相談ください。

BMキャピタルの良い評判や口コミ

それでは良い評判や口コミについて見ていきたいと思います。

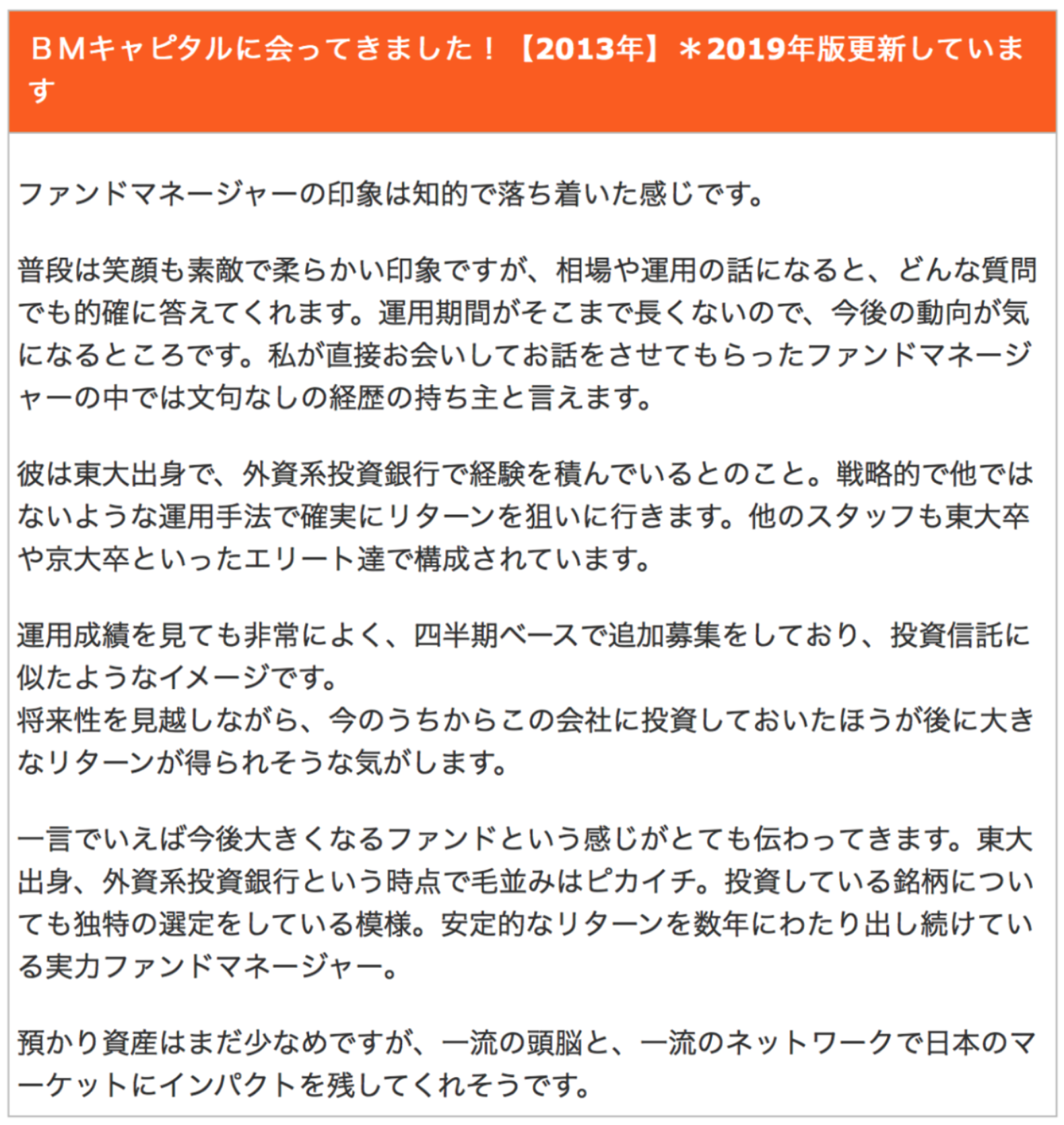

ファンドマネージャーが王道のエリート街道を歩んでいる

ポンジスキームのファンドなどではそもそもファンドマネージャーの顔が出されていなかったり、経歴が意味不明な方が運用していたりします。

昨年、話題となったエクシアのファンドマネージャーはモード学園出身で金融に関して素養がない経歴となっていました。

BMキャピタルのファンドマネージャーについては面談で聞くことができますが、以下の経歴を持つ正真正銘のエリートによって運用されています。

BMキャピタルのファンドマネージャーの略歴

- 東京大学の理系出身

- 学生時代事業家としてもある程度成功を収める

- 学生時代の株式投資サークル在籍中にリーマンショックを経験するもプラスリターンを出す

- ダ卒業後は英国大手金融機関のバークレイズキャピタルに就職し専門性を高める

- 独立後はバリュー株とアクティビスト投資を組み合わせた投資で安定したリターンを実現

- アクティビスト投資の結果として上場企業の取締役にも就任

正直言って投信を運用しているサラリーマンファンドマネージャーとは比べ物にならない才覚と実績があると言えるでしょう。

上場企業の取締役に就任していることからも信頼性は担保できます。面談で詳しくきいてみることをおすすめします。

【面談の体験談】BMキャピタルへの問い合わせ方法とは?申し込みを行ってから面談の流れをわかりやすく解説!

運用戦略が理論的で社会性も併せ持っている

どのような運用戦略で運用が行われているのかというのは非常い重要なポイントだと思います。

BMキャピタルの投資手法は理論的でしっかりとした投資哲学に則って運用しているとの評判が多く見られます。

投資信託などでバリューファンドと呼ばれている類のものは、ただPERやPBRなどの指標が安いといった理由で銘柄を選定します。

しかし、BMキャピタルはしっかりとバランスシートを精査して基準を持った上で投資銘柄を選定していっています。

詳しい投資手法については以下でお伝えしているので今回は割愛しますが、購入した瞬間に利益が理論上発生している銘柄に投資をする手法を取っています。

「ネットネット株の弱点」をアクティビスト戦略で補完!BMキャピタルが行う本格的なバリュー株投資戦略とは?

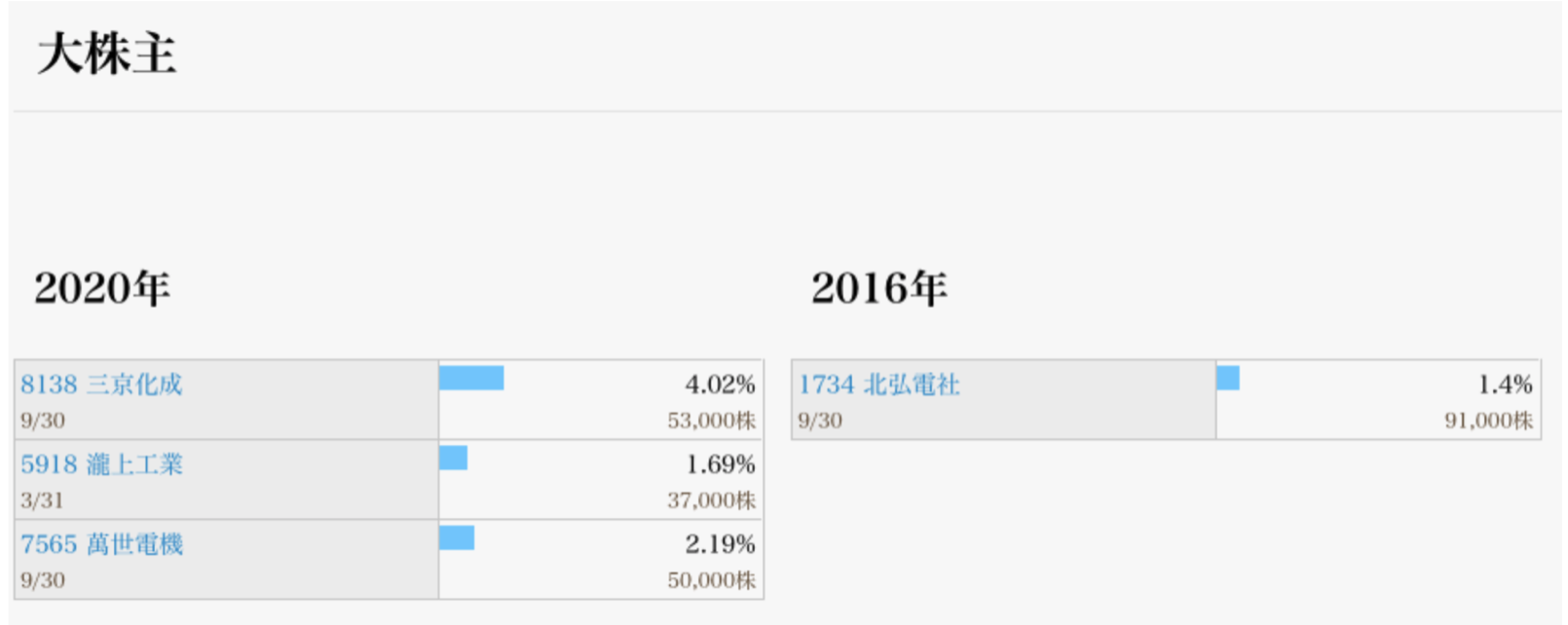

さらにBMキャピタルは投資を実行したら、あとは経過を見守るだけという通常のファンドとは異なります。

多くの資金を投じて大株主となり、経営に対して企業価値をあげる働きかけを行い能動的に株価を引き上げていく投資手法をとっています。

まだまだ日本の上場企業の中には「会社は株主のものである」という基本原則が定着していない企業が数多く存在します。

上場企業である限りは株主に対して利益をもたらすために株式価値を引き上げる努力をおこたってはいけないのに、経営者が会社を私物化してしまっている事例が特に小型株に散見されます。

経営者に創業一族という理由だけで能力が高くない方が代表取締役になり、過剰な役員報酬を受け取っている場合などが代表的な例ですね。

その他にも特段理由がないのに意味もなく株式を持ち合いしている場合なども資本効率をさげるので株主に対して誠実ではない対応となります。

日本の後進的な資本市場に対して一石を投じる投資を行っているファンドであると言えるでしょう。

BMキャピタルの投資事例「金下建設」から投資戦略を紐解く!組み入れ銘柄の特徴とは?

運用開始後に年度ベースでマイナス実績はなし!抜群の安定性が魅力

投資をする上で重要なことに暴落を被らないことがあります。

おそらくヘッジファンドに投資を検討している方は守りに重点を置いている方が多いかと思います。

さきほどお伝えした図をご覧いただきたいのでが、ヘッジファンドは高いリターンだけでなく低いリスクも大きな魅力となっています。

株価指数はショックが発生すると資産が半分近くになることがありますからね。

BMキャピタルは2013年の運用開始以降、一度も年度ベースでマイナスのリターンをだすことなく安定したリターンを出しています。

一度もマイナスを出したことがないというと胡散臭く聞こえますが、月次ベースでは頻繁にマイナスをだしながらもトータルとしてみるとプラスに収めています。

このあたりは面談の時の資料で確認できるのですが、綺麗な一時直線上のチャートを描いています。

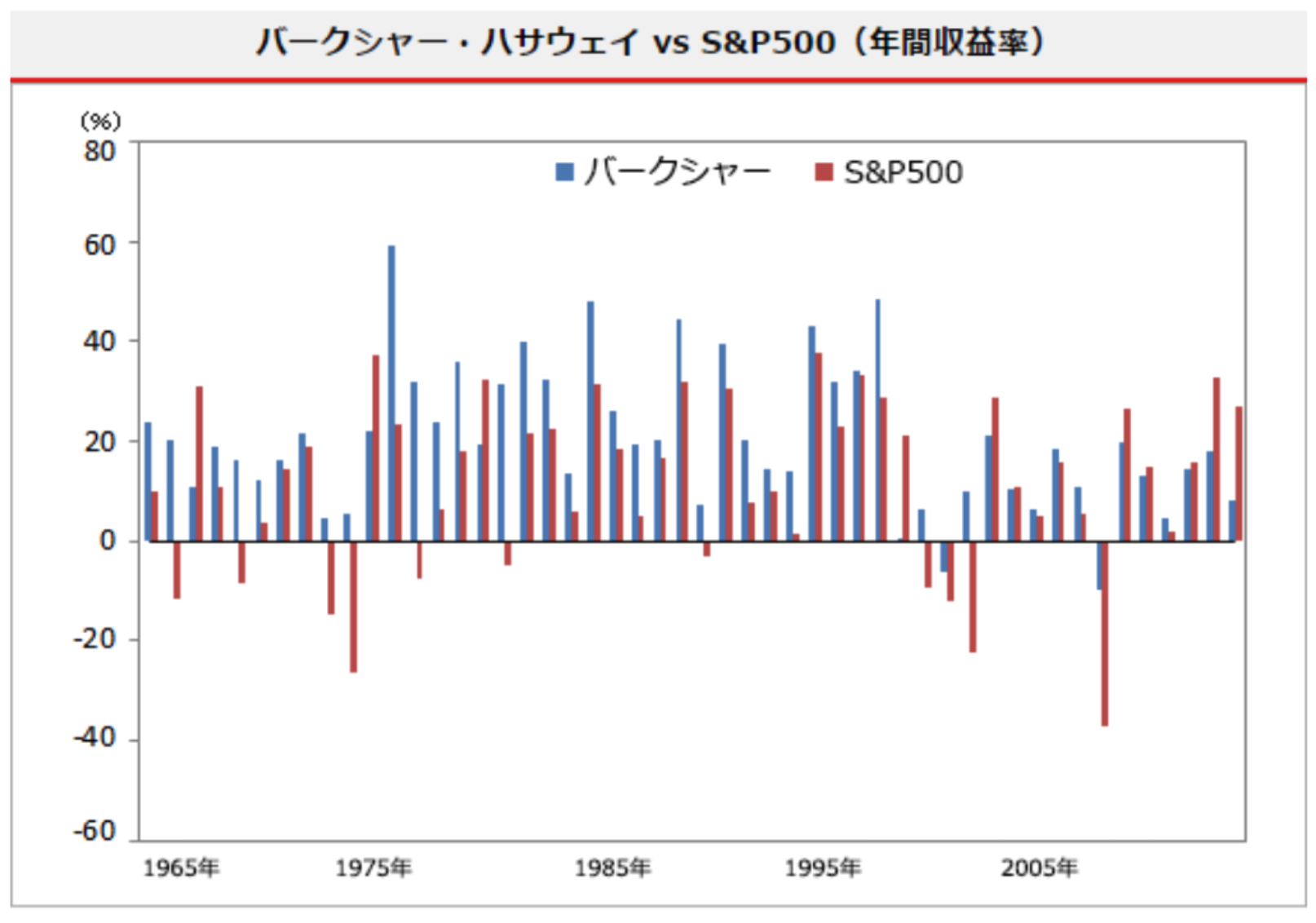

また、バフェットが運用するバークシャーハサウェイ社に関しては1965年の運用開始から35年間、マイナスの年はありませんでした。

複利の力を身につけながら雪だるま式に資産を増やしていく上で、暴落を被らないというのは非常に重要な要素でもあるのです。

BMキャピタルに対する評判や口コミの総括

同じく出資している人の話を聞くと、またBMキャピタルは運営メンバー全員が同じく投資しているようで話は一致します。

投資理論に基づいて堅実なリターンを積み重ねることに重きを置いた運用を希望しての出資者がほとんどですので今のところ成果を出しており評判は良いですね。

堅実にプラスを積み重ねることが資産の大幅増加の最大の近道となると理解できる金融リテラシーの高い出資者が多いと想像しています。

何よりも暴落時にしっかり資産が守られることに対しての評判が大きいように思います。

詳しい運用成績などについては問い合わせて実際に聞いてみることをおすすめします。百聞は一見に如かずですからね。

【面談の体験談】BMキャピタルへの問い合わせ方法とは?申し込みを行ってから面談の流れをわかりやすく解説!

尚、時折BMキャピタルで損を出したという話も2、3回聞いたことがあります。

同ファンドのロックアップ期間は3ヶ月であり、「非常に短期」で引き出せてしまうことからもそのような結果になってしまったのではないかと思います(ヘッジファンドを超短期投資・・・?)。

短期投資目的でBMキャピタルに投資をするのは全くの間違った投資です。

数年以上は運用する前提ではないと良いリターンは出ない投資を実践しているファンドですし、複利を実感するにも短期で解約してしまってはどうしようもないです。

そもそも短期で大きな利益獲得ができるファンドが本当に実在するのであれば筆者が知りたいくらいです。

インターネット(5chやTwitter)での口コミ

投資をまだ実施していない人がほとんどですね。私募ファンドなので当然といえば当然ですね。

BM・CAPITALについて調べてたけど、リーマン期もプラス収益で年間約20%の利回りはえげつない。

コンセプトも増やすというよりも‘‘いかに減らさないか‘‘という点もとても魅力的!— ニート(先物&ブログ&スロット) (@todai_neet) December 4, 2018

BMキャピタル

10分調べただけで胡散臭さ満載に感じた

— ねこた (@nidonedaisuki1) April 10, 2019

さっきヘッジファンドBMキャピタルと面談してきた。

3年前に1回して以来2回目。成績ずっといいし投資することに。

怪しんだ過去の自分に後悔・・— 史村文間(トレード歴13年目) (@Huuuumi2) June 11, 2019

【ヘッジファンドについて💰】

エクシア合同会社、BMキャピタル、オーシャンズブリッジ‥日本にも増えてきましたね。

できる限りの情報を調べて、疑問点は担当者に質問攻めにしてください😂詐欺だと、どこかで話に必ず矛盾が生じてきます。上記のファンドは詐欺ではありません!#ヘッジファンド

— 🐾もこ🐶FIRE達成🎊投資の真実を呟きます! (@Flower10293847) August 11, 2020

ネットネット株は長期間放置することになってしまって、個人でやるのは厳しいんだろうな。

ファンドに投資するのが良いんだろうけど、そんなファンドを見つけるのは、検討つけるだけでも難しい。— らしおこす (@capmedmedx) February 17, 2020

情報ありがとうございます😊僕も過去にこのブログ記事読ませて頂いた事ありました!

解約により元本はそのまま返ってきてるのと、この方の様に超短期での解約の場合、手数料を考慮するとさすがに、利益を出すのは難しいでしょうね😥

あくまでBMキャピタルは中長期向けの投資かなと思います💹— トム@FIRE目指して投資&子育て中‼︎ (@investortom3) October 12, 2020

日本だとBMキャピタルが有名のようだけど、当たり前に良いのか悪いのか全く分からない。面接出来るらしいから、投資するならその段階で判断出来るレベルになる必要があるんだろうな。

もしも口コミが手に入る環境にいるなら、かなり強い。— らしおこす (@capmedmedx) February 17, 2020

ヘッジファンドへ預けての運用ってどうなんやろ? 国内ではBMキャピタルがやたら持ち上げられてる上に運用成績も抜群・・・ローリスクハイリターンなんてあるのだろうか?W

— FLiP@わんこ♡お小遣いで超富裕層を目指す♪ (@FLiPakO5) October 7, 2019

東大出身のみなさん…BMキャピタルはまじなの?誰か知り合いいないかな笑

まぁ1000万なんてすぐ出せないんだけども…— つん(たん) (@tsunyj) September 8, 2019

日本最大のヘッジファンドはBMキャピタルであり、運用額は130億円となります。

— お蚕さん (@rnOV117orikqh86) March 14, 2023

その他以下のような口コミサイトもありましたので掲載しておきます。

まとめ

公に情報が出ていないこともあり、怪しむ声もたまに見かけますが、私募ファンドの宿命とも言えますね。

興味のある方は面談をして自分で見極めるのが良いでしょう。面談で必ず聞くべきなのは、以下です。

- ファンドマネジャー、運営メンバーの経歴

- 過去の運用実績

- 投資手法について(バリュー株投資とは)

- 今後の運用方針について

- 具体的な契約方法など