2023年4月にドル円は2022年の高値を超えて上昇し160円を目指す動きとなっています。

以下はドル円のチャートですが2022年以降、ずっと上昇基調を維持しています。

ドル円の推移

多くの方がこのままどこまでいくのかという点について気になっていることと思います。

本日はなぜドル円がここまで上昇してきたのかという根因をお伝えした上で、今後のドル円の見通しについて考察していきたいと思います。

ドル円が上昇してきた原因とは?

ドル円が上昇してきた原因についてお伝えしていきます。

ドル円と日米金利差は概ね連動

よくドル円の上昇は国力が弱まっているからという声を聞きます。しかし、冷静に考えてみてください。

そもそも国力とは何でしょうか?

明確に定義することはできませんよね。ドル円上昇の要因は明確な原因があります。それは日米の金利差の拡大です。

百聞は一見に如かずです。以下は日米10年債金利差とドル円の推移を比較したものです。

ほぼほぼ連動した動きとなっていることがご理解いただけるかと思います。

FXなどをされている方であればピンとくるかと思います。ドル円の買いというのは円を売って、ドルを購入する時引きです。

低金利の円を売って、高金利のドルを購入することで日々スワップポイントを受け取ることができますからね。

FXではなく実際にドルを購入する場合は、ドルを購入して米国債やMMFに投資をすることで利息を獲得することができます。

つまり、高金利の国の通貨を保有することは低金利の国の通貨を保有することに比べて魅力が高くなるのです。

もちろん、為替レートを決定づけるのは、名目金利差だけではありません。局面によって注目されるものは変わってきます。

しかし、2022年以降は明確に日米の金利差にスポットライトがあたりドル円は上昇していきました。

日米金利差が拡大している米国側の要因

ではなぜ日米金利差は拡大しているのでしょうか?

まずは米国側の要因についてお伝えしていきます。米国はパンデミックに対応するために2020年に財政と金融の両面から異次元の緩和を実施しました。

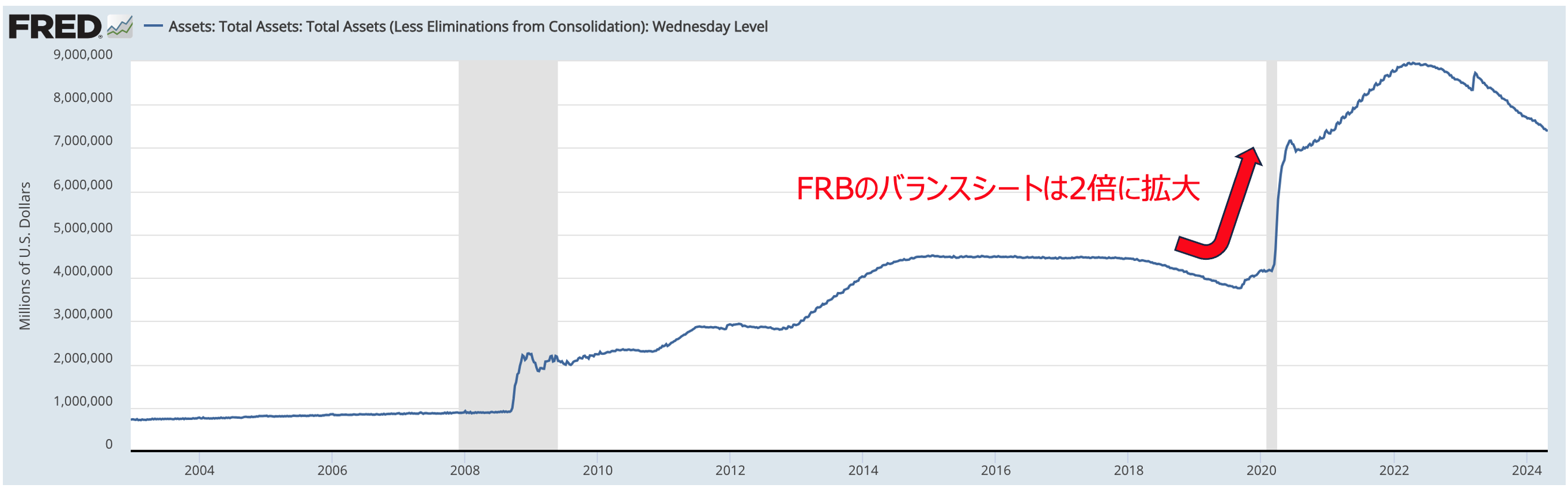

米中央銀行は金利をゼロ近辺に引き下げた上で、バランスシートを一気に2倍に拡大しました。

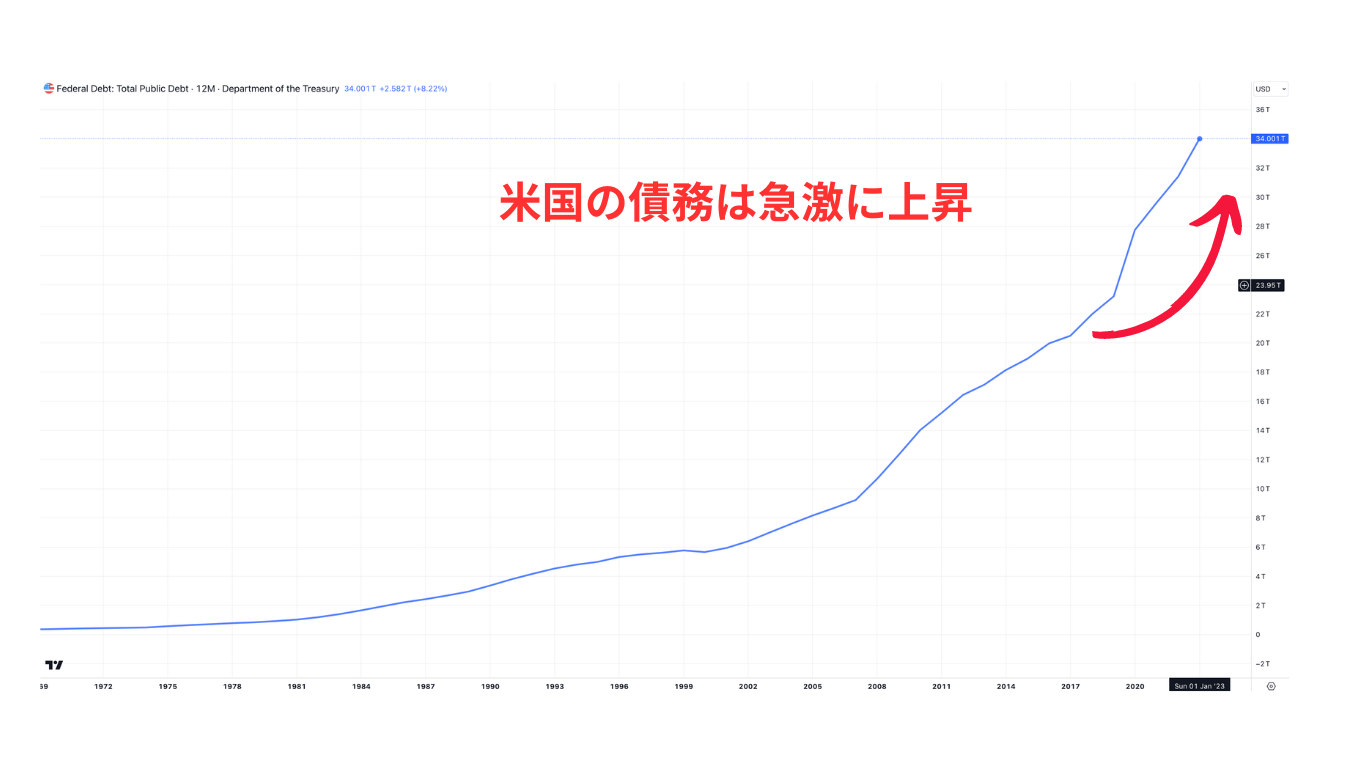

米政府も失業保険などで積極的に財政出動を行い政府債務の積み上がりは急加速しました。

一気に拡大した国債発行の引受先としてFRBが活躍したという構図ですね。

もちろん、FRBによる直接引き受けはヘリコプターマネーとなります。

そのため、一旦、市中の銀行が購入し、市中銀行が購入した国債をFRBが買い取るというスキームで引き受けています。

直接的ではないですけど、ほぼ財政ファイナンスですね。

今までに類をみないバラマキを行った結果、市中にながれる「お金」の量は急騰して強烈なインフレが発生しました。

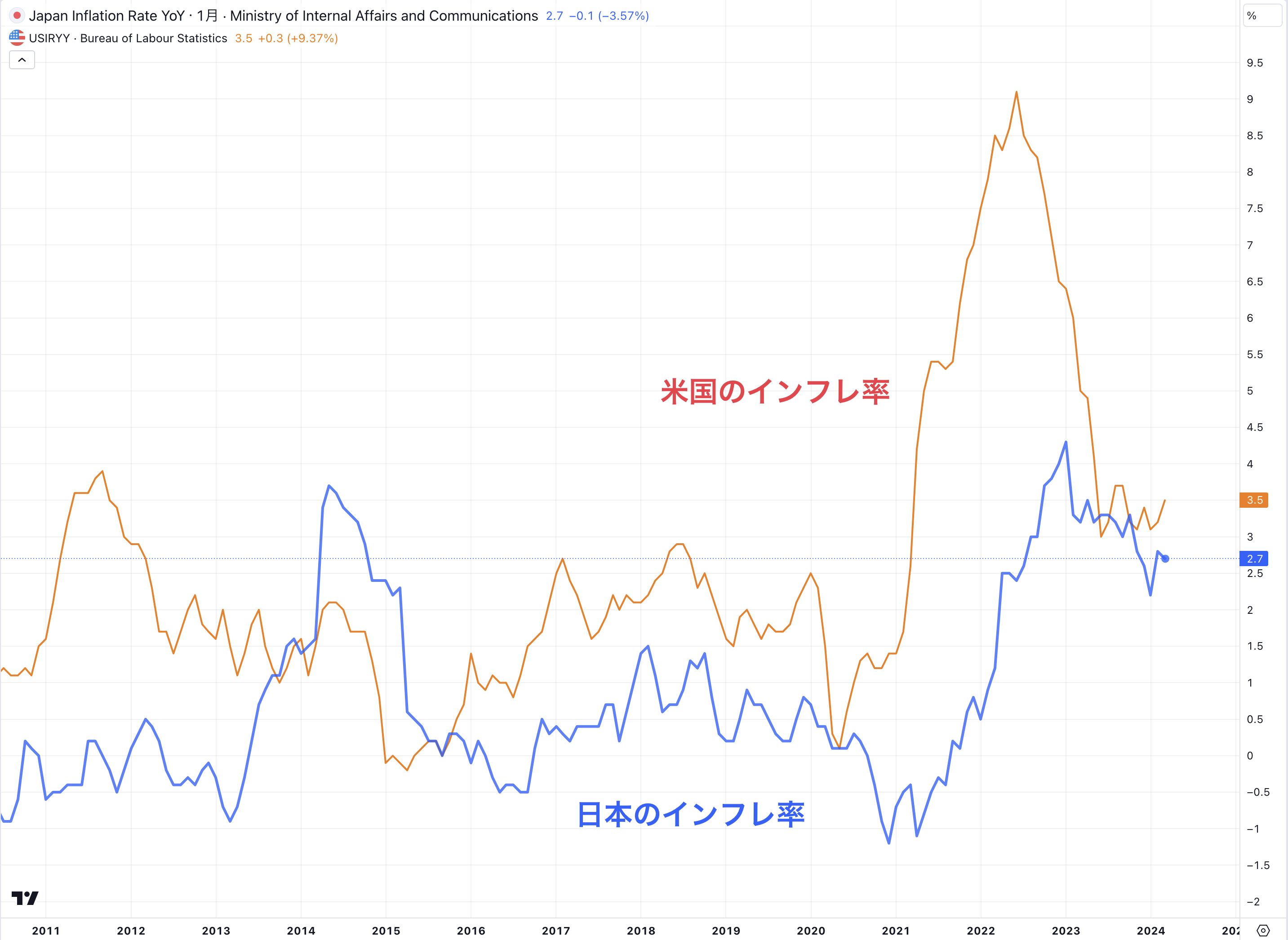

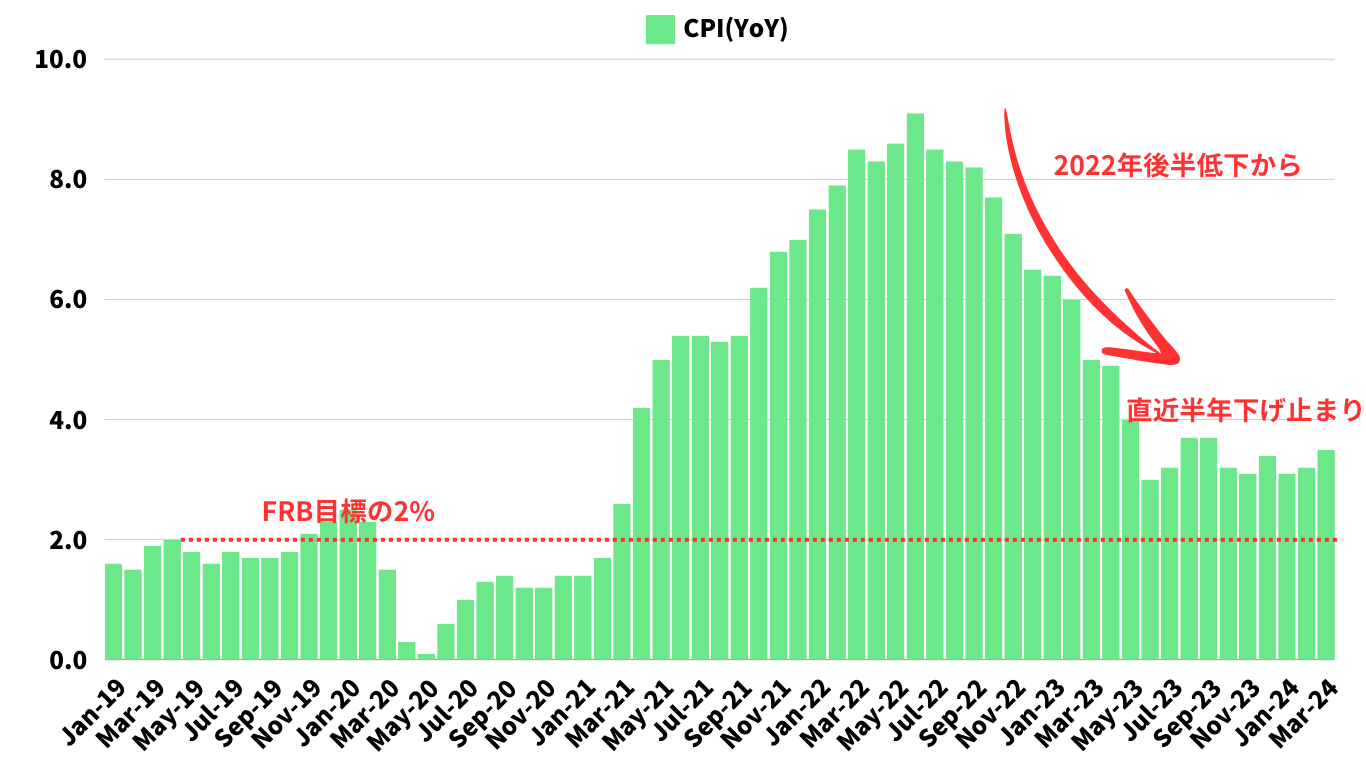

以下は米国のインフレ率の推移です。

2021年後半から急速に立ち上がり、2022年には9%に達しました。

2023年以降低下していますが、直近は下げ止まりFRBの目標である2%を達成できていません。

インフレを2%に抑えることは米中央銀行であるFRBの目標の1つとなっています。

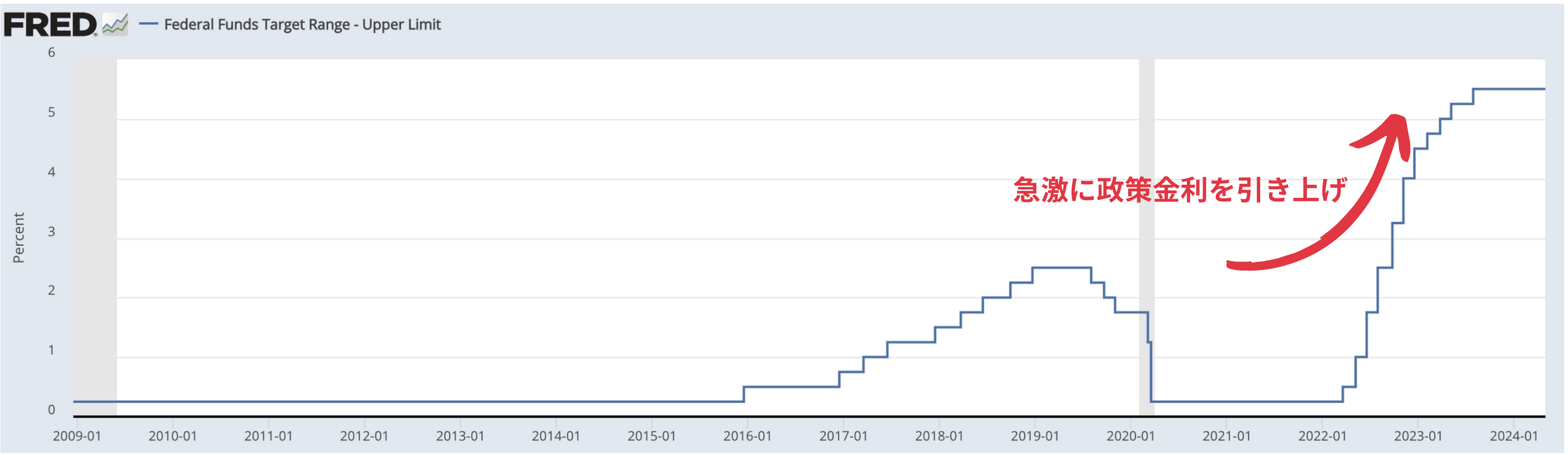

そのため、FRBは2022年以降に金利を急激に引き上げていきました。21世紀に入ってからは最速のペースです。

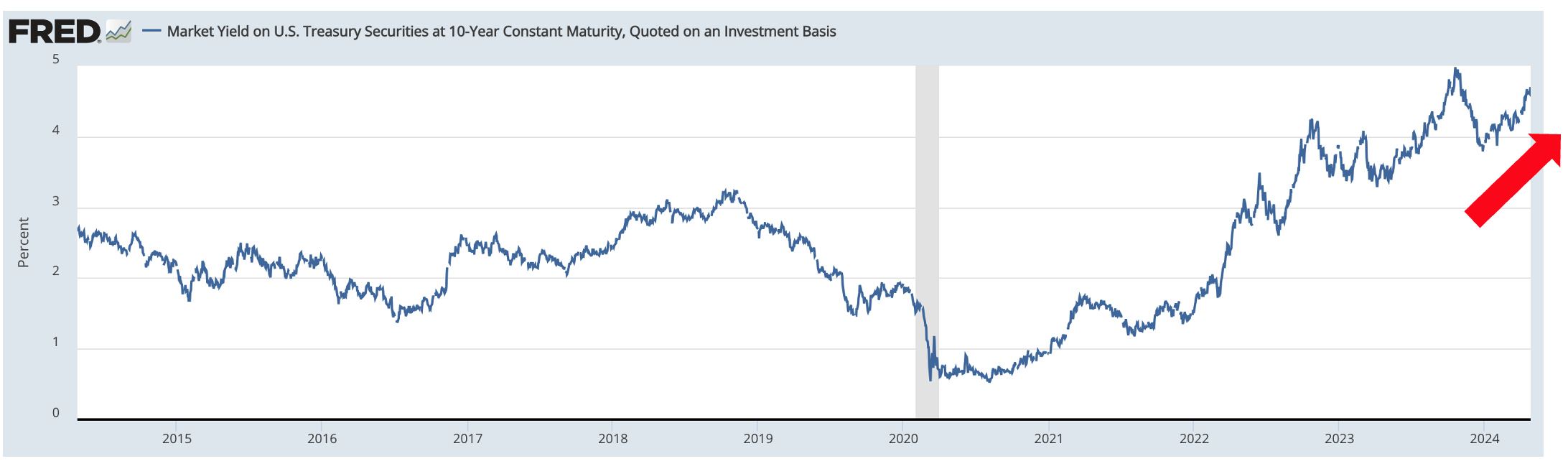

結果として、長期金利にも影響し米金利が一気に上昇していきました。

日米金利差が拡大している日本側の要因

日米金利差なので日本側にも当然要因があります。

欧米で発生したインフレは日本にも円安を通じて輸出され日本でもインフレが発生しています。

本来であればインフレ率が日銀の目標である2%を超えているので、金利を引き上げないといけません。

しかし、日本は需要が強くてインフレが発生しているわけではありません。

海外からの輸入物価が上昇してインフレとなっているコストプッシュ型のインフレです。

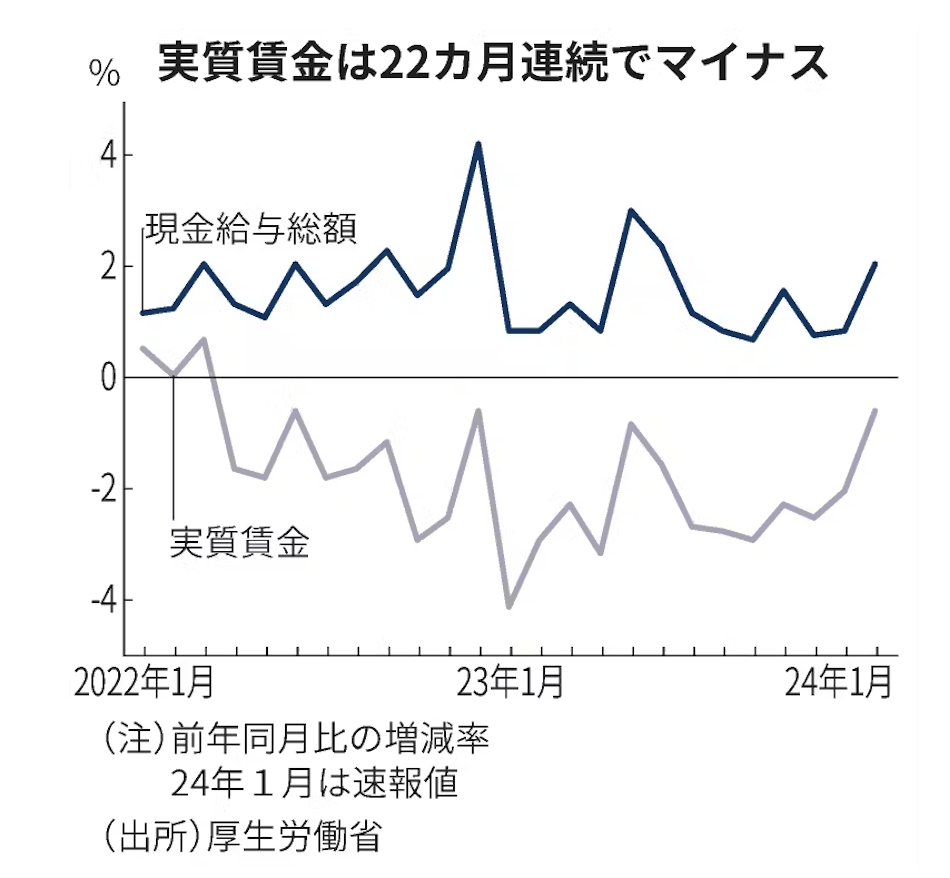

実際、所得の上昇はインフレ率を大きく下回りつづけており実質所得はマイナスになっています。

そのため、金利を引き上げると日本経済が壊れてしまうので日本銀行は金利の引き上げをためらっています。

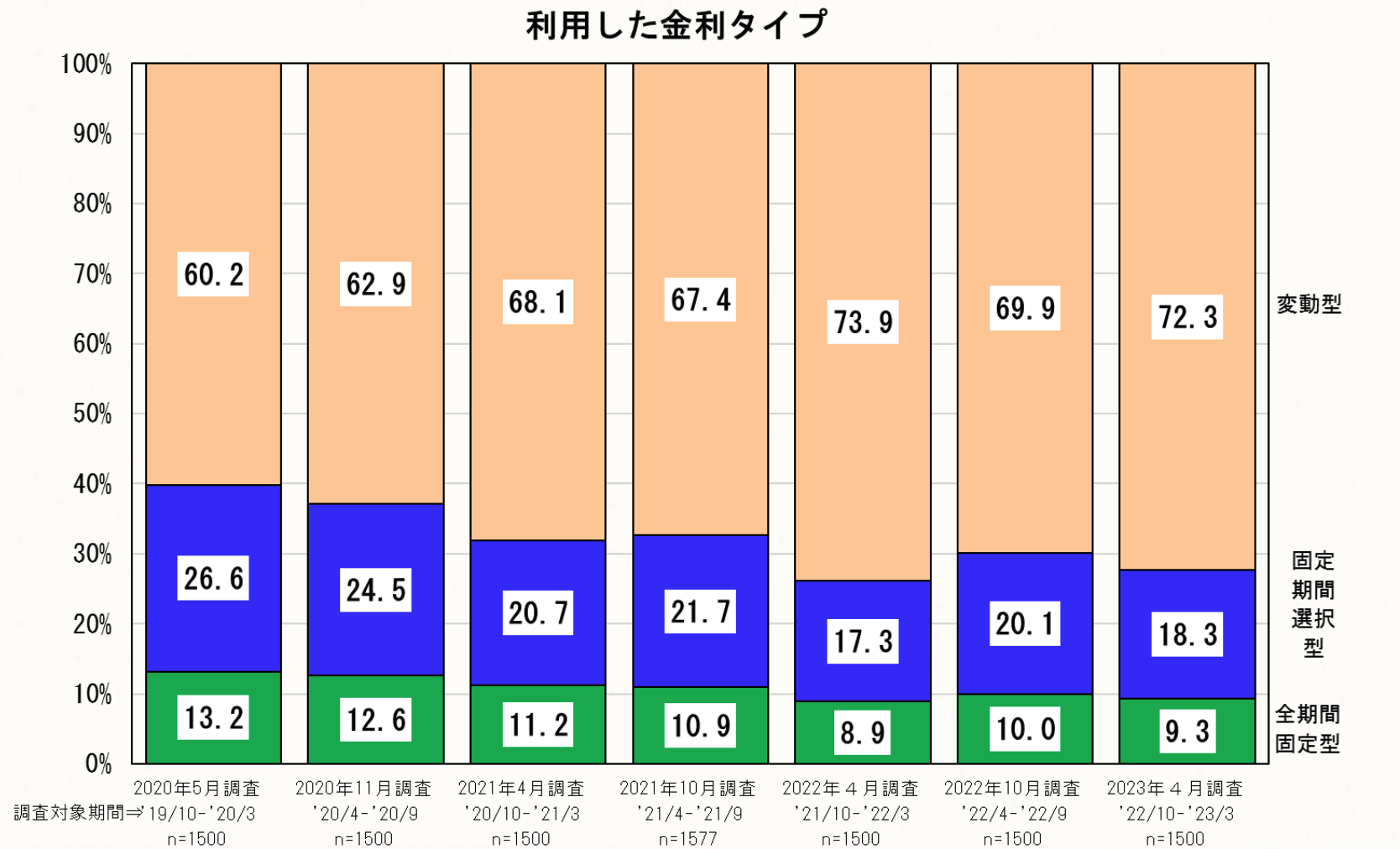

更に長らくゼロ金利が続いたことで住宅ローンも変動金利型が7割を占めています。

住宅ローンの変動型の利用比率

金利を引き上げると住宅ローンを借りている人たちの生活が利払いで困窮していきます。

これらの要因で日銀はマイナス金利は撤廃したものの、依然としてゼロ金利政策を維持しています。

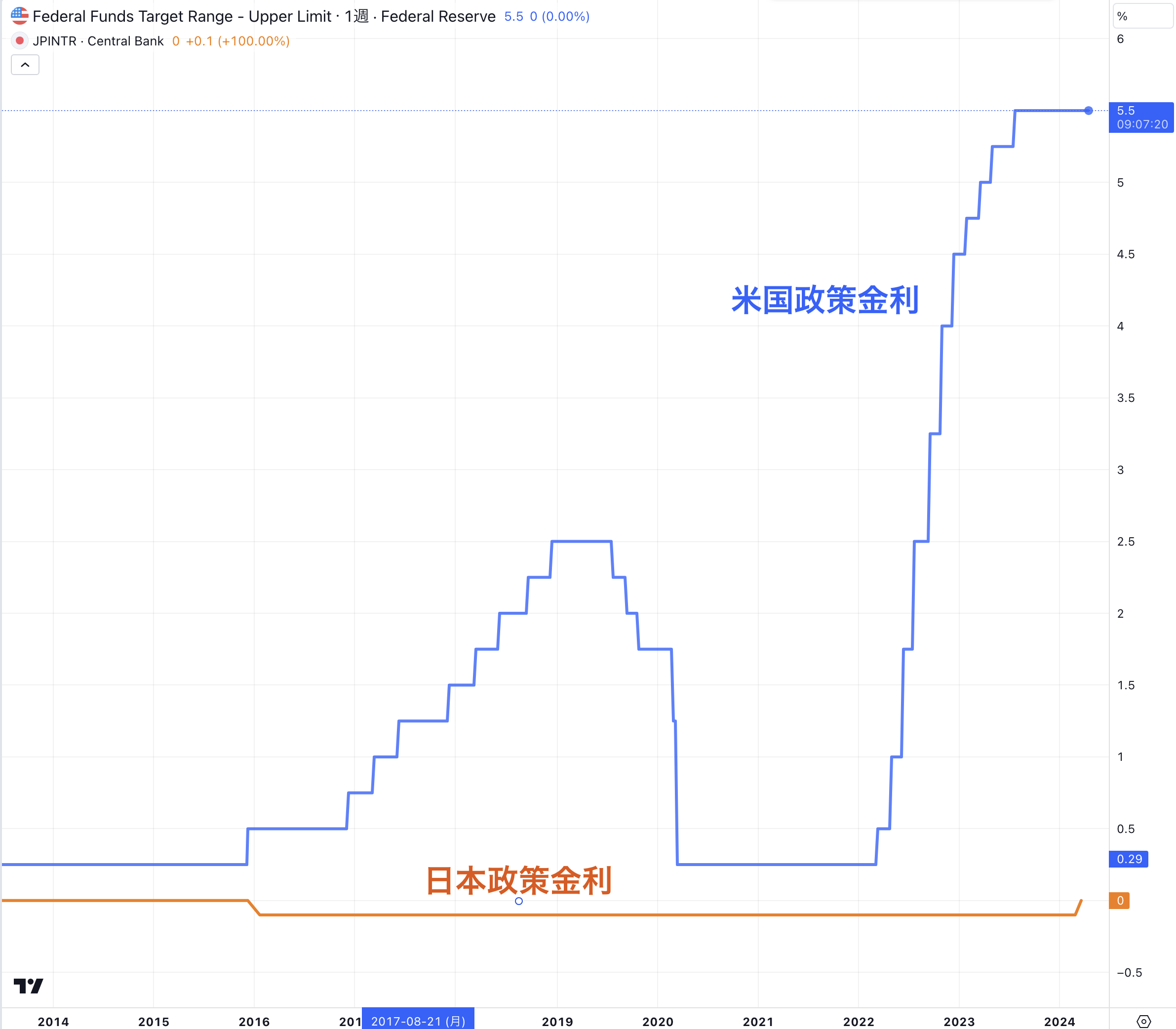

日米の政策金利を比較した図をご覧いただければ一目瞭然ですね。

日米の政策金利の推移

今後のドル円が200円に向けて上昇していくと考える理由

ここまで、今までドル円がここまで上昇してきた要因についてお伝えしていきました。

ここからは今後ドル円が200円に向けて上昇をしていくと考える理由をお伝えしていきたいと思います。

米国でインフレ再燃の機運が高まっている

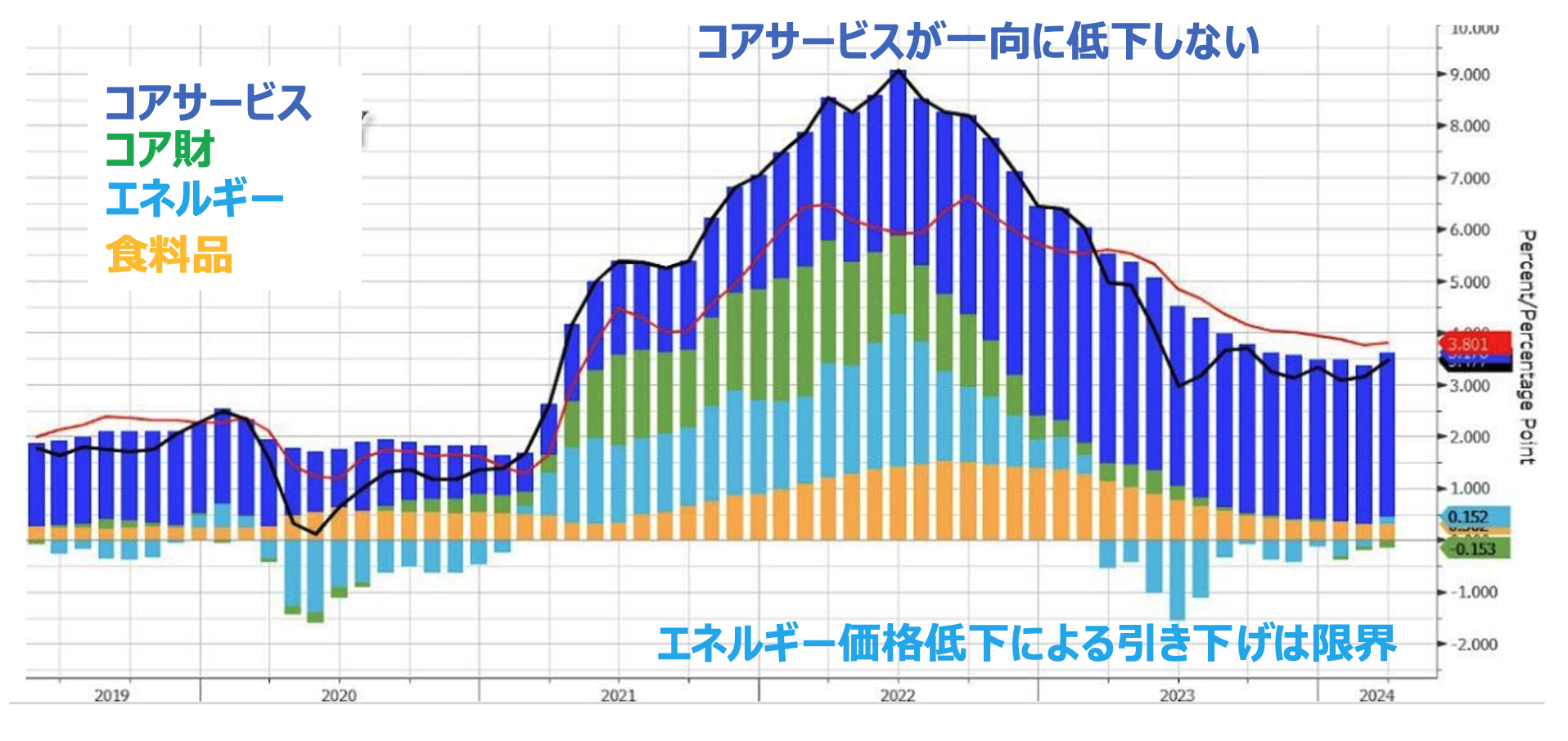

2022年後半からインフレ率は下がってきていますが、直近下げ止まっています。

そして、内容が非常に悪いのです。インフレ率は下がっていますが中核をなすコアサービスは一向に低下していません。

むしろ、直近は反発気味となっています。

粘着するサービスインフレ

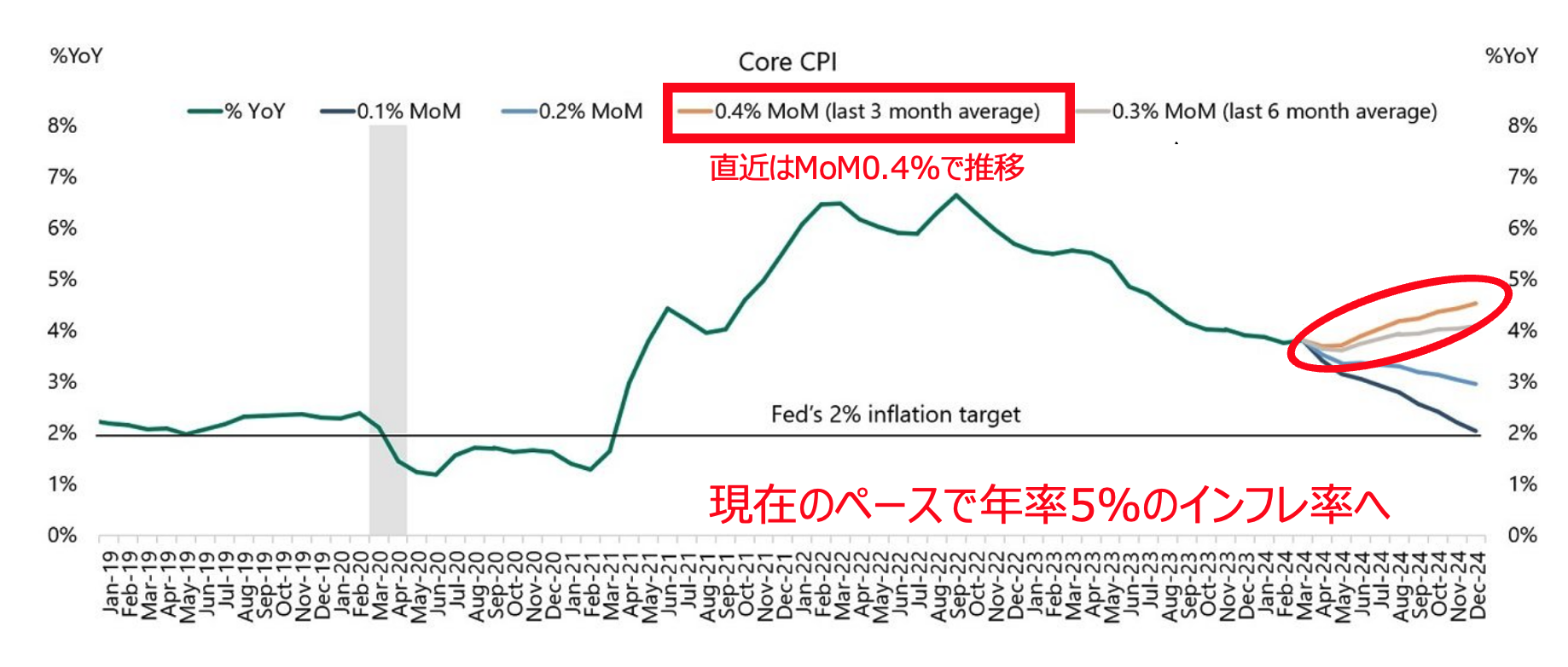

そして、直近数ヶ月の勢いでインフレがつづくだけでインフレが再燃となってしまいます。

更にエネルギー価格が上昇すれば2022年のレベルでインフレが進展していくことになります。

金利もインフレ再燃を見越して下げ止まり、むしろ直近は上昇する構えを見せています。

米10年債金利の推移

本格的にインフレ再燃となると金利は更に高くなっていくので日米金利差は今よりも拡大していきます。

インフレ再燃については詳しく以下でまとめていますので、興味のある方はごらんいただければと思います。

新NISAによる資本流出の流れが加速している

更に日米金利差拡大の他にもドル円が上昇する理由はあります。

実は円安は2024年に入ってから加速しています。

日米金利差のグラフを拡大したものが以下となります。

2024年に入って日米金利差に上振れる形でドル円の上昇が進んでいます。

これは明確に2024年から始まった新NISAの影響です。

新NISAの開始は、海外投資を増加させる公算大。政府が2022年に策定した資産所得倍増プランでは、5年間で口座数や買付額を倍増させる目標を設定。旧NISAによる買い付けの約6割は投資信託。公募株式投資信託では、国内株式への投資比率(ETFを除く)は1割程度しかなく、海外の株式や債券などが多くを占める状況。NISA口座の増加とともに、投資資金が海外資産にシフトする見込み。

こうした海外への資金流出の増加は円安圧力に。一定の条件の下で試算すると、新NISA開始による国外へのネット買付額は、年0.7兆円~3.9兆円程度となる見込み

全世界や米国のインデックスへの投資が加速した結果、日本の個人投資家による円売りが発生しているのです。

この流れは今後も加速していくので明確な円安要因になっています。

経常収支の円転需要が弱まっている

そして、経常収支的にも構造的に資本流出が発生する構造にもなっています。

経常収支というのは海外からいくら稼いできているかという指標です。

経常収支が黒字であれば海外から「お金」を稼いでいることになりますし、反対に経常収支が赤字であれば海外に「お金」が流出しているということです。

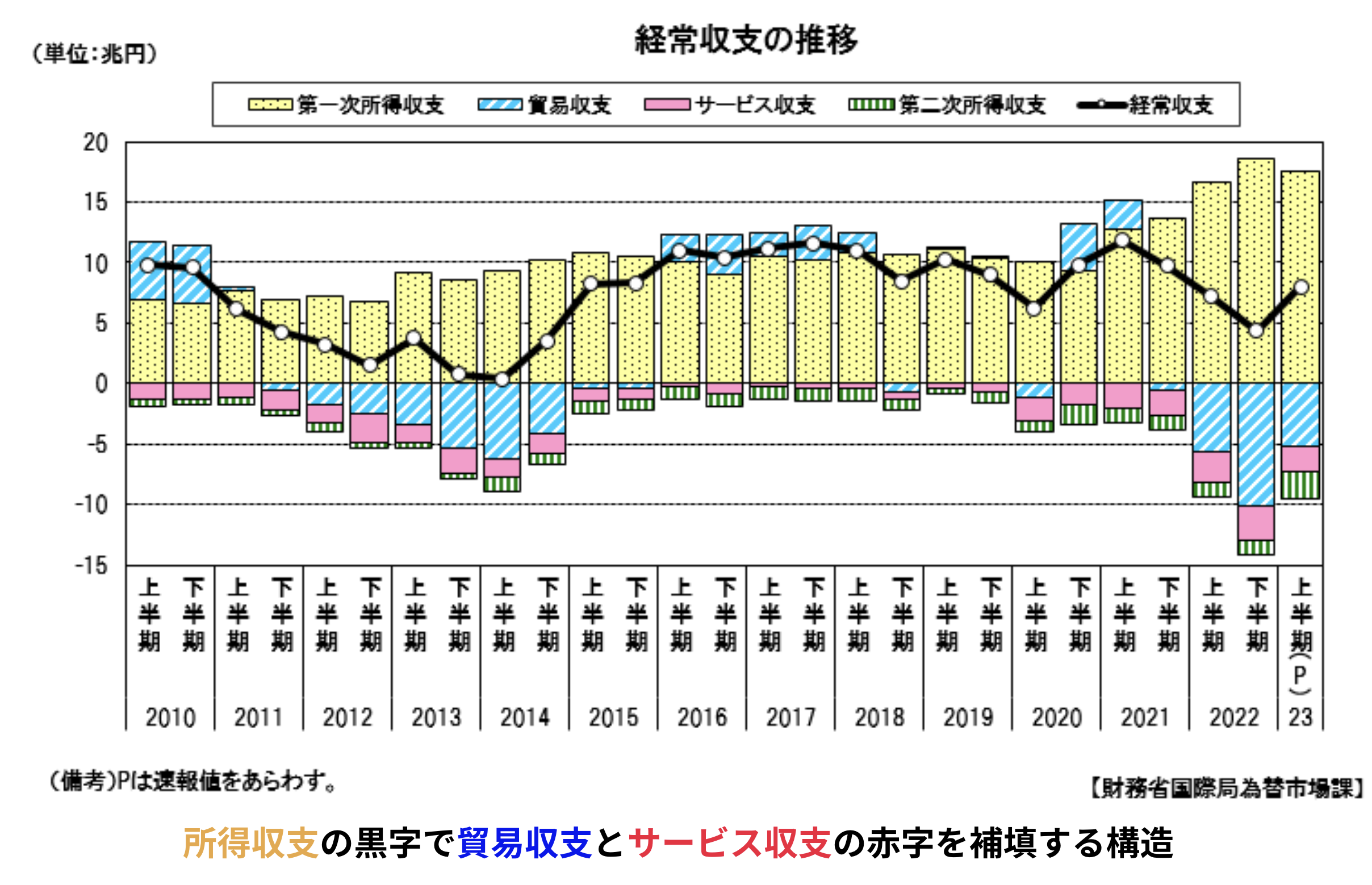

以下は日本の経常収支の推移です。高度経済成長期から2000年代までは貿易で稼いでいました。

しかし、直近は貿易赤字とサービス収支の赤字を所得収支の黒字で賄うという構図になっています。

サービス収支の中にはGAFAMへの広告や、クラウドサービスの利用料などが含まれます。

所得収支というのは海外に投資をしている株や債券から得られる配当金や利息収支です。

得られた利息や配当金を全て円転すれば、経常収支は黒字なので円転需要のほうが高くなります。

しかし、所得収支は全体の3割程度しか円転されていないとされています。

つまり、全体としてみると所得収支の円転需要より、貿易収支やサービス収支の支払いのための外貨転需要のほうが大きくなります。

ここから円安が更に進み原油価格が上昇するとエネルギーのほとんどを輸入に頼っているため貿易収支は悪化します。

経常収支の観点からみても円安となる要因が整っているのです。

円安時代に資産を防衛する方法とは?

では円安時代に資産を防衛するにはどうしたら良いでしょうか?

シンプルにFXでドル円をロングする

まずシンプルに円の下落をヘッジする方法としてドルを購入することがあげられます。

ドルを購入するのに最も適しているのがFXです。FXには以下の特徴があります。

- 金利(SWAP)が外貨建MMFや外貨預金より高い水準

- いつでも即時に売買できる

- レバレッジをかけられるので少ない資金拘束でドルを保有できる

円安をヘッジするためにはFXを使ったドル円のロングは有効な選択肢となります。

以下ではFXを行う際に参考になるサイトを紹介しています。

参考

WOZmedia:【2024年最新版】海外FXおすすめ比較ランキングTOP20

ゲムゲムのFXおすすめ比較ガイド:海外FXや自動売買EAについて紹介しているサイトです。

FX比較の為替比較プラス:充実したデータでの外国為替証拠金取引事業者の比較をするなら為替比較プラスでどうぞ。

資本政策ガイド:FX投資入門2024年最新【初心者向けにFX投資方法やおすすめ口座を徹底解剖】

クリプトノート:FXとは?【初心者向けにFX投資のすべてを完全網羅】

稼ぐ!海外FX:「稼ぐ!海外FX」は初心者さんが稼げるようになるまでを徹底サポート!おすすめ海外FX会社から登録方法・稼ぎ方のノウハウまで一番分かりやすく解説しています。

Song合同会社:株式投資、海外投資、FXなどの金融情報について、「初めての方でも理解しやすい」情報を発信するメディアを運営しています。

通貨価値自体の下落のヘッジをする

今回は円安についてお伝えしてきましたが、その他にも重要な観点があります。それは通貨価値自体の下落です。ドル円の上昇というのはドルに対して円の価値が相対的に下落していることを示しています。

しかし、ドル自体も1971年のニクソンショックで金本位制が崩壊して以降、ずっと価値が減価しています。

そもそもインフレというのは本質的にはモノやサービスに対して通貨の価値が減少していることを意味しますからね。

そのため、預金などで通貨を保有しているだけの方は毎年、実質的な資産の価値が減少していることを許容しているということになります。

この通貨価値の下落を防ぐためには株式や金、仮想通貨などのリスク資産に投資する必要があります。

以下はパンデミックが発生した2020年以降の値動きですが、ボラティリティは高いですがビットコインが最も上昇しています。

株式や金も通貨価値の減価のヘッジには有効です。

戦争などの有事においては、ゴールドや株式(株価指数)が大きく上昇することがあります。このような局面で取引を行うことで、インフレに対する防衛だけでなく、資産を大きく成長させるチャンスが生まれます。市場の動きを敏感に捉え、適切なタイミングでの売買が成功の鍵となるでしょう。

参考

買取バリュー:金・貴金属買取おすすめ業者を比較!手数料なしで売るならどこがいい?

Gold Plaza:貴金属買取は専門業者のゴールドプラザがおすすめです

買取本舗七福神:金やプラチナなどの貴金属の買取査定をおこなっています。

今年、新NISAを始めた人の日記:金(ゴールド)とドル円は逆相関?

また、今後はデジタルゴールドとも呼ばれている仮想通貨のポートフォリオの組み入れも考えていきたいところです。

仮想通貨に関しては以下のサイトが参考になりますので参考にしてみてください。

参考

「BITNAVI」

BITNAVIは海外の仮想通貨情報サイトです。

「TSUCKY BLOG」

TSUCKY BLOGは主に株式投資や仮想通貨関連の記事を執筆し、読者の悩みを本気で解決してます。

「もにゅらのクリプト部屋」

クリプトリテラシー検定中級を取得し暗号資産投資で資産を構築している管理人が暗号通貨に関する情報を発信されています。

「KUNIATSU BLOG」

仮想通貨・NFT・メタバースに関して誰にでもわかりやいように解説

まとめ

今回のポイントをまとめると以下となります。

◾️:今までインフレが進んでいる理由

✅ 日米金利差が拡大しているから

◾️:今後もインフレが進む理由

✅ 米国でインフレが再燃する機運が高まっている

✅ 新NISAで資本流出が進んでいる

✅ 経常的に円転需要より外貨転需要のほうが強い

◾️:取りうる対策

✅ FXでドル円をロングする

✅ 株や金や仮想通貨を保有しインフレの対策をとる