2022年以降に始まってしまったインフレ本格化時代、やはり注目されるのはゴールドや不動産など現物資産ですよね。

インフレ下で現金をモノに変えておかなければ、気づけば資産は目減りしてしまいます。

資産保全の先として常に高い地位を誇る不動産ですが、残念なことに建物を買うわけですので、やはり元本が大きくなければ手に入りません。

そこで注目されるのが、小口からでも投資が可能なリートや最近話題の不動産クラウドファンディングですよね。リートについて投資妙味があるかどうかを検討した記事は以下です。

【おすすめしない】Jリートの将来性は?どこまで下がる?儲からなくてやばいと言われる理由と唯一おすすめできる銘柄

この記事では、不動産クラウドファンディングについて取り上げていきたいと思います。

不動産クラウドファンディングとは?

不動産クラウドファンディングは、多数の投資家から資金を集め、不動産プロジェクトに投資する仕組みです。投資対象には、賃貸用の建物や商業ビル、リゾート開発など、さまざまな種類があります。

要するに、不動産ファンドを最近の流行りの言葉であるクラウドファンディングと名付けただけですね。

インターネットでサクッとファンドへ投資できるのは、手軽でいいですが、資産運用とはそんなに手軽で良いのか?と筆者は考えてしまいます。大事な資金ですからね。

仕組み・スキーム

不動産クラウドファンディングは、2017年の不動産特定共同事業法改正を契機に開始された投資手法です。

多くの投資家から資金を集め、その資金で不動産事業を行い、得られた利益を投資家に分配する仕組みとなっています。この点は一般的なリートと変わりませんね。

また、不動産クラウドファンディングは、不動産特定共同事業法に基づく国の認可事業者によって運営されています。

認可事業者として活動するためには、資本金や運営体制などの厳しい条件をクリアする必要があり、そのため投資先としては信頼性ある程度担保が取れているということになります。

許認可が取れている昨今の金融事業者の不祥事などを見るに、そこまで信頼し切れるかというそんなことはないのですが、ないよりはマシですね。

国土交通省のデータによれば2022年には年間出資総額が600億円を超えるなど、不動産クラウドファンディングは急速に注目を集めています。

資金が容易に集まりやすくなった背景から、賃貸用の建物や商業ビル、リゾート開発など、多岐にわたる不動産プロジェクトへの投資が可能となります。

許認可が簡単に取れる不動産業者からすればドル箱であるということがよくわかりますね。

スキーム内の特徴・優先列後方式

不動産クラウドファンディングにおいて重要な「優先劣後方式」があります。「優先劣後方式」は、投資家の元本割れリスクを軽減する仕組みです。

優先劣後方式では、まず事業者が一定の出資を行い、その分が最初に損失をカバーします。

これにより、投資家は元本割れのリスクを大幅に軽減することができます。不動産クラウドファンディングを運営する事業者は信頼性が高いものの、不動産価格の下落や高い空室率などにより損失が発生する可能性は完全には排除できません。

投資ですので当たり前ですね。リスクなきところにリターンはありません。

例えば、投資対象の不動産価格が下落した場合や賃貸不動産の空室率が高くなった場合、予定していた収益を得られず、損失が発生することがあります。

しかし、優先劣後方式を採用しているファンドでは、事業者の出資分から損失をカバーするため、投資家の元本が保護されやすくなります。

さらに、予定よりも運用益が少ない場合でも、投資家が優先的に利益を受け取ることができるため、利益を確保しやすい仕組みとなっています。

このように、優先劣後方式は投資家にとって非常に魅力的なリスク管理手法に見えますよね。しかし、むしろこれがなければファンド側はノーリスクですので、当然負うべきリスクだと筆者は思いますね。ファンド側にも危機感が必要なので、あって当然の制度です。

不動産クラウドファン ディングのメリット・デメリット

ここからは掲題のメリット・デメリットを並べていきます。

メリット①:少額から投資可能

少額から投資可能という点が最大のメリットだと思います。1口1万円からです。

不動産投資は元本を用意しないと土地と建物を買えませんので、そこが参入障壁になります。

つまり非常に資本主義的で、例えば都心物件の高級住宅街や大企業オフィスが集う地域の土地など物件は非常に価格が高く、大不況などがきて「割安である」タイミングが来ても、一般庶民は買えず、元々お金持ちの人がバーゲンセールとして買っていってしまうのです。

不平等極まりないのが不動産投資なのです。しかし、不動産クラウドファンディングであれば、販売価格に届かなくても、1万円から投資できてしまうのです。

お金は沢山ないけど、不動産投資がどうしてもしたいと思っている投資家は、不動産クラウドファンディングは良い選択肢になるでしょう。

資産を増やしたい、ということであれば、ある程度の不動産を買う元本を揃えられないということですから、むしろ株などでリスクを取った方がはるかに良いと思います。

メリット②:サクッと不動産投資可能

何よりもその利便性が2つ目のメリットに挙げられるでしょう。

自分で不動産投資をしようと思ったら日々の不動産物件チェック、不動産会社との付き合い、物件訪問、リフォーム対応など、仲介会社を挟んでもやることは目白押しです。不動産投資は投資というよりも事業ですよね。

住宅ローンを引いて自分の物件だけ買うのとは訳が違います。

不動産クラウドファンディングでは、取引はインターネットで解決し、運用はプロに任せてほったらかし、ということですから非常に簡単ですね。

会社員でも余裕を持って不動産投資が行えるということです。

デメリット①:元本割れリスク(失敗例はある?)

ここからはデメリットですが(メリット少なすぎ、というのは置いておいて)、当然投資ですので元本割れリスクはあります。

元本割れの実績を見てもこれに関してはあまり意味がありません。不動産クラウドファンディングは2017年より開始され、まだ運用総額が600億円と小さな市場です。

また世界金融危機があった2008年以降、日本の不動産は基本的に上昇を続けており、失敗のしようがない環境でした。

元本割れが起きるとしたら、今後経済ショックが起きた時です。そしてそれはいつ来るのかわかりません。その点不動産クラウドファンディングは途中解約不可能ですから、ノーガードで不動産価格の暴落を被弾すると思います。

ただ、被弾しても不動産クラウドファンディングは少額投資なのでそこまで大した話ではありませんね。クラウドファンディング業者が、大不況を嗅ぎつけて、売り抜ける販売力があることをただただ祈るのみです。

というか、今後インフレが継続して不動産価格が上昇しても、クラウドファンディング投資家は最初に決まった利回りしか貰えない訳で、業者は利回りを一部貰いつつ、資金調達コストも下げられ、出口でキャピタルゲインも狙えるのですね。素晴らしいスキームだと感嘆しました。

さて、世界経済ショックの暴落を回避できるような業者は非常にレアではありますが、頑張って探しましょう。筆者は少額投資はあまり意味がないので、調査もしません。今回の記事はフィールドワークのようなものです。

筆者はまとまった資金で不動産は行いたいです。今のところ、MLパートナーズは良い選択肢になっています。

期待年利15%!?評判の不動産投資型ヘッジファンド「MLパートナーズ」の魅力を紐解く

デメリット②:利回りが低い

不動産クラウドファンディングの一覧を見ていると、2〜8%程度ですね。

非常に低いです。というか、少額投資で2〜8%の利回りとは、よく目的がわかりません。せめて1000万円以上は投じた結果で、調子が悪くて8%を得たいですね。

2%はもはやインフレに負けていますので、投資してプラスだと業者に堂々と宣言され、実質利回りはマイナスであるという地獄が見て取れます。

100万円で8%は8万円ですので、よくわからないです。少し博打的な成長株に入れた方が良さそうです。

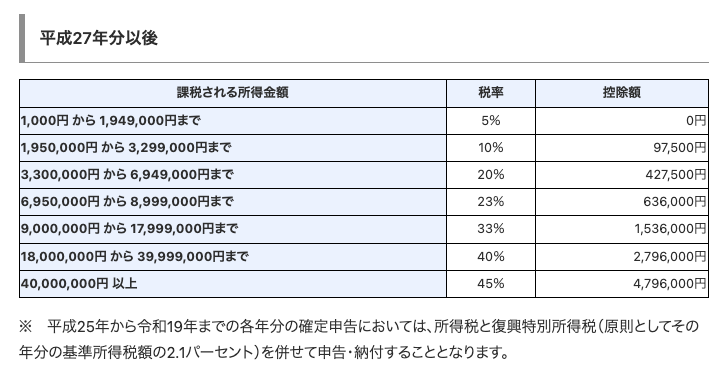

デメリット③:雑所得である

不動産クラウドファンディングは、利益分が雑所得、つまり総合課税になります。

給与所得が高くなればなるほど、税率が上昇しますので優秀な人ほどなんだか旨みがないな、という感じです。

株式など資産に投資をすると税率(キャピタルゲイン税)は20%ですので、年収700万円を超えると他資産より税金が高くなるということですね。(正確には控除額を考慮してもう少し計算が必要ですが割愛)

筆者のブログは年収が高い人が多く、まとまった資産を持っている人がほとんどですから、やはり不動産クラウドファンディングを選ぶことはなさそうですね。

不動産クラウドファンディングサービスの例(上場企業例)

以下のような業者があります。

| 上場区分 | 運営会社 | サービス名 |

| 東証プライム(上場廃止) | プロパティエージェント株式会社 | Rimple(リンプル) |

| 東証プライム | トーセイ株式会社 | TREC FUNDING(トレックファンディング) |

| 東証プライム | 株式会社FJネクストホールディングス | GALA FUNDING(ガーラファンディング) |

| 東証スタンダード | 穴吹興産株式会社 | Jointo α(ジョイントアルファ) |

| 東証スタンダード | 株式会社マリオン | i-Bond(アイボンド) |

| 東証スタンダード | 株式会社ウッドフレンズ | 信長ファンディング |

| 東証グロース | クリアル株式会社 | CREAL(クリアル) |

| 東証グロース | 株式会社アンビションDXホールディングス | A Funding(エーファンディング) |

| 東証グロース | 株式会社タスキ | TASKI FUNDS(タスキファンズ |

今後はもっと増えていくでしょう。薄く多くの人々から集めて、低い利回りで回していく、公募投信のような仕組みですね。

不動産クラウドファンディングがダメなら儲かるのは?

上記の通り、不動産クラウドファンディングは「資金が少額しかないが不動産投資をどうしてもしたい!」という人向けの投資先だと思いました。

まとまった資金があるような人は年収が高いので、利回りの観点から、時間を頑張って捻出して実物不動産を買った方が良いでしょう。

資金があるが時間がない、という人も不動産クラウドファンディングは良いのかもしれませんが、やはり利回りが低いので、それなら別資産でもいいのではないかと考えてしまうところです。

筆者が活用している不動産ファンドはまとまった資金のみの出資で、売買の回転も早いので、不動産クラウドファンディングよりも投資妙味ははるかに高いと思います。興味のある方は参考記事を置いておきますので参考にしてみてください。

期待年利15%!?評判の不動産投資型ヘッジファンド「MLパートナーズ」の魅力を紐解く