投資をする際に重要なのは、「最終的に手元にいくら残るか」という点です。

つまり得られたリターンに対して、どれだけ税金がかけられて実際に利益をえられるかという点です。

期待できる事業利回りと、税金のバランスを考えて企業経営者はいつも頭を悩ませていますが、ヘッジファンドに投資をした場合にはどのような課税体型になるのでしょうか?

今回は通常の株式取引で発生する利益に対する税金や一般的にヘッジファンドはどれくらいの税金がかかってくるのかに触れていきます。

そのため、BMキャピタルの投資によって発生する利益に対する税金についてもお伝えしていきます。

BMキャピタルについて網羅的には以下の記事でお伝えしています。

→【BMキャピタル】日本最大の評判の和製ヘッジファンド「BM CAPITAL」の運用実績や口コミを含めて網羅的に解説!

通常の株式投資によって発生する税金

通常、株式投資を行う場合は「譲渡益課税」と「配当税」が発生します。

キャピタルゲインに対して発生する譲渡益課税(キャピタルゲイン税)

譲渡益課税は株式等や不動産などの資産を売却したときの利益に対する税金のことです。

他にもキャピタルゲイン課税という呼び方もなされます。

譲渡益にたいしては税率20.315%(所得税15.315%、住民税5%)が発生します。

少し前まで20%でしたが、東日本大震災以降は復興のための資金として税率が上乗せされています。

譲渡益課税は申告分離課税として、給与所得とは分離して税金の計算を行います。

サラリーマンの給与所得は会社側で年末調整を行うため通常は確定申告を行う必要があります。

しかし、証券会社の用意する特定口座の「源泉徴収あり」を選択すると投資家は確定申告を行う必要はありません。

源泉徴収とは以下のこととなります。

給与、報酬などの特定の所得の支払者が、その所得の支払をする際に、所定の方法により所得税額を計算し、支払金額からその所得税額を差し引いて国に納付する制度を、「源泉徴収制度」といいます。

参照:国税庁

つまり、証券会社が投資家に代わって自動的に利益の中から20.315%の納税をおこなってくれます。

実際、殆どの投資家はこの方法で税金を自動的に納めています。

自動的に徴収される配当課税

受け取る配当金についても当然ながら税金が発生します。

配当金は原則として源泉徴収課税となるので配当金支払いの際に自動的に天引きされます。

源泉徴収の税率はキャピタルゲイン課税と同じ20.315%となります。

JTなど、いわゆる利回りの高い「高配当株」に投資をして、配当を受け取りまた再投資をして収入を増やしていく投資方針を持っている人は日本にはとても多いです。

しかし、配当を受け取る度に20.315%の税金を支払っており、これは実は複利の威力を半減させているに他ならない行為です。

つまり、実は資産は増えにくいということです。

配当利回りが高い、というのは基本的に企業が配当を希望する投資家を繫ぎ止める施策です。

配当を出す源泉は企業の収益であり、企業が税金を支払った後の現金です。

その現金を、さらなる事業成長に使うことなく、投資家に配っているということです。

これの意味するところは「すでに企業成長できる余地がない」ということです。

言いかえれば「新規に事業を創造することを諦めた」とも言えるのです。

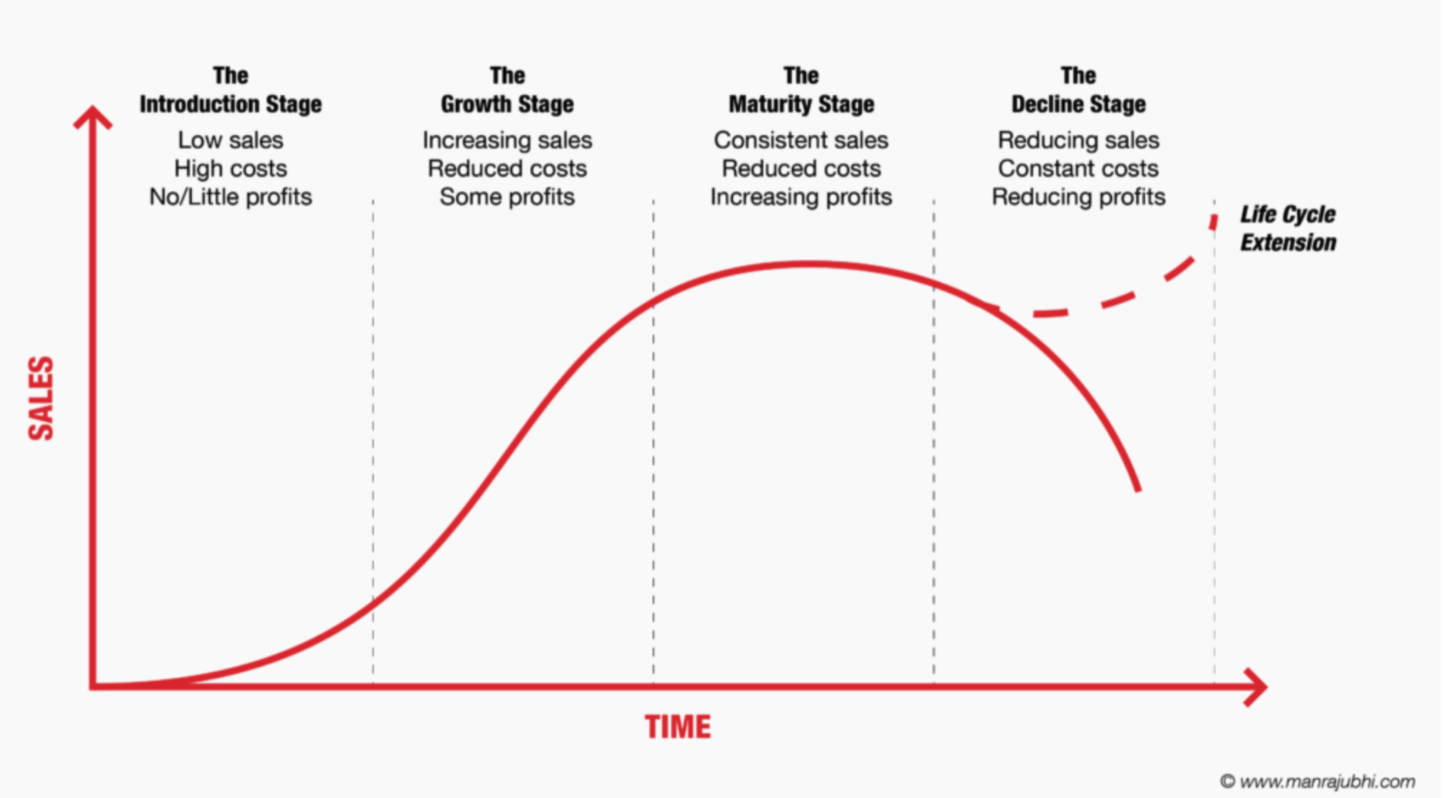

Business-Life-Cycle

成長できる余地がない企業の残された道は、細く長く、できるだけ騙し騙し企業を存続させることです。

つまり株価は「下がる」ということです。

実際に米国のマイクロソフトも、配当を開始するとアナウンスした年は株価は大きく下げました。

しかし、有り余るキャッシュで新規ビジネスを常に創造している点が同社の素晴らしいところです(そして高配当株というわけでもありません)。

配当利回りが高い、というのは一つの罠です。

新規事業の創造や既存事業への投資を含めた成長を諦めた企業が生み出したキャッシュを投資家に回し、そして株価が下がった結果が高利回りなのです。つまり元本が毀損しており儲かっていないということを意味します。

日本の投資家は余りにも高配当株と優待株に目が眩みすぎだと思います。

資産を本気で目指すのであれば、配当ではなく長期投資による複利を獲得すべきです。

その他のキャピタルゲイン税金の対象所得

株式投資などの他に、不動産投資(何年保有しているかにも依る)などもキャピタルゲイン税金の対象です。

譲渡所得の対象となる資産には、土地、借地権、建物、株式等、 金地金、宝石、書画、骨とう、船舶、機械器具、漁業権、取引慣行のある借家権、配偶者居住権、配偶者敷地利用権、ゴルフ会員権、特許権、著作権、鉱業権、土石(砂)などが含まれます。

| 譲渡資産の種類 | 課税方法 | |

|---|---|---|

| 土地(借地権等の土地の上に存する権利を含みます。)および建物等 | 分離課税(土地建物等) | |

| 株式等 | 短期所有土地の譲渡に類似するもの | 分離課税(土地建物等) |

| ゴルフ会員権の譲渡に類似するもの | 総合課税 | |

| 上記以外の株式等に係る譲渡 | 分離課税(株式等) | |

| 上場カバードワラント | 分離課税(先物取引等) | |

| 店頭カバードワラント | ||

| その他の資産 | 総合課税 | |

ゴルフ会員権の譲渡は総合課税です。ゴルフ会員権と聞くと日本バブル崩壊を思い出してしまいます。

ゴルフ会員権を第三者に流通するという概念は戦後から流通したとされていますが、昭和48年5月にそれまでの過去最高値を更新し、「ゴルフ会員権ブーム」が巻き起こります。もともとは、ゴルフを楽しむために購入するもととしてゴルフ会員権が存在していましたが、このブームをきっかけに投資的な意味合いでの買いが集中し、相場も急騰しました。

参考資料:ゴルフ会員権相場の変遷(昭和〜令和)

BMキャピタルは総合課税

ヘッジファンドの税金は、ヘッジファンドのストラクチャーにより異なります。

米国などでもあるファンドはキャピタルゲイン税、こちらのファンドは総合課税(綿密には税制度は異なりますが)といった風に変わってきます。

海外の税率の低い国にファンドを設立し税金を抑えるスキームを組んでいるファンドもありヘッジファンドが一律この税率というものでもありません。担当者にしっかりと確認する必要があります。

さて、BMキャピタルは上記の株式投資と同様の分離課税ではなく「総合課税」となります。

給与所得として合算して税金が計算されるということです。つまり、給与所得と合わせて税金が計算されるということになります。

総合課税による所得税の計算は以下となります。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

例えば課税給与所得が600万円で、BMキャピタルの引き出し時の利益が400万円だとします。

すると、支払い税金は以下の通りとなります。

支払い税金

=(600万円+400万円)×33%-控除額1,536,000

=1,764,000円

このうちBMキャピタルの利益に関する税金分は全体の40%なので705,600円となります。結果的に税金は17.6%ということになります。

更にここに住民税10%が追加されるので、実質的には27.6%ということになります。

この場合は申告分離課税のキャピタルゲイン税の方が有利な税率になりますよね。

しかし、BMキャピタルの税率については本質的な点を考えなければいけません。

税金について考えるべきこと

税金について一概に率で考えるべきではない理由を2点お伝えします。

総合課税の方が税率が低くなるケースもある

総合税率が10%未満であれば住民税加味された上でも申告分離課税よりも低くなります。

先ほどの図に戻ってみましょう。10%に到達するのは195万円ですが、全額に10%がかかるわけではありません。

195万円までは5%で195万円を超えた分に10%の税金がかかるということです。そのための調整が控除額で算出されます。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

つまり、所得税率が全体の10%のなるのは計算すると4,275,000円以上ということになります。

給与所得と合算して4,275,000円未満の所得なら寧ろ割安ということですね。

例えば退職している方の場合は税率が低くなる可能性が高くなります。例えば以下のケースと想定してみましょう。

年齢:70歳 退職済み

投資額:3000万円

運用後:6000万円 (つまり利益は3000万円)

例えば年間600万円取り崩すとしましょう。すると、この600万円の中の利益分は300万円となるので税率は20%未満となります。

残りの5400万円は運用で増えていきます。年率リターンが10%とであるとすると翌年には5940万円となります。

そして翌年、また600万円取り崩します。また税率は20%未満となります。そして残りの5340万円は運用継続していきます。

という取り崩し方をしていくと税金も抑えながら、運用も継続できてお得ですよね。

更に事業運営をしているのであれば法人契約していれば経費として落とすことも可能です。

実際に面談した営業員の方からも説明を受けましたが、法人契約している方も相当数いらっしゃるそうです。

そもそもリターンが出るのか?という点の方が重要

税金というのはあくまで利益に対して発生するものです。要するに、副次的なものであるということですね。

最も重要なのは、どれだけの利益が得られるのかです。税率は二の次です。

たとえ、税率が低かったとしても投資リターンがマイナスでは意味がありませんからね。

投資をするのであれば税率よりも、どれだけのリターンが見込めるのかという点を最優先に考えて実行するのが賢明といえるでしょう。

まとめ

通常の株式投資はキャピタルゲイン税と配当課税で申告分離課税となり20.315%の税金が課されます。

一方、海外ヘッジファンドの種類によっては、また国内老舗ファンドのBMキャピタルは給与と合算の総合課税方式での課税となります。

法人で契約していたり、うまく取り崩していれば20.315%未満に抑えることも十分可能です。

本質は税率がいくらなのかではなく、どれだけのリターンを取ることができるかという点は念頭において投資先を検討しましょう。