近年、ファンドラップというサービスが金融機関の売り込みによって急激に残高を広げています。

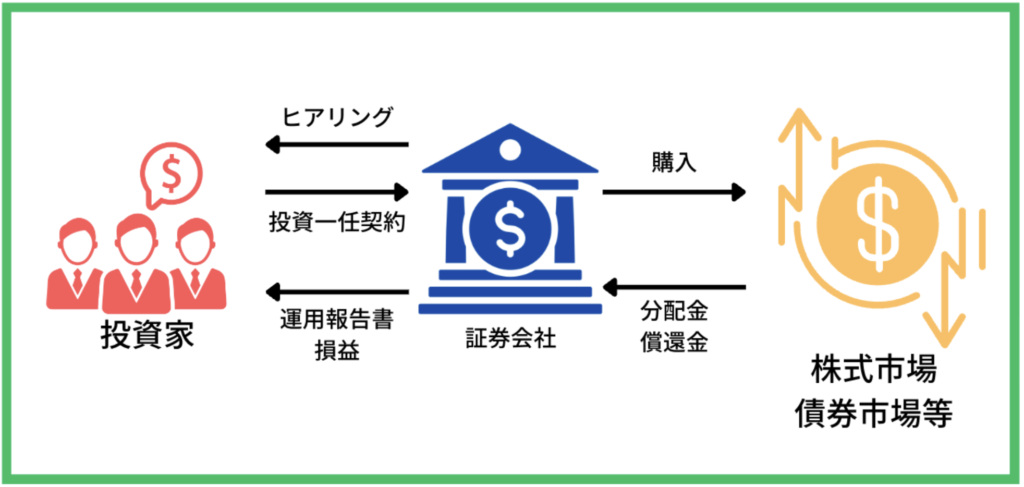

ファンドラップというのは金融機関と投資家が投資一任契約を結び、投資家のリスク許容度をヒアリングで確認して投資家に適したポートフォリオを自社の金融商品で組んで運用するというサービスです。

金融機関からすると相談料としてのファンドラップフィーと投資信託の運用手数料をダブルで得ることができるので積極的に売り出されています。

当サイトでは今まで様々なファンドラップを取り上げて分析してきました。今回分析するのはSMBC日興証券が運用する日興ファンドラップです。

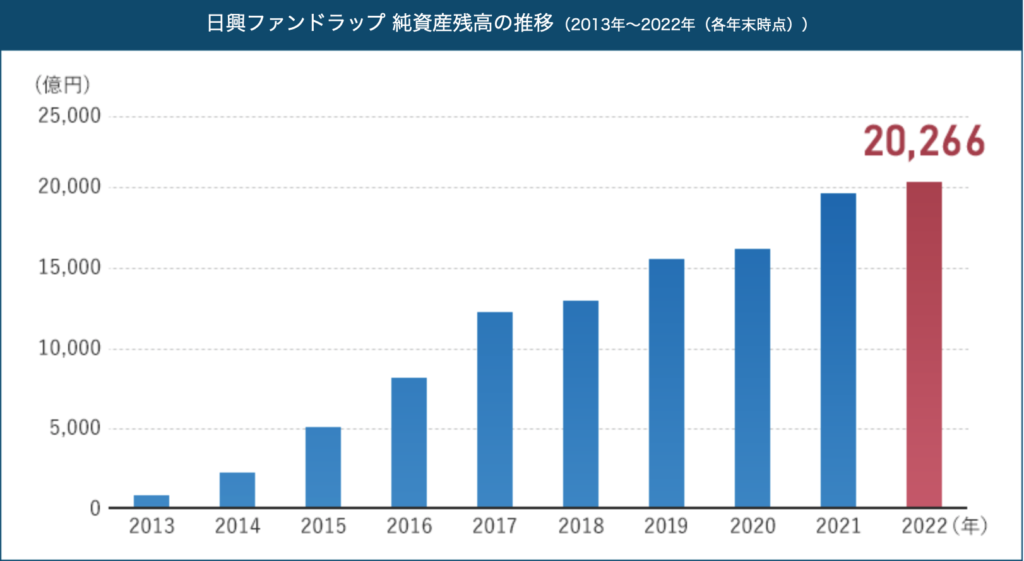

日興ファンドラップは2兆円の残高を誇っています。以前分析したダイワファンドラップと同等の規模ですね。

年々残高を積み上げて積極的に売り出しているのがわかります。

今まで分析していたファンドラップについては以下で詳しくまとめていますのでご覧いただければと思います。

日興ファンドラップの特徴

日興ファンドラップの特徴は以下となります。

エドモンド・ロスチェイルド・セレクションとプライベート・プレミアム・セレクションの2つがのコース

一言に日興ファンドラップ といってもエドモンド・ロスチェイルド・セレクションとプライベート・プレミアム・セレクションの2つのプランが存在します。

それぞれの特徴をまとめると以下となります。

| エドモンド・ロスチェイルド・セレクション | プライベート・プレミアム・セレクション | |

| 契約金額 | 契約金額300万円〜 | 契約金額3,000万円〜 |

| 運用モデル | 標準モデル | 標準モデル セレクトモデル |

| 報酬体系 | 固定報酬 | 固定報酬型 成功報酬型から選択 |

他のファンドラップでも通常プランと、プレミアムプランを用意しているので、日興ファンドラップも2つのコースを用意しているという形になっています。

標準モデルはファンド・オブ・ファンズに分散投資

標準モデルは「エドモン・ドゥ・ロスチャイルド(スイス)エス・エイ」と「三井住友DSアセットマネジメント」が運用する10本の投資信託が投資対象となります。

これらの投資信託を通して約100本の投信に分散投資を行うとしています。つまりファンド・オブ・ファンズ 形式ということですね。

ファンド・オブ・ファンズとは複数の投資信託に分散投資を行なっている投資信託ということです。

以前、当ブログでもお伝えしている「セゾン資産形成の達人ファンド」もファンド・オブ・ファンズ形式で運用されています。

→ 評判が高いセゾン投信『セゾン資産形成の達人ファンド』は危ない?今後の見通しからおすすめしない理由を解説!

投資対象は以下の10分類となります。

- 日本大型株式

- 日本小型株式

- グローバル株式

- エマージング株式

- 日本債券

- グローバル債券

- ハイイールド債券

- オルタナティブ

- 不動産(REIT)

- コモディティ

セレクトモデルの運用戦略とは?

標準モデルは10本から選択だったのに対して30本の中から顧客の趣向に合わせて組み合わせることができます。

標準モデルと同じ10資産について、それぞれファンドを選択していきます。

為替ヘッジの有無やインデックス型やアクティブ型を選択して約1万通りの組み合わせの中から選ぶことができます。

日興ファンドラップの手数料(固定報酬型と成功報酬型)

エドモンド・ロスチェイルド・セレクションでは固定報酬型、プライベート・プレミアム・セレクションでは固定報酬型と成功報酬型のどちらかから選べます。

固定報酬型の報酬体系は以下となります。

| 計算期間中における 時価評価額の平均残高 |

基本報酬率 (年率・消費税込) |

| 5,000万円以下の部分 | 1.32% |

| 5000万円超1億円以下の部分 | 1.045% |

| 1億円超3億円以下の部分 | 0.77% |

| 3億円超5億円以下の部分 | 0.495% |

| 5億円超10億円以下の部分 | 0.3575% |

| 10億円超の部分 | 0.22% |

成功報酬併用型では固定報酬と成功報酬の二階建てとなります。そのため、固定報酬は低めで設定されています。

| 計算期間中における 時価評価額の平均残高 |

基本報酬率 (年率・消費税込) |

| 5,000万円以下の部分 | 1.188% |

| 5000万円超1億円以下の部分 | 0.9405% |

| 1億円超3億円以下の部分 | 0.6930% |

| 3億円超5億円以下の部分 | 0.4455% |

| 5億円超10億円以下の部分 | 0.3223% |

| 10億円超の部分 | 0.1980% |

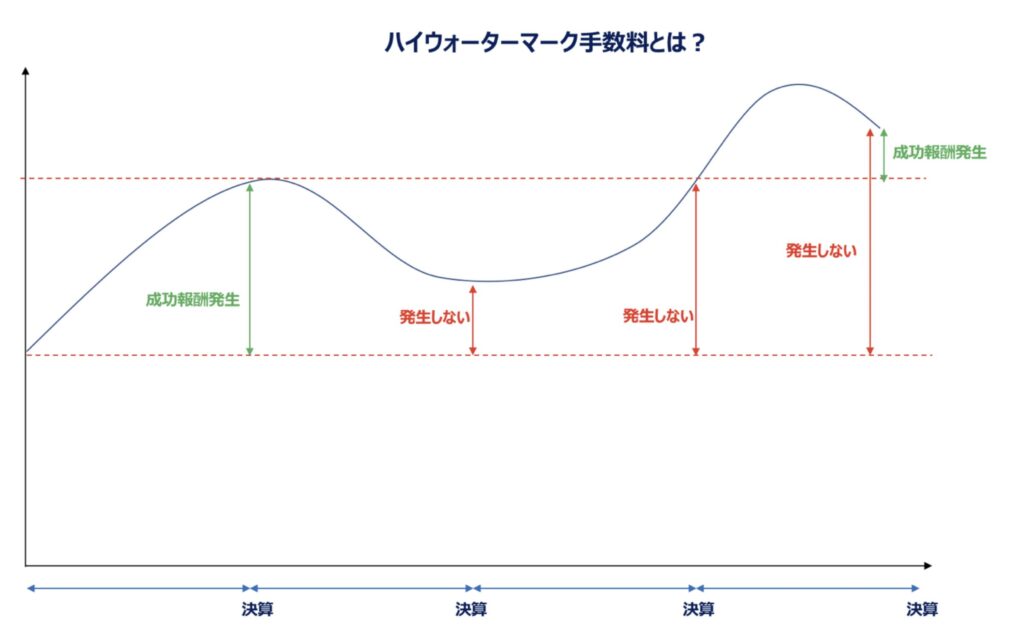

成功報酬部分についてはハイウォーターマークで得られた利益の11%となります。

ハイウォーターマークというのは過去の最高到達地点を越えた分に成功報酬が発生するという手数料形態です。

例えば1億円が1億2000万円に増えた場合の手数料は2000万円の11%の220万円になります。

そのあと1億1000万円に減少して決算を迎えても当然成功報酬は発生しませんが、更に次の決算で1億1800万円に増えても最高値の1億2000万円を越えていないので手数料は発生しません。

日興ファンドラップの運用実績・利回り

ファンドラップ についてはプランによってリターンが違うので一概にはいえませんが、金融庁が調査した結果が以下でした。

以下の過去3年というのは2020年〜2022年という株式市場に空前絶後のバブルと2022年の調整が発生した時の成績です。

| 商品名 | 過去3年(年率) 2020年〜2022年 |

過去5年(年率) 2018年〜2022年 |

| みずほファンドラップ | 2.15 | 2.14 |

| ダイワファンドラッププレミアム | 3.58 | 3.08 |

| 野村SMA | 1.90 | 2.00 |

| 野村ファンドラップ | 1.87 | 1.81 |

| ダイワファンドラップ | 3.58 | 3.08 |

| 日興ファンドラップ | 3.20 | 2.09 |

| SMBCファンドラップ | 2.92 | 2.06 |

日興ファンドラップはファンドラップの平均よりは高い成績ですが、リターンとしては低いと言わざるを得ませんね。

この間にドル円が110円から140円になっているので、円が安くなった分以下のリターンとなっておりお話になりません。

ちなみに以下は2021年までのデータです。2021年末までのデータと2022年末までのデータで大きな差があるのがわかりますね。

2022年のように株も債券も下落するような環境にファンドラップは非常に弱いのです。

| 商品名 | 過去3年(年率) 2019年〜2021年 |

過去5年(年率) 2017年〜2021年 |

| みずほファンドラップ | 5.76 | 3.18 |

| ダイワファンドラッププレミアム | 8.09 | 5.99 |

| 野村SMA | 7.6 | 3.99 |

| 野村ファンドラップ | 7.84 | 4.26 |

| ダイワファンドラップ | 8.23 | 4.74 |

| 日興ファンドラップ | 7.7 | 4.11 |

| SMBCファンドラップ | 6.73 | 4.11 |

関連記事)【定期更新】2024年!今買うべき一番儲かる投信は?これから上がる安全な投資信託銘柄をランキング形式で紹介!

日興ファンドラップの口コミ評判

会社倒産については心配のしすぎかと思いますが、基本的にはネガティブな口コミが多いですね。

パフォーマンスが悪い割に手数料が高い点を指摘されています。手数料が高いファンドは成績が高い傾向があると外資金融会社のデータで過去にありましたが、ファンドラップは当てはまらないようです。

SMBC日興証券のファンドラップ

現在SMBC日興証券のファンドラップを保有しております。一時期高くなったので、解約しようと思っているうちに下がり、急いではいないので、もう少し置いておこうかと思い、今にいたります。

ウクライナ情勢などで、株価もどんどん下がり、SMBC日興証券の相場操作、さらに法人として立件へ。

かなり心配です。これはすぐにでも解約すべきですか?

特に現在すぐに資金が必要ではないので、何年おいていても問題はありませんが、会社が倒産なんてことになったらと思うと…

本日、両親から報告がありました。

信用できる証券会社の営業マンからお薦めされて、

全資産を日興ファンドラップにお任せしてるねん。

だから、老後は安心や。と…念のため運用報告を見せてもらったら、

1年間で数百万円の赤が出てるんやけど、

ほんまに大丈夫なんか、これ?

_| ̄|○— 彡 ネ ト (@minetototo) May 3, 2023

おはようございます☁️

SMBC日興証券は「Vポイント」を4月21日から導入すると発表しました

「日興ファンドラップ」の残高に応じてVポイントを付与するほか、各種キャンペーンで付与する予定とのことです。みなさんはVポイント関連はどこまてまやってますか?

僕は三井住友NLカードくらいです💳— だーーけん (@CeskyKNT) April 17, 2023

日興ファンドラップの残高に対してのVポイント付与だからね。

インデックス投資家にとって、ファンドラップなんて手数料の高い商品は不要な商品だから。。。 https://t.co/5qDug6Wjt0— ぴこた | 旅とクレカ (@Peppper_pp) April 17, 2023

こんなのが残高1兆8000億円になるくらい、証券業界は変わってしまったね。まだ前の方が良かったのか? / 日興ファンドラップ 〜K2 College動画解説 (YouTube) #NewsPickshttps://t.co/knq9UPkqBc

— 河合圭 - K2 Investment (@hehegui) October 31, 2022

証券会社の各担当者に夏の自分のボーナスで買った銘柄を聞いてみた。大和、日興、みずほの担当者は何も買っていなかった。そういう会社に限って客には投信、投信、ファンドラップとうるさい。まず、自分で買ってからにしようね。

— チビだけど剣道 (@chibinakendo) July 28, 2020

こんなものを見つけました。

親父が日興ファンドラップで退職金を半分溶かした!https://t.co/lGCNvTTgFu

— みちを (@soarlopo) May 21, 2020

親戚の財産目録を見る機会があった。そこに日興のSMAファンドラップ一任型の文字が。中身気になる!いったいどんなもん薦めたのか!

— かなさん (@chokotannochako) January 21, 2018

株式も債券も両方下落する局面こそ真価が試される

2019年から2021年は株も債券も不動産も値上がるという黄金期でした。正直いって何を買っても上がるという相場で追い風参考記録にしかなりません。

2022年以降はインフレ対応のために日本を除く世界の主要中央銀行は利上げを行い対応しています。

結果として金利は上昇し(=債券価格は下落)し、株式市場は下落し、ローン金利が高くなるので不動産価格も下落しています。

筆者は市場環境によらず安定したリターンが見込めるファンドに投資をして安定して資産を増加させています。

以下で詳しくお伝えしていますのでご覧いただければと思います。