BMキャピタルはすでに10年近くファンドを運用しています。その運用スキームは合同会社の持分権販売となっています。

日本では他にも合同会社スキームで運用をしているファンドも数多く存在します。

海外でもLLC(Limited Liability Company)という形態で運用していることも多々あります。

そもそも日本の合同会社はアメリカ合衆国各州の州法で認められるLLCをモデルとして導入されています。

今回はこの合同会社スキームについて少しまとめていきたいと思います。

そもそも私募ファンドとは何か?

合同会社の前に、「私募ファンド(プライベートファンド)」とは何を指すのでしょうか?

BMキャピタルは私募ファンドですが、公募ファンドとはまた別の形態であることがわかります。

「公募ファンド」とは、一般的な投資信託などを指し、金融庁に登録されている広告宣伝も自由に行って良い運用主体となります。

広く一般に投資家を募集するファンドを公募ファンドと呼びます。つまり、証券会社、銀行、保険会社などの店頭やホームページで不特定多数の投資家に対して販売されているファンドが公募ファンドです。

一方で、私募ファンドは金融庁に登録されておらず、広告宣伝も行えない事業体となります。

私募ファンドは金融庁に登録していないメリットとして運用手法の規制がなく、ファンドマネジャーの腕次第で結果を追求できます。

また、公募ファンドですと、一つ一つの取引に顧客への説明責任が生じるなどがんじがらめの状況です。

これは一つ一つの投資判断に与える心理的要因は大きく、パフォーマンスを著しく低下させるなども挙げられます。

公募ファンドは運用に規制があり例えば下落局面でのショートなどの手法を採用することができません。

基本的には目論見書通りの運用を行っていくことになります。

また、一つ一つの取引を顧客に開示するなど説明責任も伴います。これらの背景により積極的にリターンを獲得することはできません。

他の投信より著しく成績が悪くなければ良い、指数がマイナスならパフォーマンスはマイナスでも大丈夫という考え方になりがちです。

間違った方向の安堵感がファンドマネジャーにはあるのが通説です。

私募ファンド

投資家から資金を募って運用する事業のなかで、資金を募る対象者が狭く限定されているものをいう。

また「プライベートファンド」ということもある。通常、募集対象が50人未満のものを指すが、特に対象を適格機関投資家に限った「プロ私募」による事業も私募ファンドの一つである。また、募集対象者を選別するような私募ファンドもある。

一般的に、ハイリスク・ハイリターンの運用をめざすことが多く、通常、不動産投資が組み込まれる。オポチュニティファンドと似た性格を帯び、運用者の裁量の範囲が大きい。

私募ファンドは基本的に、富裕層や機関投資家に特化して出資者を募ります。

大掛かりに宣伝をして不特定多数を募集するような形態ではなく、それ故に最低投資金額が大きくなります。

BMキャピタルなんかは最低1000万円ですよね。これ以下であれば筆者は懐疑的になってしまいます。

ヘッジファンド運営において非常に効率が悪くなりますし運用資産を大きくしてアクティビスト活動をするにも困難になってしまいます。

合同会社とは?

合同会社と一般的な株式会社を比較すると以下の通りとなります。

| 株式会社 | 合同会社 | |

| 意思決定 | 株主総会 | 総社員の同意 |

| 所有と経営 | 原則完全分離 | 原則同一 |

| 出資者責任 | 間接有限責任 | 間接有限責任 |

| 役員の任期 | 最長10年 | 任期なし |

| 代表者の名称 | 代表取締役 | 代表社員 |

| 決算公告 | 必要 | 不要 |

| 定款 | 認証必要 | 認証不要 |

| 利益配分 | 出資比率に応じる | 定款で自由に規定 |

| 設立費用 | 約20万円〜 | 6万円〜 |

設立費用が安いなど、基本的にはフリーランスだった人が一人社長などで会社を設立する際によく合同会社の形態は利用されます。

外資系企業が日本進出した際にも合同会社は頻繁に利用されます。

アマゾンやアップル、フェイスブックやグーグルも全部合同会社ですよね。

グーグルに関してはアメリカ本社もGoogle LLCとして合同会社の形態を採っています。

Google, in full Google LLC formerly Google Inc. (1998–2017), American search engine company, founded in 1998 by Sergey Brin and Larry Page, that is a subsidiary of the holding company Alphabet Inc.

外資系の場合は株式会社運営による手続きの煩雑さを回避するのが主な目的になるでしょう。

それではファンド運営の場合はどうでしょうか?

合同会社の持分権販売スキームとは?

BMキャピタルのような私募ファンドも合同会社スキームを活用します。これは欧米のヘッジファンドを倣った形でもあります。

The most important features of a hedge fund structure are pass-through tax treatment and limited personal liability for the managers and partners. The appropriate vehicles in the U.S. to deliver these advantages are the limited partnership and limited liability company (LLC).

Most commonly, domestic hedge funds are structured as a limited partnership with an LLC as the general partner. In this structure the hedge fund managers are provided limited personal liability in their position as member-managers of the general partner LLC. Individual investors in the hedge fund are limited partners and purchase limited partnership interests at the time of subscription.

Offshore funds are often structured as business companies, an entity similar to a U.S. corporation, which issue shares of stock. The management company is often not an investor in the fund and an investment management agreement is necessary to control the relationship between the fund and the management company.

私募ファンドが採る合同会社の持分権販売スキームは、簡単に言えば出資(持分)に応じてリターンが分配される仕組みということです。

基本的に普通の投資信託と同じです。投資した分に対するリターンが獲得できます。

ファンド規模が100億円で自分の出資額が1億円であれば1%の持分です。

ファンドのリターンが10億円であれば、その1%の1000万円が自分のリターンとなります。

基本はそのまま保有を続けると思うので、自分の持分が1.1億円になりますね。

合同会社スキームは設立が比較的容易であることから、詐欺などに使われるパターンもあるにはあるので元本保証や派手なリターンなどを謳うファンドには絶対気をつけるようにしましょう。

BMキャピタルはポンジスキームなのかを徹底検証!解約することは可能?

合同会社スキームに違法性はあるか?

私募ファンド(合同会社スキーム)については、私自身も出資前、そして出資後(出資後の方が詳しく調べました)に調査したところ問題なさそうでした。

株式や債券等、「有価証券」そのものでなくても、金融商品取引法上のみなし有価証券の私募については原則として金融商品取引業の登録が必要です。

しかし、合同会社が自らの資金調達のため、社員権を自ら募集又は私募する行為は、金融商品取引業の登録を受けずに行うことができます(金融商品取引法2条8項7号参照)。

これが、「合同会社の社員権募集スキームが金融商品取引法の登録の例外」といわれるゆえんです。

社員権の募集については、金融商品取引業で義務づけられている金融商品取引業の登録が必要ない

金融商品取引業の登録については、数ある許認可の中でも、取得が非常に難しいものであるといえます。したがって、金融商品取引業の登録を希望しても、ハ―ドルが高く、条件をクリアしていないことが多々あります。

しかし、上記のように、合同会社の社員権募集スキームであれば、金融商品取引業の登録が必要ないという大きなメリットがあります。

投資対象には基本的に制限がない

一般に、投資家と匿名組合契約を行い、それをFXや株式に投資して利益が出た場合に配当するようなビジネスを行う場合、金融商品取引業の登録が必要です。

資金を集めてそれを集めた資金を自己運用する場合、投資運用業の規制対象外になっていることから、募集行為同様、金融商品取引業の登録は不要です。

多数の者から、資金調達をする場合には、原則として金融商品取引業の登録が必要です。例えば、会社の株式や社債などを多数人に対して売る場合です。

しかし、合同会社の社員権を、自ら販売する場合には、金融商品取引業の登録が必要がありません。そのため、資金調達の手段として、合同会社の社員権販売が行われているのです。

違法性はなく、一般的なスキームと取れる内容でした。

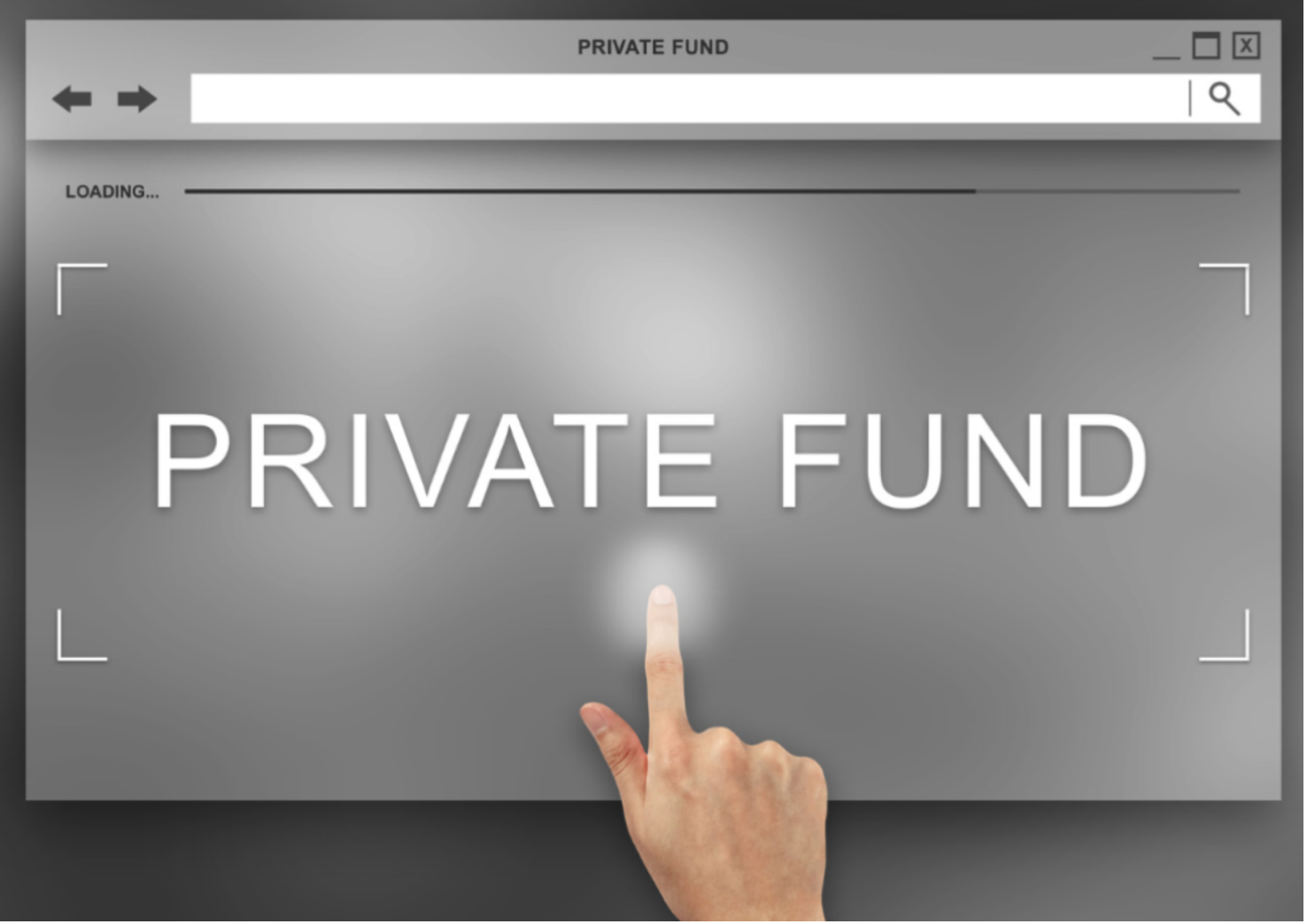

ポンジスキームではないか?

世の中でヘッジファンドと呼ばれている物の中にはポンジスキームを用いた詐欺ファンドが跋扈しているのも事実です、

ポンジスキームというのは新規の投資家から集めた資金を運用せずに既存の投資家に分配するスキームです。

新規の投資家から集まる資金が、既存の投資家への分配を上回っている限りはファンドは存続します。

しかし、新規の投資家から集まる資金が減少すればファンドは蒸発して、残った資金を持ち逃げします。

または、その頃までにはファンドの構成員によって使い切ってしまっている可能性があります。

2021年から2022年にも「スカイプレミアム」や「エクシア」といったポンジスキーム疑惑のファンドが世間を賑わせました。

関連

これらのファンドは月利◯%を喧伝し、毎月プラスのリターンを出すという不自然な成績を出していました。

新規投資家からの資金を集め続けるために非現実的なパフォーマンスを謳う傾向にあるのです。

しかし、BMキャピタルは月ベースでは頻繁にマイナスを出しながらもしっかりと年間ベースでは安定したリターンをだしています。

パフォーマンスも年10%程度と現実的なものになっています。

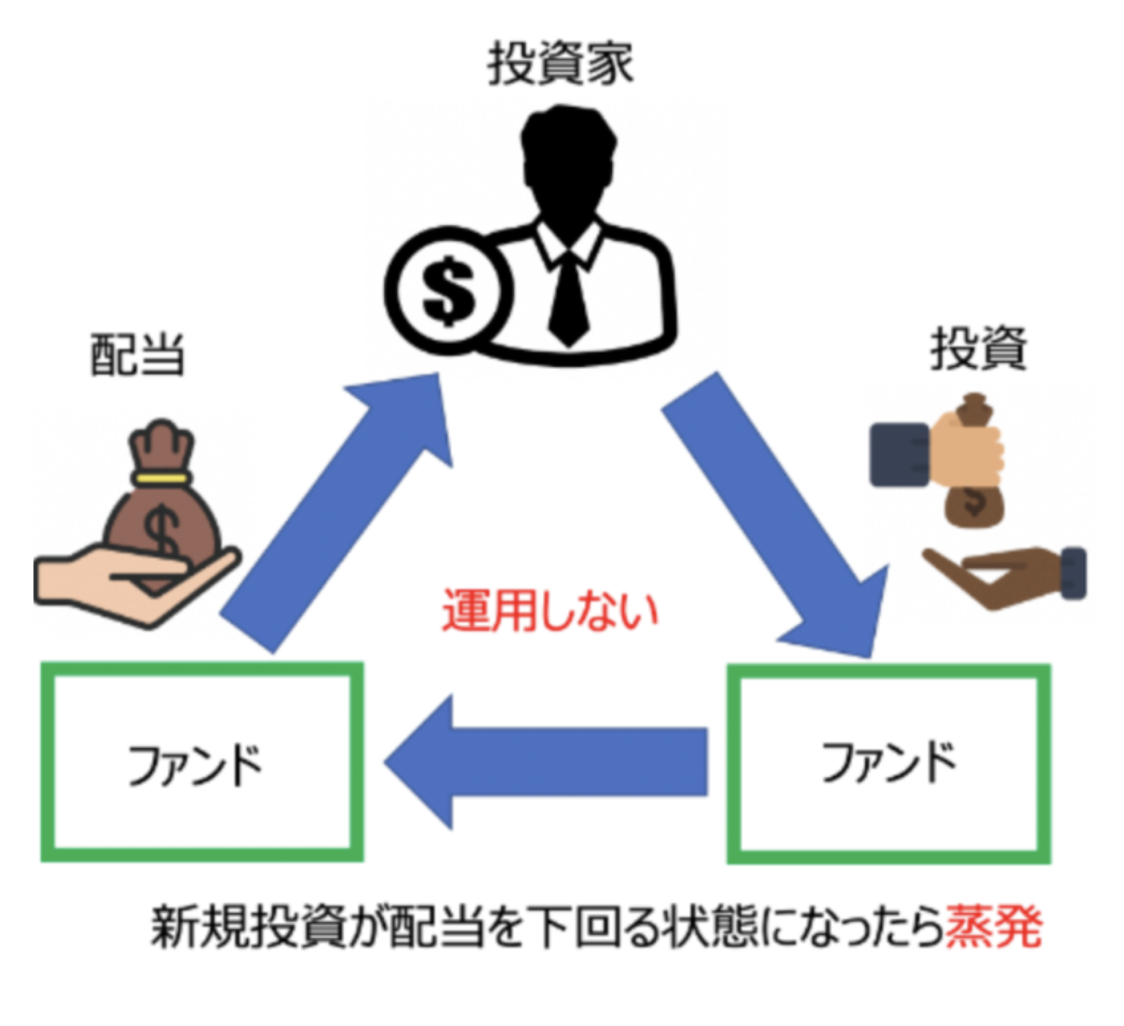

また、実際に証券会社の画面でも大株主としてでてきており、実際に投資を行っている実態があることが確認されています。

楽天証券

IR BANKでもちゃんと投資の実態が確認されています。

BMキャピタルの投資実態

まず、間違いなくポンジスキームではないと断言できます。

合同会社スキームは大企業も活用

大企業も合同会社スキームでファンドを運営しています。

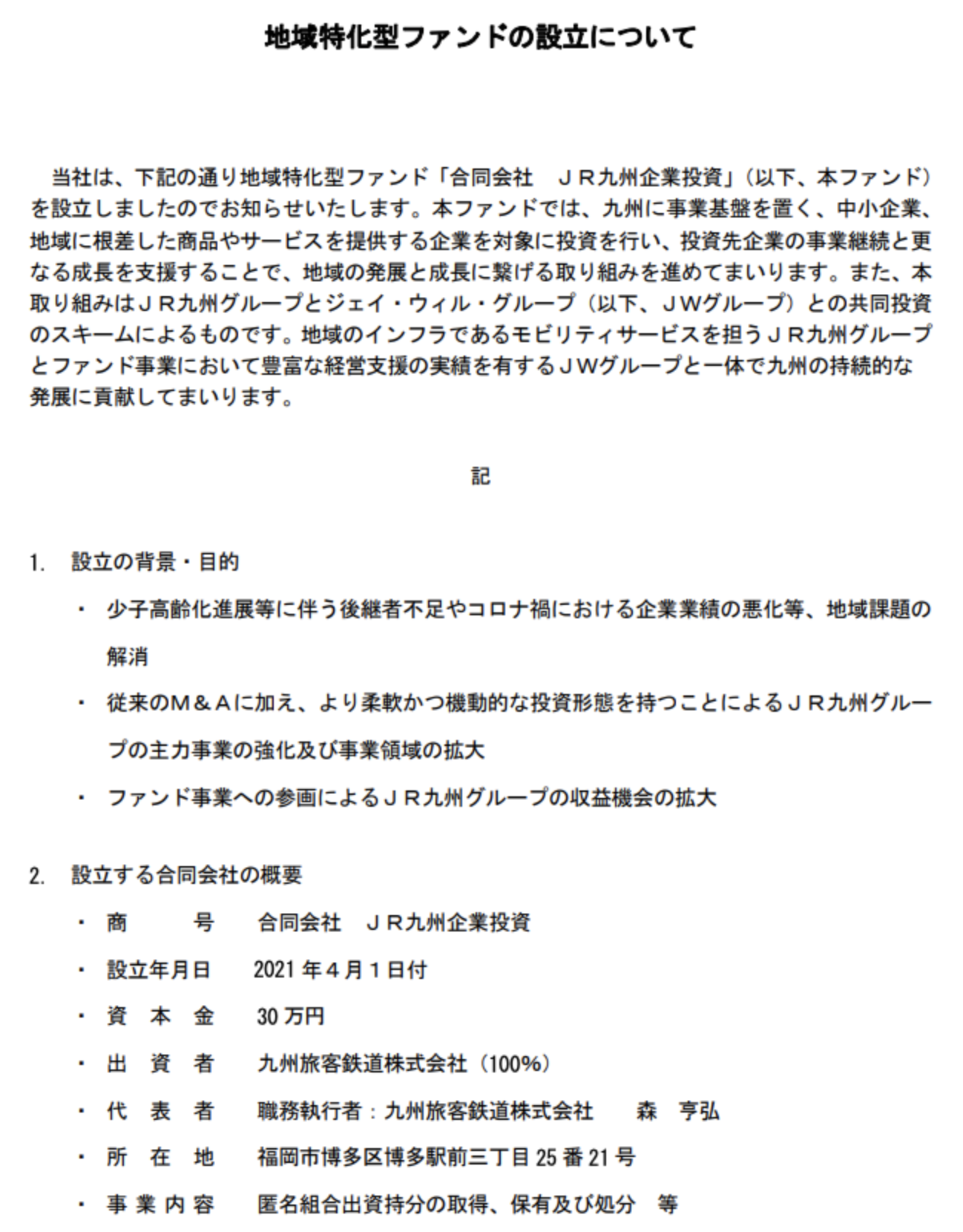

以下はJR九州が合同会社スキームで立ち上げた地域特化型のファンドです。

JR九州

大企業も活用する一般的なスキームであることが分かります。

BMキャピタルが合同会社スキームで運用している運用上の理由とは?

BMキャピタルは運用戦略上の理由で合同会社として運用していると想定されます。

BMキャピタルはバリュー株にアクティビスト戦略を組み合わせて能動的にリターン獲得を狙っていきます。

「ネットネット株の弱点」をアクティビスト戦略で補完!BMキャピタルが行う本格的なバリュー株投資戦略とは?

アクティビスト戦略というのは日本語名でいうと「物言う株主戦略」のことを指します。

投資した企業の株を大量に購入して大株主となった上で経営陣に働きかけて経営改善や資本政策の見直しを迫り能動的に株価を引き上げていきます。

上記の説明からわかる通り、アクティビスト戦略を行うには1企業に対して大量に投資をする必要があります。

しかし、投資信託の場合は一般社団法人投資信託協会によって以下の制限を受けています。

一般社団法人投資信託協会の規則に定める一の者に対する株式等エクスポージャー、債券等エクスポージャー及びデリバティブ等エクスポージャーの信託財産の純資産総額に対する比率は、原則としてそれぞれ 10%、合計で 20%以内とすることとし、当該比率を超えることとなった場合には、一般社団法人投資信託協会の規則に従い当該比率以内となるよう調整を行うこととする。

わかりやすく説明すると、ポートフォリオの10%までしか1銘柄に投資できないということを意味します。

つまり100億円の運用資産があったとしても1企業に対して10億円までしか投資ができないということとなります。

しかし、大株主になるためには更に多額の資金が必要となることも多々あります。

アクティビスト戦略を実行するにあたり投資金額の制限を受けるのは由々しい事態なのです。

実際、投資信託でしっかりとアクティビスト投資を行えているファンドは存在しません。

名前にアクティビストとついている「マネックスアクティビストファンド」は規模の大きな企業の株式の僅か数%しか投資せずにアクティビストファンドを謳っています。

しかし、これは名前だけの形骸化したものとなります。しっかりと企業に物を申して実行していくアクティビストファンドとはいえません。

【日本の未来】物言う株主として評判のマネックスアクティビストファンドとBMキャピタルを利回りや口コミを含めてわかりやすくブログで比較!

以下ではBMキャピタルの投資事例などについても纏めていますのでご覧いただければと思います。

BMキャピタルの投資事例「金下建設」から投資戦略を紐解く!組み入れ銘柄の特徴とは?

BMキャピタルがバリュー株投資を実践して+69%のパフォーマンスをあげた極東貿易(TYO: 8093)の事例を研究

BMキャピタルの過去組み入れ銘柄「キクカワエンタープライズ」の投資実行から利確までの流れを紐解く!

まとめ

合同会社スキームについてまとめてみました。

スキーム自体に違法性はありませんが)、私募ファンドは派手なリターンなどで出資者を募る詐欺ファンドも存在します。

気をつけるようにしてくださいね。